Aktywa QUERCUS Dłużny Krótkoterminowy przekroczyły 0,5 mld zł

Warszawa, 11 grudnia 2023 r. Wartość aktywów netto subfunduszu QUERCUS Dłużny Krótkoterminowy przekroczyła 0,5 mld zł.

QUERCUS Dłużny Krótkoterminowy istnieje od k. grudnia 2018 r. Od samego początku osiąga wyróżniające wyniki inwestycyjne. Otrzymał m.in. najważniejszą nagrodę branżową – ALFA2021 od Analizy.pl w kategorii funduszy papierów dłużnych polskich uniwersalnych.

W 2023 r. (do 7 grudnia) QUERCUS Dłużny Krótkoterminowy osiągnął stopę zwrotu +11,50% (7 miejsce w swojej kategorii na 39 funduszy).

„Jesteśmy pozytywnie nastawieni co do perspektyw polskiego rynku obligacji w 2024 r. Zakładamy, że wyniki funduszy dłużnych ponownie okażą się znacznie wyższe niż w przypadku depozytów bankowych.” – komentuje Mariusz Zaród, Zarządzający Funduszem i Zastępca Dyrektora Departamentu Inwestycyjnego Quercus TFI S.A.

Historyczne wyniki nie stanowią gwarancji uzyskania podobnych w przyszłości. Wszystkie informacje dot. subfunduszu zawarte są w Prospekcie Informacyjnym.

- 27 views

Komentarz miesięczny QUERCUS Global Balanced

Wynik subfunduszu QUERCUS Global Balanced za listopad wyniósł +5,32%. Trwający proces dezinflacji, stopniowe chłodzenie sytuacji na amerykańskim rynku pracy oraz nieco mniej jastrzębi ton Fedu zdecydowanie poprawiły nastroje na rynku. Dodatkowe wsparcie stanowiła pozytywna sezonowość, która nie powinna przeszkadzać rynkom również w ostatnich tygodniach roku.

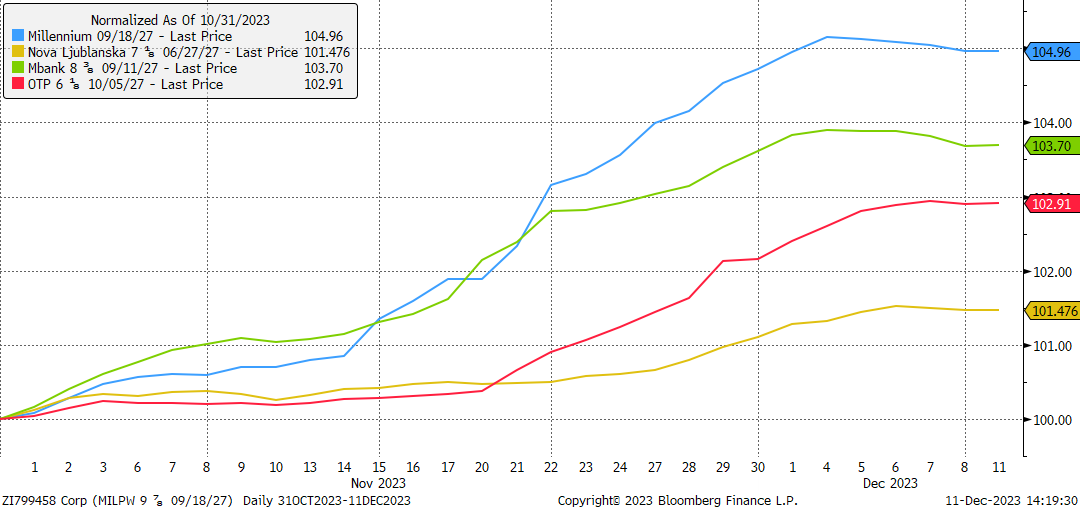

Listopadowe odreagowanie po bardzo trudnym październiku przyniosło ulgę praktycznie każdej klasie aktywów. Rentowności 10-letnich obligacji amerykańskich spadły w trakcie miesiąca o ponad 60pb, w ślad za nimi poszły również papiery krajów strefy euro oraz rynków wschodzących. Nieco mniejszy rajd zaliczyły obligacje indeksowane inflacją, ale i w ich przypadku można było liczyć na kilkuprocentowe zyski. Mocnej redukcji uległa również premia za ryzyko obligacji korporacyjnych, co stanowiło dodatkowe wsparcie dla cen transakcyjnych. Obserwowaliśmy bardzo duży popyt na obligacje podmiotów z Europy Środkowo-Wschodniej denominowanych w twardych walutach. Na tle rynku szczególnie wyróżniały się eurowe papiery emitentów takich jak mBank, Millennium czy OTP.

Bezkonkurencyjne w listopadzie okazały się jednak akcje. Szerokie indeksy giełdowe (DAX, S&P 500, Nasdaq, MSCI World) zyskały po ok. 9-10%, przy czym rajd nie był ograniczony wyłącznie do największych spółek amerykańskich. Zwracamy szczególną uwagę na indeksy średnich i mniejszych przedsiębiorstw, które przebudziły się po okresie bardzo słabego zachowania. Z jednej strony, ich wyceny spadły do poziomów typowych dla okresów recesji, a wysokie stopy procentowe relatywnie mocno wpłynęły na ich zdolność do prowadzenia biznesu. Ponadto, preferencje inwestorów było skrajnie przechylone w kierunku największych spółek, a nastawienie do mniejszych podmiotów należało do mocno sceptycznych. Dlatego złagodzenie tonu przez Rezerwę Federalną oraz perspektywa rychłego rozpoczęcia cyklu obniżek stały się w listopadzie pretekstem do gwałtownego rajdu indeksu Russell 2000, który na niektórych sesjach bił Nasdaqa o wysokie kilka procent.

W segmencie maluchów niewątpliwie pojawiło się sporo okazji inwestycyjnych. Październikowa przecena miała szeroki zakres i dotknęła wszystkich spółek: podmioty zdrowe fundamentalnie spadły w podobnym stopniu jak spółki o kiepskich perspektywach. Tworzy to pole do selekcji, które staramy się na bieżąco wykorzystać. Nie zapominamy jednak o ryzykach: prognozowana przez rynek ścieżka polityki pieniężnej w Stanach Zjednoczonych zakłada niemal 125pb obniżek w przyszłym roku. Nieco bardziej optymistyczny odczyt z rynku pracy może szybko zanegować narrację o luzowaniu polityki monetarnej. Ponadto, grudniowe posiedzenie Fed odbędzie się zaraz po ważnym odczycie inflacyjnym, a w tym samym tygodniu zobaczymy jeszcze dwie, bardzo duże aukcje amerykańskiego długu. Zagrożeniem pozostaje również ewentualne spowolnienie gospodarcze, które relatywnie mocno wpłynęłoby na biznes mniejszych spółek. Dlatego traktujemy je bardziej jako opcję na scenariusz miękkiego lądowania gospodarek, aniżeli uniwersalną okazję inwestycyjną.

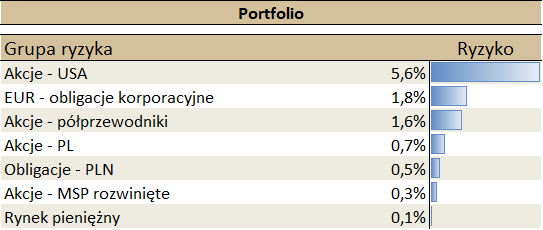

Podobnie jak w poprzednim miesiącu utrzymujemy umiarkowanie pozytywne nastawienie do rynków akcji, ze szczególnym uwzględnieniem Stanów Zjednoczonych. Obok tradycyjnych pozycji w segmencie półprzewodników, w portfelu znalazło się również miejsce na akcje mniejszych spółek i podmiotów z segmentu ochrony zdrowia. Duration subfunduszu jest nieco poniżej historycznej średniej i oscyluje w przedziale 0,75-1,0. Nie posiada on żadnej istotnej ekspozycji na kursy walut, nie planujemy też otwierania pozycji na poszczególne surowce.

Piotr Miliński i Konrad Konefał, CFA

Zarządzający subfunduszem QUERCUS Global Balanced

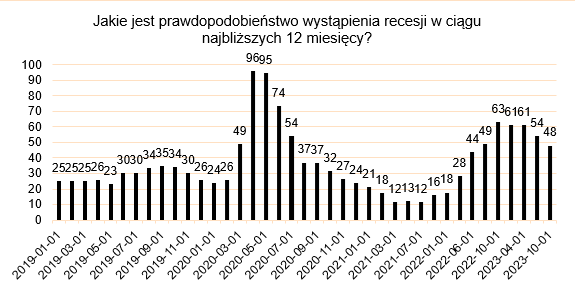

Wykres nr 1: Mediana szacowanego prawdopodobieństwa wystąpienia recesji w horyzoncie 12 miesięcy w ankiecie Wall Street Journal przeprowadzanej wśród profesjonalnych ekonomistów – prognostom wciąż daleko do jednomyślnej euforii

Źródło: QUERCUS TFI na podstawie danych Wall Street Journal

Wykres nr 2: regionalne obligacje korporacyjne mają za sobą niezwykle udany miesiąc – szczególnie pozytywnie wyróżniają się polskie banki, na czele z Millennium oraz mBankiem

Źródło: Bloomberg

Ekspozycja subfunduszu na grupy ryzyka

Ryzyko pozycji to iloczyn zmienności mierzonej rocznym odchyleniem standardowym oraz wagi danej klasy aktywów w portfelu.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Balanced (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

- 49 views