Komentarz do wyników subfunduszu QUERCUS Ochrony Kapitału

Podsumowanie sytuacji rynkowej

Za nami I kwartał 2024 r., który okazał się dobry dla inwestorów w wielu klasach aktywów. Rynki finansowe kontynuowały tendencje wzrostowe z 2023 r. Główne banki centralne, jak FED czy EBC, nie zmieniły parametrów swojej polityki pieniężnej. Na rynkach obligacji mieliśmy do czynienia z większą zmiennością, ale też ze wzrostami rentowności na rynkach bazowych. Notowania złotego zdecydowanie zyskały na wartości, sprzyjała dobra koniunktura na rynkach oraz zapowiedź uruchomienia środków z KPO. Wyniki naszych funduszy dłużnych były bardzo dobre.

Z krajowych danych makroekonomicznych, ostatnie miesięczne dane o produkcji przemysłowej i sprzedaży detalicznej zaskoczyły pozytywnie, przewyższając prognozy rynkowe. Produkcja przemysłowa była wyższa o 3,3% niż przed rokiem, co było też wynikiem lepszym od konsensusu na poziomie 2,4% r/r. Wsparciem dla dobrego wyniku była korzystna różnica liczby dni roboczych (+1 r/r). W ujęciu odsezonowanym w produkcji ogółem trwała stagnacja, ale w samym przetwórstwie przemysłowym nastąpiła poprawa. Sprzedaż detaliczna wzrosła w ujęciu realnym o 6,1% r/r (konsensus 4,6% r/r), po wzroście poprzednio o 3,0% r/r. Wzrosty sprzedaży w ujęciu r/r dotyczyły niemal wszystkich kategorii przedsiębiorstw handlowych – spadek odnotowano tylko w sprzedaży mebli, rtv i agd (na poziomie 2,0% r/r, był on najmniejszy od roku) oraz w sprzedaży odzieży. Z kolei produkcja budowlano-montażowa kontynuowała okres słabości, spadając o 4,9% r/r (konsensus -2,0% r/r), wobec spadku o 6,1% r/r miesiąc wcześniej. Przyczyną jest finalizacja z końcem 2023 r. prac związanych z poprzednią perspektywą finansową UE. Rynek pracy nadal zachowywał się stabilnie. Stopa bezrobocia utrzymała się na poziomie 5,4%. Z kolei przeciętne wynagrodzenie brutto w sektorze przedsiębiorstw odnotowało wzrost aż o 12,9% r/r. Zatrudnienie spadło o 0,2% r/r.

Z danych inflacyjnych wstępny odczyt inflacji CPI (flash) pokazał po raz kolejny niższą dynamikę do poprzedniego miesiąca, osiągając bardzo niski poziom 1,9% r/r, obniżając się z 2,8% poprzednio. Głównym źródłem niespodzianki inflacyjnej była przede wszystkim taniejąca żywność. Z dużym prawdopodobieństwem można założyć, że inflacja CPI odnotowała w marcu lokalne minimum i w kolejnych miesiącach zacznie rosnąć (m.in. ze względu na wysoką dynamikę płac), a kształt ścieżki inflacyjnej będzie mocno uzależniony od czynników regulowanych dot. taryf energetycznych (decyzje powinniśmy poznać już w najbliższym czasie).

Na kwietniowym posiedzeniu RPP pozostawiła stopy proc. na niezmienionym poziomie 5,75% i pozostaje w trybie wyczekiwania. Wydźwięk komunikatu nie zmienił się istotnie względem marca. Rada dalej ocenia, że presja popytowa i kosztowa w krajowej gospodarce są niskie (mimo pewnego zwiększenia aktywności gospodarczej), co wraz ze słabą koniunkturą za granicą przekłada się na spadek dynamiki cen. Dezinflacji sprzyja również umocnienie kursu złotego. Jednocześnie Rada dostrzega wysoką niepewność, jaką obarczona jest dalsza ścieżka inflacji oraz fakt, że w najbliższych miesiącach inflacja bazowa będzie się kształtować powyżej wskaźnika CPI. W marcu grupa posłów złożyła w Sejmie wniosek o postawienie prezesa NBP Adama Glapińskiego przed Trybunałem Stanu w związku z zarzutami naruszeń Konstytucji RP i ustaw.

W marcu notowania polskich obligacji skarbowych w ujęciu m/m straciły na wartości w ślad za instrumentami na rynkach bazowych (USA, strefa euro). Dochodowości instrumentów na koniec marca wynosiły odpowiednio: (OK0426) 5,11% wobec 4,99% na koniec lutego, (WS0429) 5,32% wobec 5,20% oraz (DS1033) 5,42% wobec 5,31%. Notowania złotego zachowały się stabilnie wobec głównych walut w ujęciu m/m. Kursy wynosiły odpowiednio: EUR/PLN 4,30 vs 4,32 i USD/PLN 3,99 vs 3,99.

Rynek obligacji korporacyjnych po dobrym 2023 r. utrzymuje pozytywne tendencje. Kontynuacja napływów do funduszy inwestycyjnych spowodowała nasilenie zakupów, co ponownie przełożyło się na korzystne zachowanie się notowań papierów dłużnych. Rynek pierwotny zarówno w kraju i zagranicą nadal dostarcza wielu ciekawych inwestycji z perspektywy inwestorów. Na rynku wtórnym można było odnotować solidne obroty w ramach notowań na rynku Catalyst.

Komentarz do wyników QUERCUS Ochrony Kapitału

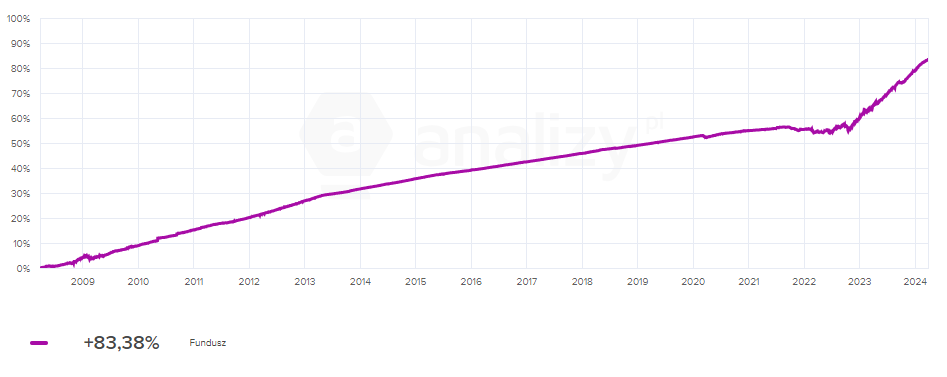

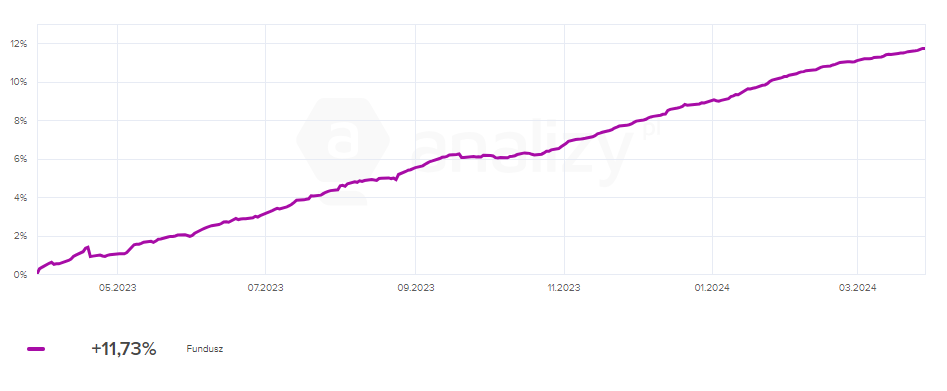

Wynik subfunduszu QUERCUS Ochrony Kapitału za I kwartał 2024 r. wyniósł +2,6%. Od początku działalności stopa zwrotu wynosi ponad 83%. W ramach polityki inwestycyjnej konsekwentnie kontynuujemy strategię inwestycyjną opartą na budowaniu portfela o solidnej rentowności przy zachowaniu ryzyka kredytowego na bezpiecznym poziomie. Istotną rolę w budowaniu portfela odgrywają również czynniki ESG (w szczególności aspekty środowiskowe i społeczne). Od 1 maja 2023 r. subfundusz klasyfikowany jest jako produkt jasnozielony w rozumieniu Rozporządzenia UE. Niezmiennie duży nacisk kładziemy na dywersyfikację portfela inwestycyjnego. Aktywnie dokonujemy inwestycji również poza granicami naszego kraju, np. w sektorze bankowym. W przypadku instrumentów denominowanych w walutach, takich jak EUR bądź USD, stosujemy politykę zabezpieczenia ryzyka walutowego. Zwiększamy dywersyfikację portfela, zarówno pod względem branżowym, poszczególnych emitentów (45 emitentów), jak też posiadanych instrumentów o różnych terminach zapadalnościach (obecnie ponad 90 serii instrumentów). Kondycja finansowa spółek emitujących dług korporacyjny pozostaje bardzo dobra. Nadal utrzymujemy pozycje w obligacjach skarbowych zmiennokuponowych jako element zarządzania płynnością. Po raz kolejny Analizy.pl wybrały najlepsze fundusze na polskim rynku funduszy inwestycyjnych i wyróżniły je najbardziej prestiżowym tytułem – ALFA 2023. W kategorii polskich papierów korporacyjnych po raz drugi raz z rzędu najlepszym funduszem w Polsce został QUERCUS Ochrony Kapitału.

Wykres: Wartość j.u. QUERCUS Ochrony Kapitału od początku działalności

Wykres: Wartość j.u. QUERCUS Ochrony Kapitału za ostatnie 12-miesięcy

Perspektywy

Początek roku był udany dla inwestorów. Utrzymuje się pozytywny sentyment, a oferowane stawki lokat bankowych, zachęcają do dalszych napływów w ramach tej kategorii funduszy. W kraju RPP jest w trybie obserwacji, pozostawiając stopy proc. bez zmian, co przekłada się na atrakcyjne poziomy stawek Wibor, będących w dużej mierze podstawą oprocentowania kuponów instrumentów dłużnych. Rynek obligacji korporacyjnych bez wątpienia nabrał rozpędu, oferując nadal ciekawe instrumenty z perspektywy inwestorów. Oczekiwane obniżki stóp ze strony EBC powinny wspierać instrumenty dłużne denominowane w EUR. Podtrzymujemy nasze oczekiwania dot. wyników QUERCUS Ochrony Kapitału na poziomie +8% w br.

Krzysztof Grudzień

Zarządzający QUERCUS Ochrony Kapitału

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Ochrony Kapitału (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO i nie jest subfunduszem rynku pieniężnego w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1131 z dnia 14 czerwca 2017 r. w sprawie funduszy rynku pieniężnego. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.