Quercus TFI: Prognozy rynkowe na rok 2019 „To nie będzie zły rok dla Inwestorów.”

Rynki znajdują się obecnie w okresie gwałtownych zmian wycen. Po bardzo burzliwej końcówce ubiegłego roku, również start w bieżący rok okazuje się nerwowy i wiele klas aktywów testuje kolejne poziomy cenowe, które były nie do pomyślenia jeszcze kilka tygodni temu. Nie jest wykluczone, że nasze prognozy na cały rok 2019 zrealizują się w ciągu kilku tygodni / miesięcy albo że szybko przestaną być adekwatne z powodu kolejnych dużych ruchów na rynkach. Niemniej zaczniemy od próby określenia momentu w globalnym cyklu koniunkturalnym, w którym dzisiaj się znajdujemy. Innymi słowy, postaramy się odpowiedzieć na pytanie, ile czasu zostało nam do ewentualnej kolejnej globalnej recesji. Dla uproszczenia przyjmujemy, że globalna recesja jest równoznaczna z recesją w USA.

Ile do recesji w USA?

Do określenia momentu w cyklu koniunkturalnym można użyć wielu różnych analiz, z których większość niestety nie daje precyzyjnych sygnałów, a jedynie wskazówki. Niemniej generalnie można stwierdzić, że historycznie rynek długu skarbowego daje zdecydowanie lepsze sygnały odnośnie zbliżającej się recesji niż:

- inne rynki (jak rynki akcji, obligacji high-yield czy surowce), albo

- wskaźniki wyprzedzające (jak np. PMI, bądź inne wskaźniki oparte o dane z realnej gospodarki), albo

- dane z realnej gospodarki (które po pierwsze są opóźnione vs sygnały z rynków, a po drugie są z reguły rewidowane wstecz… czyli większość odczytów szczególnie pod koniec ekspansji może nie być prawdziwa, o czym dowiadujemy się z dużym opóźnieniem – takie sygnały stają się mało użyteczne).

W naszej ocenie obecnie jesteśmy w zaawansowanym momencie cyklu ekspansji, ale jeszcze nie bezpośrednio przed recesją. Niemniej zmiany cen na rynkach w ciągu ostatnich trzech miesięcy sugerują (jeżeli przyjmiemy, że rynki mają w 100% rację), że recesja jest już tuż za rogiem. Jednakże analizując historyczne zachowania rynków i realnych gospodarek przy poprzednich zmianach cyklu oraz pamiętając o tym, że wejście w recesję jest z reguły procesem rozłożonym w czasie na co najmniej kilka kwartałów (a nie szybkim trzy-miesięcznym blitzkrieg’iem), to zakładamy, że na dzisiaj rynki nie mają 100% racji, a ostatnie zmiany są w sporej mierze przereagowaniem (zapewne nie pierwszym i nie ostatnim). Zatem w ciągu następnych kilku miesięcy rynki powinny się uspokoić, z szansą na odbicie z poziomów zanotowanych na początku br. Czynniki, które mogłyby mieć na to wpływ, to łagodniejsza polityka monetarna FEDu, szansa na pozytywne dla rynków i globalnej gospodarki wygaszenie wojny handlowej na linii USA-Chiny, ewentualny kolejny pakiet stymulujący gospodarkę w Chinach i zwykłe odreagowanie rynków po dużej przecenie.

Historycznie jednym z najlepszych sygnałów przewidujących recesję jest zmiana rentowności obligacji skarbowych, a dokładniej różnica pomiędzy rentownością 3-miesięcznych, 2-letnich i 10-letnich obligacji (tzw. spread). Dzisiaj najbardziej popularna wśród inwestorów różnica, to spread pomiędzy obligacjami 10- a 2-letnimi. Niemniej tak samo dobre sygnały, a nawet czasami lepsze, daje także spread pomiędzy instrumentami 10-letnimi a 3-miesięcznymi. Historycznie pojawienie się ujemnych spreadów poprzedzało recesję z wyprzedzeniem od 6 do 24 miesięcy. Co ważne, ujemne spready nie są przyczyną recesji. Należy je traktować jaką wypadkową „zbiorowej mądrości” inwestorów na rynku długu skarbowego, którzy w ten sposób dyskontują trendy w realnej gospodarce i polityce monetarnej FEDu. Ta zbiorowa mądrość (wyrażona w formie spreadu i sprawdzona historycznie) podpowiada, jak szybko zbliżamy się do zmiany cyklu.

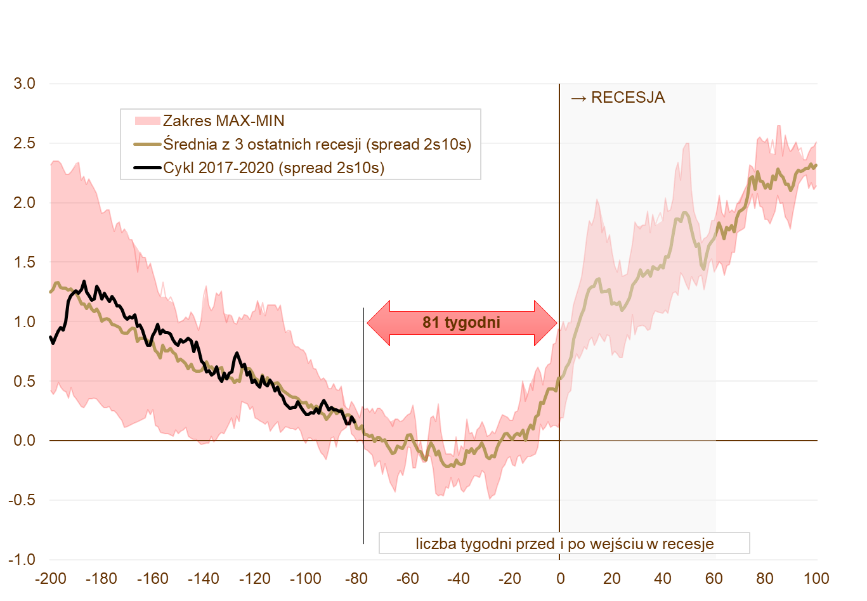

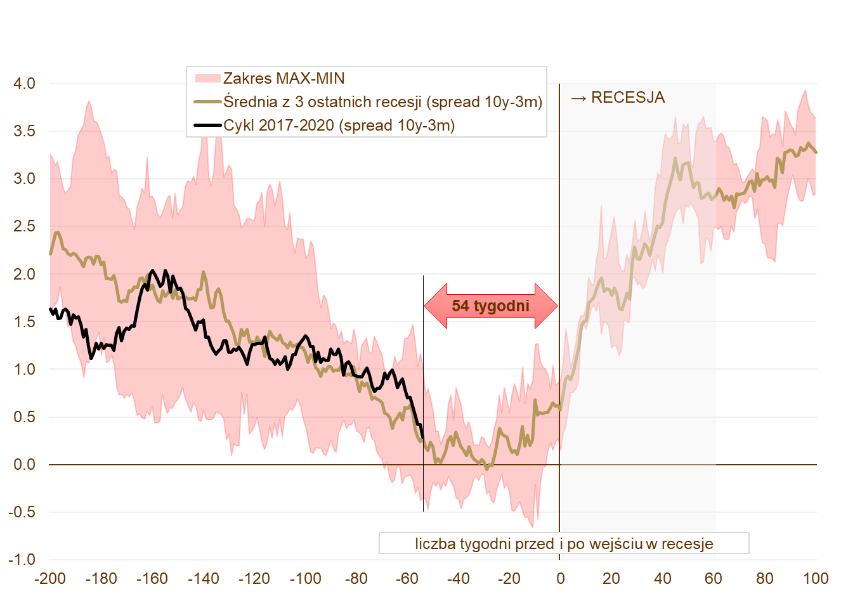

Na 2 stycznia 2019 r. spread pomiędzy 10- a 2-letnimi obligacjami wynosił +0,16 pkt. proc., a spread pomiędzy 10-letnimi a 3-miesięcznymi +0,24. Dwa poniższe wykresy pokazują średnią zmianę powyższych spreadów w ciągu ostatnich trzech recesji w latach 2008, 2001 i 1990 oraz dzisiejszą ścieżkę zmiany tego spreadu. Przy takich założeniach do recesji w USA zostało pomiędzy 81 (spread 10 lat minus 2 lata) a 54 tygodni (spread 10 lat minus 3 miesiące). Oczywiście do tej prognozy, jak do każdej innej, należy podchodzić z ostrożnością, szczególnie w kontekście ostatniej dużej zmienności na rynkach. Faktyczna recesja może wydarzyć się wcześniej lub później niż średnia z 3 ostatnich przypadków. Jeżeli weźmiemy średni czas do recesji z obu powyższych spreadów, to mówimy o 67 tygodniach do następnej recesji w USA.

Wykres 1. Średni spread 2s10s (10 lat minus 2 lata) z 3 ostatnich recesji oraz ścieżka zmiany obecnego spreadu 2s10s dla amerykańskich obligacji skarbowych.

Źródło: Quercus TFI, FRED

Wykres 2. Średni spread 10y3m (10 lat minus 3 miesiące) z 3 ostatnich recesji oraz ścieżka zmiany obecnego spreadu 10y3m dla amerykańskich obligacji skarbowych.

Źródło: Quercus TFI, FRED

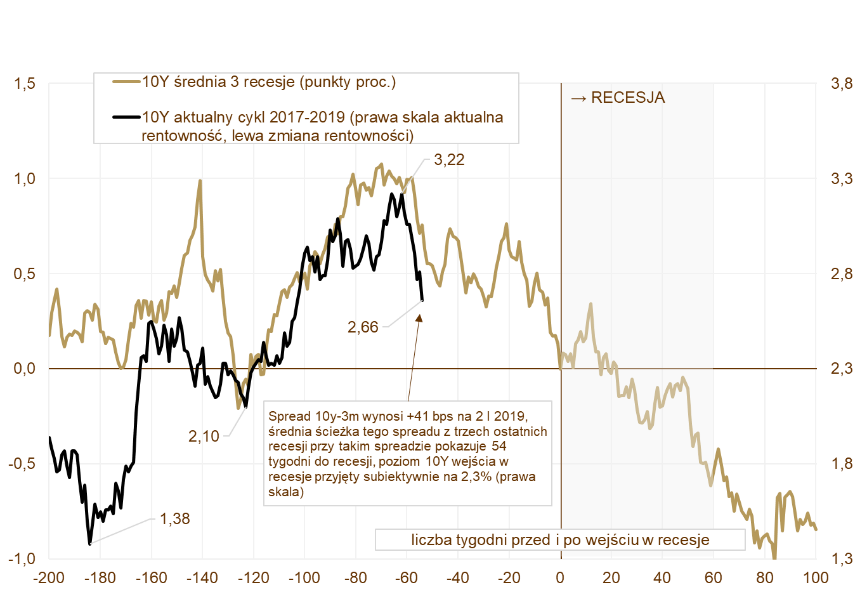

Dług skarbowy – rynki rozwinięte

W przypadku długu skarbowego jesteśmy pozytywnie nastawieni jeżeli chodzi o rozwój wydarzeń w roku 2019. Już początek stycznia przyniósł ponadprzeciętne stopy zwrotu. Obligacje skarbowe (szczególnie USA i Niemiec) są uznawane za bezpieczną przystań w okresach zmiany cyklu i historycznie już około 1 roku przed wejściem w recesję rentowności długoterminowych obligacji zaczynały mocniej spadać, dostarczając inwestorom ponadprzeciętnych zysków. Nie inaczej jest i tym razem. Rentowności 10-latek spadły z poziomów około 3,25% na początku listopada do 2,55% na początku 2019 r. Prawdopodobnie ruch jest przereagowany. Uważamy że w ciągu roku powinniśmy jeszcze zobaczyć dobre poziomy do zajęcia długiej pozycji. Takie przeceny zdarzały się też historycznie, w tym także pod koniec cyklu (patrz wykres 3).

Wykres 3. Średnia zmiana rentowności 10-letnich amerykańskich obligacji skarbowych z 3 ostatnich recesji oraz ścieżka zmiany tej rentowności w obecnym cyklu (dane tygodniowe do 2 I 2019 r).

Źródło: Quercus TFI, FRED

Dług skarbowy – Polska

Ostatnie dwa lata były pozytywne dla posiadaczy polskiego długu. Wyniki najlepszych funduszy obligacji skarbowych znacznie przekroczyły nie tylko stawki depozytów i lokat bankowych, ale również były dużo wyższe od poziomu inflacji. Rok 2019 zapowiada się również bardzo dobrze. Czynniki, które wpływały na ten rynek w ubiegłych latach, nadal pozostają w mocy.

W perspektywie najbliższych kwartałów, pozostajemy pozytywnie nastawieni na polski rynek obligacji skarbowych. Sprzyjać temu powinna m. in. ograniczona podaż obligacji emitowanych przez Ministerstwo Finansów, bardzo niska stopa inflacji, brak podwyżek stóp procentowych w Polsce oraz znakomita sytuacja budżetowa. Dodatkowo warto wspomnieć, że zbliżające się zakończenie cyklu podwyżek stóp w USA i spowolnienie w gospodarkach Europy Zachodniej, jeszcze bardziej uprawdopodabniają ten scenariusz.

Rynki akcji

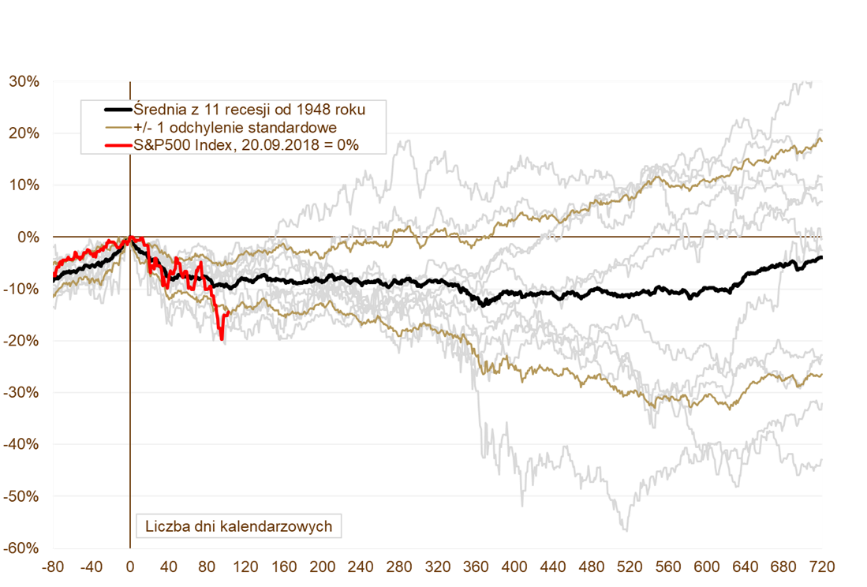

Aktualny spadek S&P500 od szczytu z 20 września 2018 r. wyniósł 20%. Jest to największa korekta na akcjach amerykańskich od poprzedniej recesji w 2008 r. Zakładamy, że mamy do czynienia z przereagowaniem spadków także z wielu powodów technicznych i niskiej płynności. Niemniej porównania historyczne wskazują, że nawet jeżeli spojrzymy na wszystkie spadki S&P500 w ramach 11 recesji po II wojnie światowej, to poziom -20% stanowił mocne wsparcie przez wiele miesięcy od momentu szczytu na indeksie (około 8-9 miesięcy – patrz wykres 4). Wejście w recesję jest procesem rozłożonym w czasie, także na dzisiaj inwestorzy nie mogą być jeszcze pewni (odkładając na bok emocje i sentyment), jak duże spowolnienie i ewentualnie, jak duża recesja, jest przed nami. Między innymi dlatego zakładamy, że rynek powinien się uspokoić w najbliższych miesiącach, z szansą na odbicie. Skala odbicia w największym stopniu będzie zależeć od polityki FEDu, stopnia spowolnienia w gospodarce USA oraz postępów negocjacji Chiny-USA w zakresie wojen handlowych.

Wykres 4. Spadki S&P500 podczas ostatnich 11 recesji, średnia ścieżka spadku oraz dzisiejsza sytuacja (dane do 31.12.2018 r.).

Źródło: Quercus TFI, Bloomberg

GPW

Polscy inwestorzy zostali poddani ciężkiej próbie w ubiegłym roku. WIG stracił na wartości 9,5%, a tzw. „szeroki rynek” mierzony sWIG80 spadł aż o 27,6%. Rozkład czasowy spadków był inny niż na rynku amerykańskim. Duże spółki straciły najwięcej w lutym-marcu, średnie i mniejsze – w miarę równomiernie przez cały rok.

Obecnie sytuacja przedstawia się korzystniej niż przed 12 miesiącami. Do najważniejszych czynników, które mogą wpływać na koniunkturę na GPW w 2019 r., zaliczamy następujące:

-/+ hossa na rynkach rozwiniętych trwa już blisko 10 lat, jednak dzięki korekcie w 4Q18 optymizm inwestorów wyraźnie zmalał,

-/+ poziom różnych wskaźników ekonomicznych wskazuje na ochłodzenie koniunktury gospodarczej, ale ropa wyraźnie potaniała, co powinno pomagać globalnej gospodarce,

-/+ wprawdzie oczekujemy kontynuacji QT przez Fed, ale kolejne podwyżki stóp mogą być uwarunkowane poprawą sytuacji na Wall Street,

-/+ na GPW doświadczamy odpływu środków z niektórych funduszy, jednak w połowie 2019 r. mają ruszyć PPK, które mogą istotnie zmienić relację popytu i podaży,

+ ceny polskich akcji, szczególnie średnich i mniejszych spółek, są atrakcyjne, wiele podmiotów jest wycenianych zaledwie na poziomie 5-8-krotności zysków, co powinno mobilizować popyt ze strony inwestorów strategicznych,

+ nastroje polskich inwestorów są najgorsze od lat, co historycznie było pozytywnym sygnałem.

Jak widać z powyższego zestawienia, na początku br. jest więcej czynników pozytywnych niż przed rokiem. Zauważamy znaczące niedowartościowanie wielu średnich i mniejszych spółek. W tym segmencie rynku spadki trwają już blisko 2 lata (od marca 2017 r.). W tym czasie sWIG80 stracił relatywnie do WIG20 aż 40 pkt. proc. A to oznacza, że zbliżamy się do momentu, kiedy szeroki rynek zacznie zachowywać się relatywnie lepiej od blue chips, co będzie korzystne dla większości polskich funduszy inwestycyjnych i inwestorów.

Ropa

Ropa należy do surowców bardzo wrażliwych – niewielka zmiana fizycznej podaży (wydobycie) bądź popytu prowadzi z reguły do dużych zmian cen. Dzisiaj najważniejsze czynniki wpływające na kurs ropy to:

- zbyt duża produkcja – 3 największych producentów, czyli USA, Rosja i Arabia Saudyjska osiągnęły poziomy produkcji najwyższe w historii, dodatkowo amerykańska agencja rządowa EIA prognozuje wzrost wydobycia ropy w USA w 2019 r. o kolejne 1,2 mln baryłek dziennie,

- obawy o globalne spowolnienie, które nieuchronnie obniżyłoby popyt na ropę,

- ogólny odwrót inwestorów od ryzykownych aktywów, co też ma wpływ na zachowanie cen tego surowca.

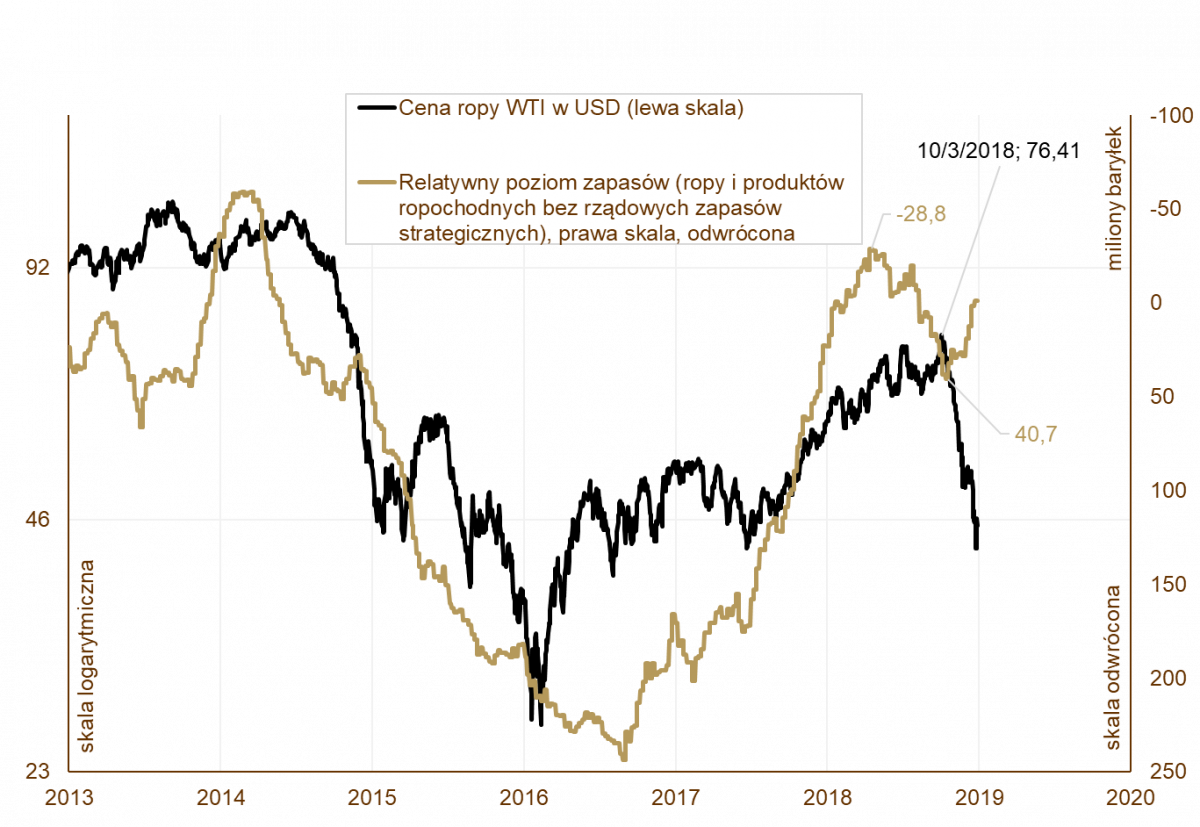

Niemniej jednak na dzisiaj powyższych trendów nie widać jeszcze w poziomie zapasów, które powinny dalej rosnąć w sytuacji dużej podaży i spadającego popytu (patrz wykres 5). Jeżeli do tego dojdzie (jak w latach 2014-2015), to w średnim terminie możemy oczekiwać dalszej presji na spadek cen ropy. Natomiast w krótszym terminie, dopóki nie zobaczymy rosnących zapasów, możemy oczekiwać odbicia cen ropy (wraz z poprawą notowań innych ryzykownych aktywów).

Wykres 5. Cena ropy WTI na tle relatywnego poziomu zapasów. Relatywny poziom zapasów, to różnica pomiędzy aktualnym poziomem zapasów a ich średnim poziomem z okresu ostatnich 5 lat. Rosnące zapasy oznaczają spadki cen ropy.

Źródło: Quercus TFI, Bloomberg, EIA

Złoto

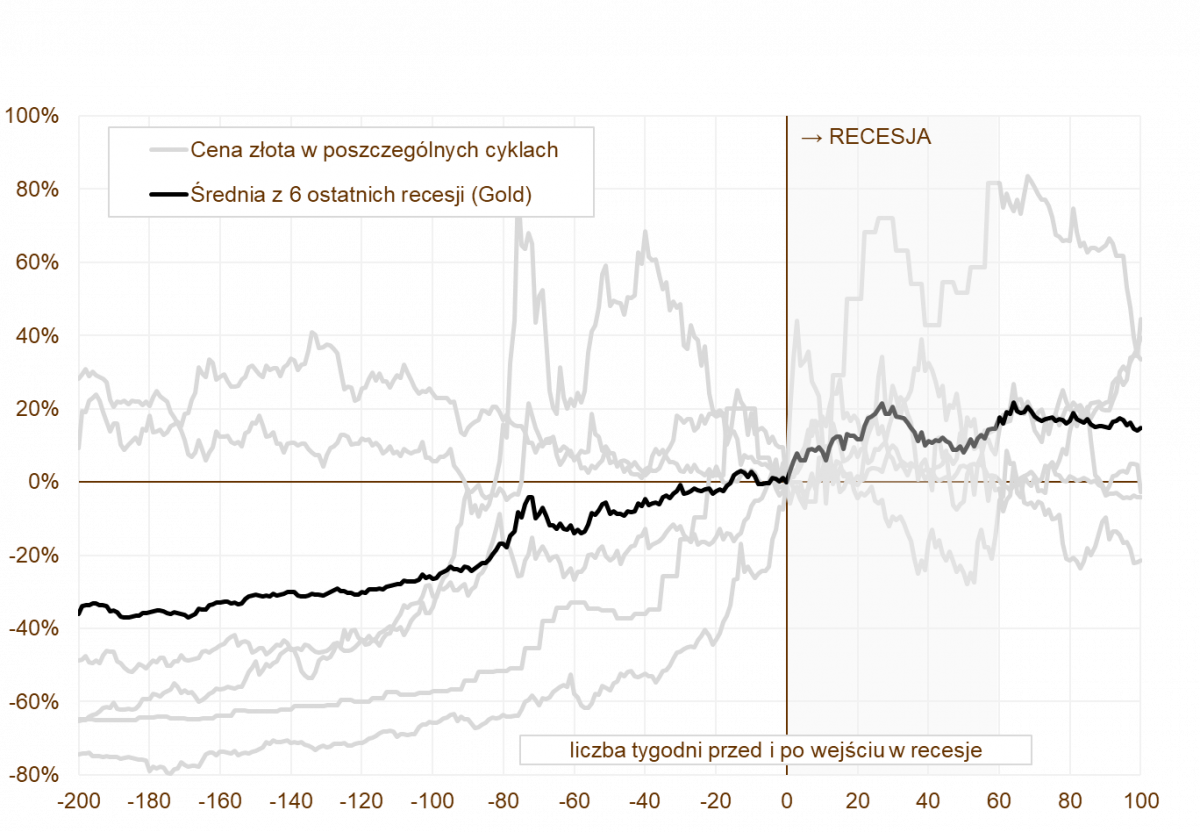

Złoto może być dobrym zabezpieczeniem przed inflacją, dewaluacją walut, recesją itd. Ogólnie można powiedzieć, że przed wszystkim, co źle się kojarzy inwestorom. Cena złota może zachowywać się słabo, gdy stopy nominalne i realne idą do góry (np. gdy FED je podnosi). Cena złota jest też najczęściej ujemnie skorelowana z USD. Naszym zdaniem najbliższe kwartały mogą okazać się dobre dla kruszcu i to z kilku powodów: podwyżki stóp w USA już się zakończyły albo niedługo się zakończą. W średnim terminie można oczekiwać słabszego dolara. Aktualna ekspansja gospodarcza w USA trwa już 115 miesięcy i jest drugą najdłuższą w historii (po ekspansji z lat 1990-2001). Historycznie złoto zachowywało się dobrze pod koniec cyklu gospodarczego, a jeszcze lepiej po wejściu gospodarki w recesję (patrz wykres). Dodatkowo jest też kilka czynników technicznych, które mogą skłaniać do akumulacji złota w portfelach. Dzisiejsza cena jest blisko 30% niższa od szczytu z 2011 r. Stopa zwrotu za ostatnie 5 lat jest w okolicach zera, a ostatnie wzrosty od lokalnego dołka w sierpniu 2018 r. aż do dzisiaj wyglądają zachęcająco. Naszym zdaniem jest szansa, że cena o okolicach 1200 USD okaże się już bardzo mocnym wsparciem technicznym dla cen złota w aktualnym cyklu gospodarczym.

Wykres 6. Średnia zmiana cena złota przed i po wejściu gospodarki USA w recesję (ostatnie 7 recesji). Szare serie to faktyczne zmiany cen złota w poszczególnych recesjach.

Źródło: Quercus TFI, Bloomberg

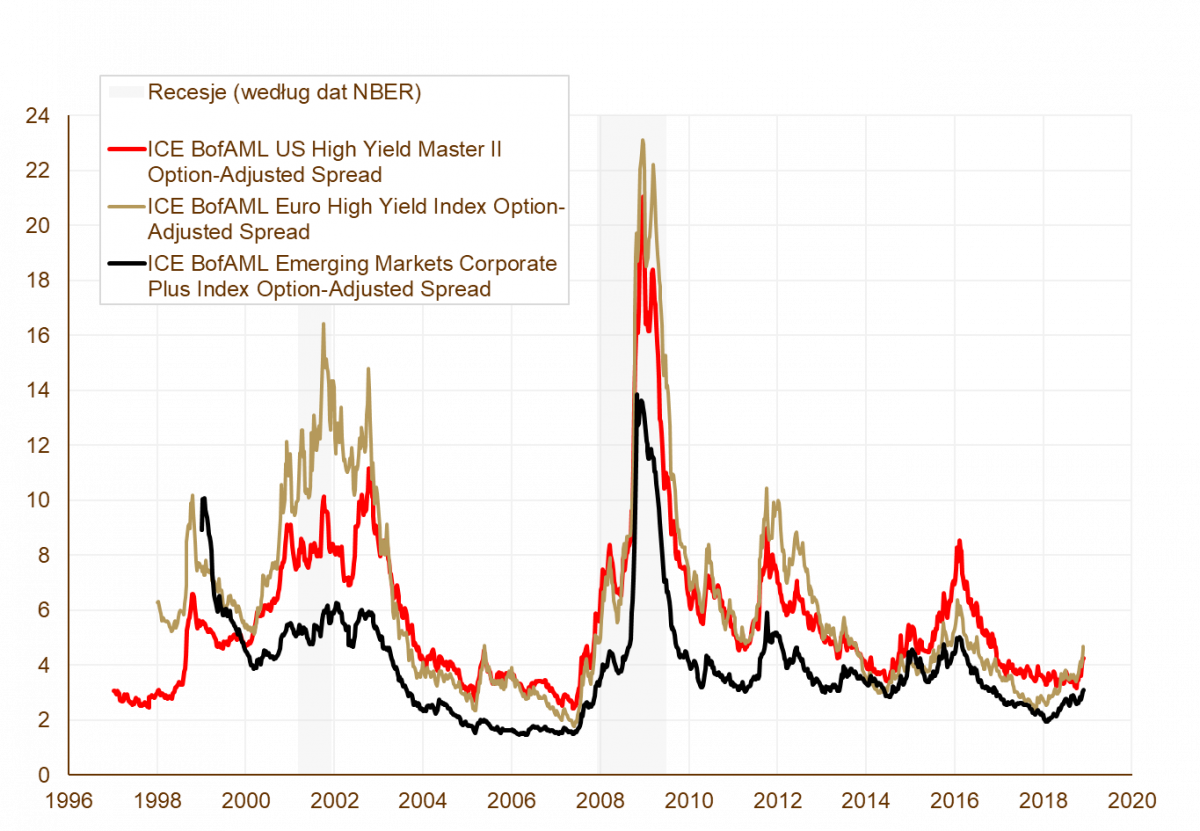

Globalny dług korporacyjny

Globalne obligacje high-yield mogą stanowić dobre uzupełnienie portfela. Ostatnio obserwujemy wzrost nie tylko ich efektywnej rentowości, ale także rozszerzające się spready między rentownością obligacji high-yield a obligacjami skarbowymi o adekwatnym terminie zapadalności (patrz wykres). Obecnie inwestycje w tę klasę aktywów mogą być jeszcze przedwczesne. Spready mogą się dalej rozszerzać. Były bowiem większe w roku 2012 (kryzys euro) oraz w 2016 (dewaluacja chińskiego yuana, spadek cen ropy). Ale z pewnością ta klasa aktywów powinna pozostawać na radarze inwestycyjnym w dłuższym horyzoncie.

Wykres 7. Spredy dla amerykańskich, europejskich i EM obligacji high-yield.

Źródło: Quercus TFI, FRED

Podsumowanie

Spadki cen wielu aktywów z ostatnich trzech miesięcy są przereagowane.

Inwestorzy są zniechęceni. Nasza teza na rok 2019 jest więc następująca: to nie będzie zły rok dla Inwestorów.

Oczekujemy utrzymania się większej zmienności, co jest równoznaczne z pojawianiem się wielu okazji inwestycyjnych w różnych klasach aktywów.

Sebastian Buczek, Jarosław Jamka, Mariusz Zaród

Quercus TFI S.A.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.