Komentarz miesięczny QUERCUS Obligacji Skarbowych oraz QUERCUS Dłużny Krótkoterminowy

QUERCUS Obligacji Skarbowych

Po bardzo udanych wakacyjnych miesiącach, wrzesień przyniósł nieznaczną realizację zysków i straty na polskim rynku obligacji skarbowych. Indeks TBSP, do którego porównuje się większość funduszy dłużnych, stracił 0,26%. Subfundusz QUERCUS Obligacji Skarbowych stracił we wrześniu 0,18%. Od początku roku subfundusz QUERCUS Obligacji Skarbowych zyskał 5,04% i nadal plasuje się wśród najlepszych funduszy długoterminowych obligacji skarbowych, zgodnie z klasyfikacją portalu Analizy Online.

Na ujemną stopę zwrotu w minionym miesiącu złożyły się przede wszystkim lokaty w polskie długoterminowe obligacje skarbowe oraz lokaty w obligacje amerykańskie i niemieckie. Kontrybucja do wyniku obligacji indeksowanych inflacją oraz obligacji zmiennokuponowych była znikoma. W związku z niepewnością dotyczącą wyroku TSUE, zredukowaliśmy ryzyko w ostatniej dekadzie września, by w pierwszych dniach października (tuż przed i tuż po wyroku) ponownie dokupić obligacji długoterminowych. Ryzyko portfela, mierzone wskaźnikiem duration, wyniosło na koniec miesiąca ok. 3,8 roku.

QUERCUS Dłużny Krótkoterminowy

We wrześniu subfundusz QUERCUS Dłużny Krótkoterminowy osiągnął stopę zwrotu na poziomie 0,18%. Od początku roku QUERCUS Dłużny Krótkoterminowy zyskał już 2,39%, nadal plasując się w czołówce funduszy dłużnych uniwersalnych, zgodnie z klasyfikacją portalu Analizy Online. Subfundusz nie posiada ekspozycji na polskie długoterminowe benchmarki, dlatego we wrześniu nie poniósł strat. Pozytywną kontrybucję do wyniku przyniosły inwestycje w dług przedsiębiorstw oraz w zmiennokuponowe obligacje skarbowe o krótkim terminie do wykupu.

Nieznaczny wzrost aktywów skłonił nas do zakupu obligacji z branży deweloperskiej i finansowej. Wzrósł także udział emitentów bankowych oraz z branży paliwowej. Wyprzedaż obligacji skarbowych wykorzystaliśmy do zwiększenia zaangażowania w obligacje zmiennokuponowe o 6 i 7-letnim terminie do wykupu. Ryzyko portfela, mierzone wskaźnikiem duration, wyniosło na koniec miesiąca zaledwie 0,5 roku.

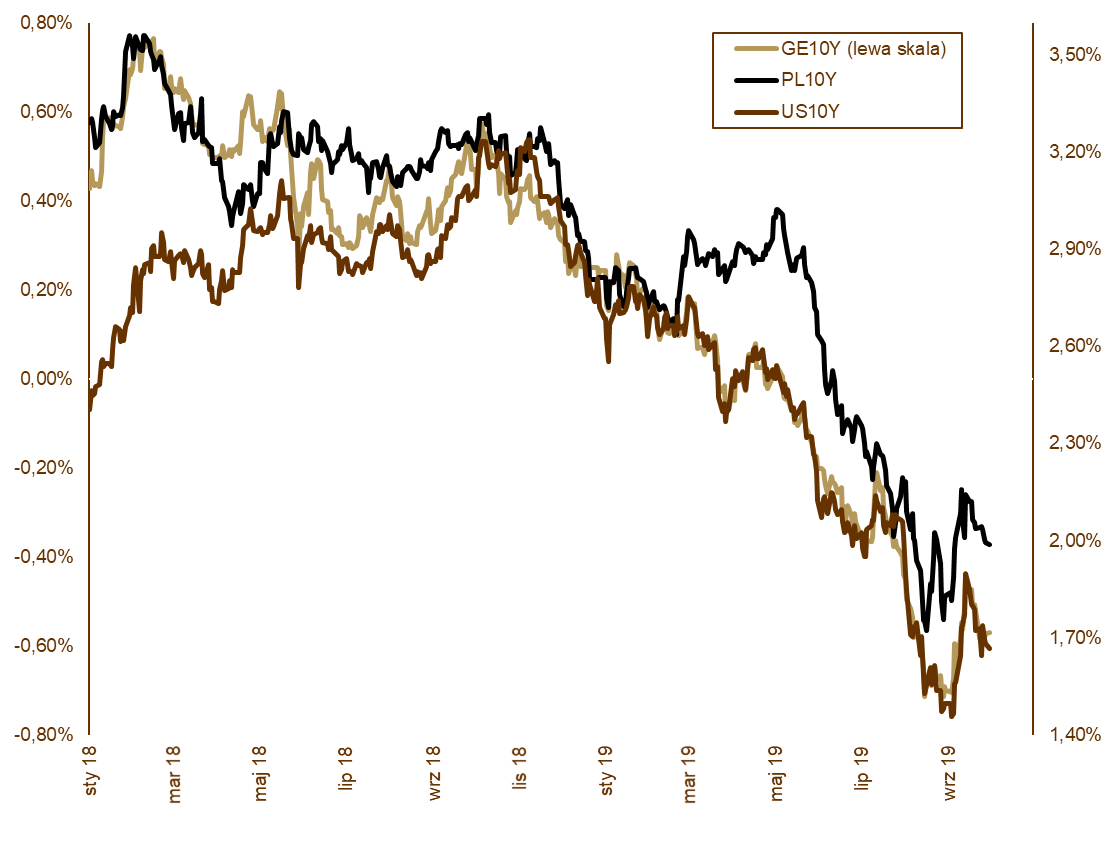

WYKRES 1. Zmiany rentowności 10-letnich obligacji skarbowych.

Wydarzenia rynkowe

Wrzesień przyniósł bardzo dużą zmienność na światowych rynkach długu skarbowego. Pierwsza część miesiąca upłynęła pod znakiem mocnej wyprzedaży rynków. Traciły nie tylko polskie obligacje, ale również amerykańskie i niemieckie. Wśród powodów takiego zachowania rynków warto nadmienić bardzo jastrzębie głosy z Francji, Niemiec i Finlandii o braku konieczności wprowadzenia kolejnej tury luzowania ilościowego oraz zmniejszenie i odłożenie w czasie ryzyka twardego Brexitu. Posiedzenia głównych banków centralnych, które miały miejsce w drugiej dekadzie września nie zawiodły inwestorów. Amerykańska Rezerwa Federalna obniżyła stopy procentowe po raz drugi w obecnym cyklu, a Europejski Bank Centralny zapowiedział rozpoczęcie nowego programu skupu aktywów i obniżył stopę depozytową do poziomu -0,50%. Napływające coraz słabsze dane z USA i strefy euro sygnalizują, że spowolnienie w przemyśle rozlewa się także na pozostałe sektory gospodarki. Brak porozumienia na linii USA – Chiny w sprawie polityki celnej tylko pogarsza i tak już wątłe perspektywy wzrostu gospodarczego. W takim środowisku obligacje skarbowe częściowo odrobiły straty poniesione w pierwszych dniach ubiegłego miesiąca. Polska krzywa rentowności (a także lokalna waluta) pozostawała pod presją w oczekiwaniu na wyrok europejskiego Trybunału Sprawiedliwości w sprawie kredytów frankowych. Dopiero początek października przyniósł znaczne odreagowanie wcześniejszych tendencji spadkowych cen polskich obligacji. Na przestrzeni całego miesiąca, rentowność 10-letnich niemieckich Bundów wzrosła z -0,70% do -0,57%, a amerykańskich Treasuries z 1,50% do 1,67%, mimo że w połowie września była już na poziomie 1,90%. Polskie obligacje również traciły. Rentowność polskich 10-letnich obligacji skarbowych wzrosła z 1,83% do 1,99%, a 5-letnich z 1,66% do 1,77%. Obligacje dwuletnie przyniosły nieznaczne zyski. Ich rentowność spadła z 1,54% do 1,50%.

Polska gospodarka

Wrzesień przyniósł stopniowe osłabienie pozytywnych tendencji w polskiej gospodarce. Można zauważyć, że spowolnienie, które dotknęło Europe Zachodnią, przelewa się pomału na terytorium Polski. Produkcja przemysłowa w sierpniu spadła o 1,3%, a sprzedaż detaliczna wzrosła tylko o 6,0% (w stosunku do sierpnia 2018 roku). Płace rosły szybciej o 6,8%, a zatrudnienie o 2,6% (rok do roku). Wszystkie powyższe dane były słabsze od prognoz ekonomistów. Bezrobocie utrzymało się na poziomie 5,2%. Wskaźnik inflacji konsumenckiej w sierpniu wyniósł 2,9%. Na wrześniowym posiedzeniu Rada Polityki Pieniężnej nie zmieniła stóp procentowych, a zgłoszony wniosek o obniżkę stóp procentowych, nie uzyskał wymaganej większości. Nie spodziewamy się zmian kosztu pieniądza do końca kadencji obecnej RPP.

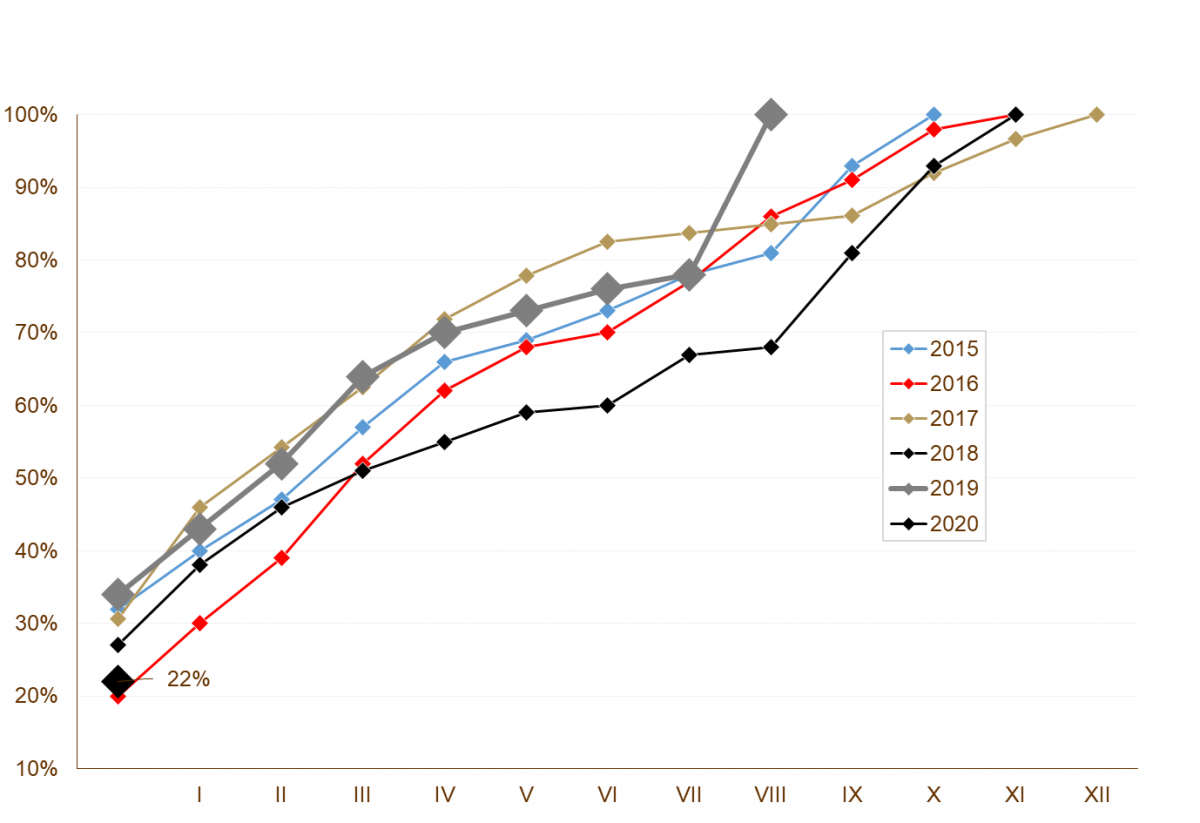

WYKRES 2. Stopień finansowania potrzeb pożyczkowych budżetu.

Perspektywy

Wrześniowa korekta na rynku obligacji była okazją do tańszych zakupów, co skrzętnie wykorzystaliśmy w pierwszych dniach października. Najbliższe miesiące powinny przynieść powrót pozytywnych tendencji na polskim rynku długu. Inwestorom sprzyjają: brak podwyżek stóp procentowych, gołębie nastawienie głównych światowych banków centralnych, czy niska podaż instrumentów skarbowych w związku z zakończeniem finansowania tegorocznych potrzeb pożyczkowych oraz zapowiedzią zrównoważonego budżetu w 2020 roku.

Mariusz Zaród

Zarządzający QUERCUS Obligacji Skarbowych oraz QUERCUS Dłużny Krótkoterminowy

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.