Komentarz miesięczny QUERCUS Global Balanced

Fundusz QUERCUS Global Balanced zamknął pierwszy miesiąc nowego roku wynikiem +1,91%, jednocześnie notując ograniczoną zmienność nawet w okresach wzmożonych wahań rynkowych.

Początek roku obfitował w niespodziewane wydarzenia makroekonomiczne, które wprowadziły na rynek dużo niepewności i mocno zachwiały sentymentem inwestorów. Już w pierwszych dniach stycznia realna stała się znaczna eskalacja napięć na Bliskim Wschodzie. Po utracie jednego ze swoich czołowych generałów, Iran obiecywał szybki i zdecydowany odwet na Stanach Zjednoczonych oraz ich sojusznikach. Pierwsza reakcja inwestorów była przewidywalna: wzrost cen ropy oraz obligacji skarbowych, połączony z wyprzedażą na rynku akcyjnym. Zaskoczeniem mogła być natomiast szybkość, z jaką rynki wróciły do starego, dobrze znanego schematu. W ciągu zaledwie kilku dni S&P500 wrócił na historyczne szczyty, a surowce energetyczne szybko oddały wcześniejsze zyski.

Jednocześnie na znaczeniu zyskiwało kolejne zagrożenie w postaci nowego, chińskiego wirusa. Mimo początkowego bagatelizowania zagrożenia przez lokalne władze oraz rynki, śmiertelność oraz prędkość rozprzestrzeniania się choroby znacznie przerosła oczekiwania. Kilkadziesiąt milionów osób jest obecnie poddanych kwarantannie, a ponad 20 prowincji zdecydowało również o zamknięciu fabryk oraz zakładów pracy co najmniej do 10 lutego (wiele przedłużyło przestój do marca). Coraz więcej krajów rozwiniętych wprowadza ograniczenia w podróżach do Chin, a osoby przybywające z Azji są poddawane przymusowym kwarantannom. Na obszarach najbardziej dotkniętych chorobą często brakuje podstawowych artykułów codziennego użytku, a możliwości personelu medycznego są mocno nadwyrężone.

Ze względu na znaczenie Chin w globalnych łańcuchach dostaw oraz ich kontrybucję do światowego wzrostu gospodarczego, intuicyjną reakcją na tak istotne wydarzenie powinien być wzrost awersji do ryzyka. Dotychczas jednak przejawiała się ona przede wszystkim spadkiem cen surowców (miedź -10%, ropa WTI -15,6%) oraz indeksu MSCI Emerging Markets (w najniższym punkcie -9%). Sporą popularnością cieszyły się również obligacje skarbowe, ze szczególnym uwzględnieniem papierów amerykańskich. Rentowność 10-letniego długu USA spadła o 40bps, natomiast niemieckich bundów – o 25bps. Największą zagadką pozostaje jednak zachowanie akcji rynków rozwiniętych. Po kilku dniach spadków, zarówno S&P jak i Nasdaq błyskawicznie wróciły na historyczne szczyty. Mimo, że coraz więcej spółek ostrzega przed możliwością pogorszenia wyników ze względu na wpływ wirusa, główne indeksy nie wykazują oznak słabości, a każda korekta jest wykorzystywana do kupna akcji.

Mimo, że nie widzimy głębokiego, fundamentalnego uzasadnienia dla takich wzrostów, to jednak nie zamierzamy z nimi walczyć. Przykład akcji Tesli dobitnie pokazuje, że rynek może znacznie oderwać się od tradycyjnych wskaźników i przez długi czas przekraczać kolejne, uprzednio niewyobrażalne poziomy. Fundusz skrócił co prawda swoją pozycję w akcjach amerykańskich, jednak nie planuje na ten moment dalszych redukcji. Szukamy okazji w innych segmentach rynku, bliżej przyglądając się m.in. surowcom przemysłowym oraz ropie naftowej (w cenie ok. 50 USD). Posiadamy dużą pozycję w obligacjach niemieckich oraz amerykańskich, zwiększamy również zaangażowanie w polskie papiery. Dług krajowy może bowiem stanowić szczególnie ciekawą okazję inwestycyjną. Po grudniowym odczycie inflacji, który przekroczył wszelkie oczekiwania analityków, polskie obligacje znalazły się pod silną presją i zachowywały się gorzej od innych papierów z regionu. Oczekujemy, że w najbliższych miesiącach lokalny dług może wreszcie nadrobić utracony dystans – w czym z pewnością pomógłby niższy odczyt inflacji za luty lub marzec (wywołany np. gwałtownymi spadkami cen ropy z ubiegłego miesiąca).

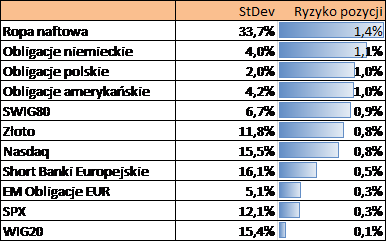

Obecne pozycje funduszu, uszeregowane według ryzyka, przedstawia poniższa tabela (ryzyko pozycji wyliczone jako iloczyn wagi oraz odchylenia standardowego):

Dane na 10 lutego 2020 r.

Jarosław Jamka, Piotr Miliński

Zarządzający QUERCUS Global Balanced

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.