Komentarz miesięczny QUERCUS Obligacji Skarbowych oraz QUERCUS Dłużny Krótkoterminowy

QUERCUS Obligacji Skarbowych

Luty okazał się bardzo dobry dla inwestorów na lokalnym rynku obligacji skarbowych. Subfundusz QUERCUS Obligacji Skarbowych zyskał 1,36%. po raz kolejny będąc jednym z najlepszych funduszy w swojej klasie. Od początku roku QUERCUS Obligacji Skarbowych zyskał już 1,42%. 12-miesięczna stopa zwrotu wynosi 6,95%.

Na dodatnią stopę zwrotu w minionym miesiącu złożyły się głównie inwestycje w polskie obligacje skarbowe. Zyskiwały zarówno te o stałym kuponie i długim terminie do wykupu, jak i te mniej wrażliwe na wahania koniunktury – obligacje indeksowane inflacją. Wobec znacznych spadków rentowności, stopniowo redukowaliśmy ryzyko stopy procentowej, sprzedając obligacje 9 i 10-letnie. Na koniec miesiąca ryzyko duration wyniosło zaledwie 2,7 roku. Po wielu miesiącach zakończyliśmy również inwestycje w obligacje indeksowane inflacją. W ostatnich miesiącach zachowywały się one bardzo dobrze, ale pogorszenie koniunktury i spadki cen ropy na światowych giełdach, powinny zmniejszyć presję inflacyjną.

QUERCUS Dłużny Krótkoterminowy

W lutym subfundusz QUERCUS Dłużny Krótkoterminowy osiągnął stopę zwrotu na poziomie 0,28%, a od początku roku zyskał już 0,64%. Podobnie jak w 2019 roku, subfundusz jest jednym z najlepszych funduszy w swojej klasie. 12-miesięczna stopa zwrotu wynosi 3,85%. Na dodatnią stopę zwrotu w minionym miesiącu złożyły się w głównej mierze inwestycje w obligacje indeksowane inflacją oraz instrumenty korporacyjne. Subfundusz unika inwestycji w długoterminowe obligacje, dlatego na koniec miesiąca, ryzyko, mierzone wskaźnikiem duration, wynosiło ok. 0,5 roku.

Dalszy, dynamiczny wzrost aktywów pozwolił nam zwiększyć zaangażowanie w sektorze detalicznym, wierzytelnościowym i deweloperskim. W dalszym ciągu preferujemy podmioty duże; liderów branż o ugruntowanej pozycji na rynku i z bardzo dobrym bilansem. Fundusz jest bardzo dobrze zdywersyfikowany, nie posiada ryzyka walutowego. Obecnie, zaangażowanie w obligacje korporacyjne wynosi ok. 43%.

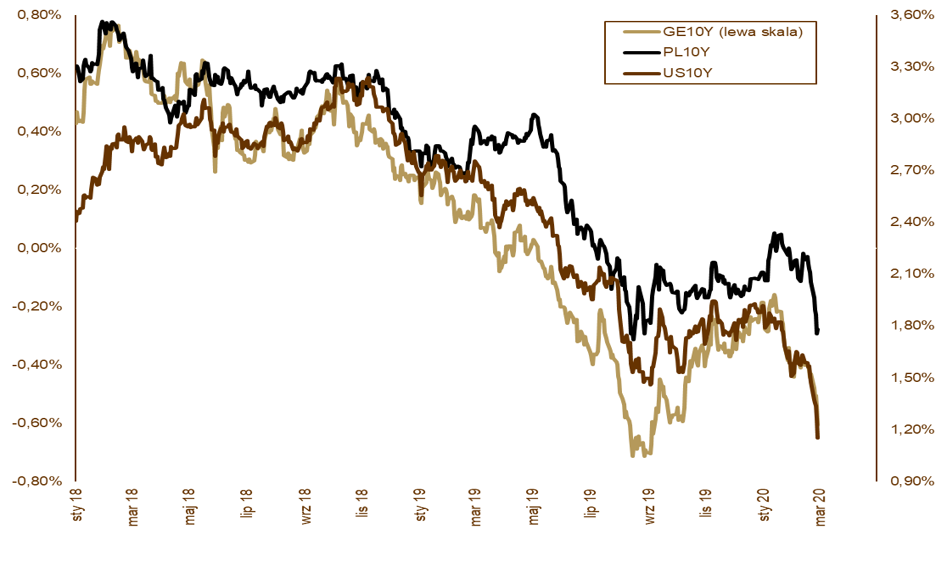

WYKRES 1. Zmiany rentowności 10-letnich obligacji skarbowych.

Wydarzenia rynkowe

Wydarzenia na rynkach w lutym zostały zdominowane przez koronawirusa COVID-19. Szybkie rozprzestrzenianie się oraz nowe ogniska choroby, m.in. we Włoszech, Korei Południowej czy Iranie, znacznie ograniczyły skłonność do ryzyka. Inwestorzy zdali sobie sprawę, że to nie tylko problem chiński, czy azjatycki, ale dotyczy również wielu krajów wysoko rozwiniętych. Rynki akcyjne dotknęła silna przecena, zyskiwały natomiast obligacje oraz waluty postrzegane za najbezpieczniejsze – szwajcarski frank i japoński jen. Banki centralne, aby wspomóc swoje gospodarki oraz – przede wszystkim – poprawić sentyment na rynkach finansowych, poluzowały swoją politykę monetarną. W lutym obniżono stopy procentowe w Chinach, Australii i Malezji, a na początku marca dołączyły do nich USA oraz Kanada. Część w/w banków centralnych kontynuuje skup aktywów w ramach poprawy płynności. Najbardziej umocniły się obligacje amerykańskie. Rentowność 10-letniego benchmarku spadła z 1,51% do 1,15% na koniec lutego i nawet poniżej 1% w pierwszych dniach marca. Podobnie zachowywały się niemieckie Bundy. Ich rentowność w segmencie 10-letnim spadła z -0,43% do -0,61%. Wydarzenia w Polsce pozostały pod wpływem rynków zagranicznych. Ani podwyższona inflacja, ani rosnące ryzyko polityczne przed majowymi wyborami prezydenckimi nie zmąciły dobrych nastrojów na rynku dłużnym. Rentowność 10-letniech obligacji spadła z 2,14% do 1,78%, 5-letniech z 1,89% do 1,60%, a dwuletnich z 1,54% do 1,41%. Początek marca przyniósł kontynuację tych tendencji. Na skutek awersji do ryzyka, ponownie osłabił się polski złoty, który stracił do euro 0,7%. Pierwsze dni marca upłynęły w oczekiwaniu na skoordynowaną akcję głównych światowych banków centralnych w celu ograniczenia skutków spowolnienia gospodarczego. Wydaje się jednak, że w obecnej sytuacji bardziej pożądane byłyby interwencje po stronie polityki fiskalnej, a nie monetarnej. Obniżki podatków dla przedsiębiorstw najbardziej dotkniętych epidemią, dodatkowe ulgi, czy dotacje mogłyby przynieść lepszy skutek, niż dalsze obniżki kosztu pieniądza.

Polska gospodarka

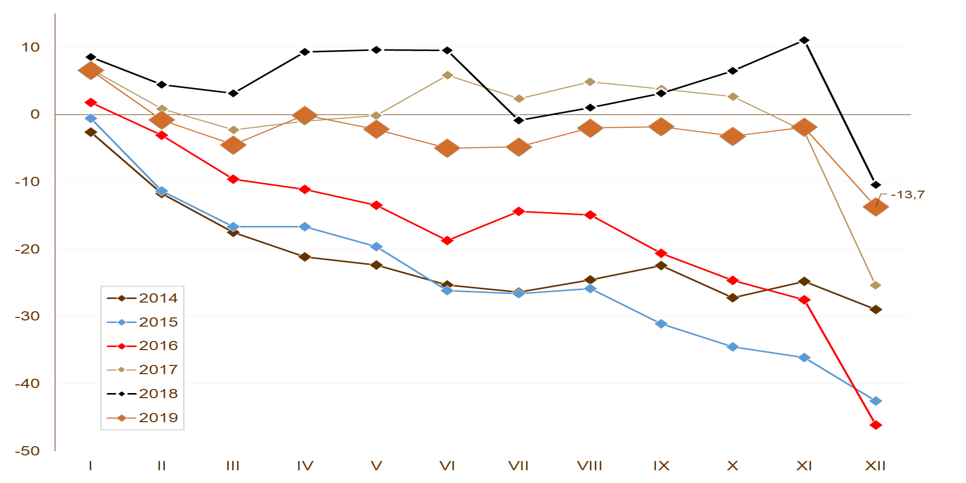

Publikowane w lutym dane przyniosły nieznaczne osłabienie w polskiej gospodarce. Produkcja przemysłowa w styczniu wzrosła tylko o 1,1%, a sprzedaż detaliczna o 5,7% (w stosunku do stycznia 2019 roku). Płace rosły szybciej o 7,1% (w związku z podwyżką płacy minimalnej), a zatrudnienie o 1,1% (rok do roku). Stopa bezrobocia wyniosła 5,5%. Ceny konsumenckie wzrosły aż o 4,4% (rok do roku), przekraczając korytarz wahań wyznaczony przez RPP. PKB w czwartym kwartale 2019 roku wzrósł o 3,2%, nieznacznie powyżej oczekiwań. Budżet centralny „pokazał” deficyt na koniec ubiegłego roku w wysokości 13,7 mld zł. To kolejny rok, w którym wykonanie jest znacznie lepsze od założeń z ustawy budżetowej. Na lutowym posiedzeniu Rada Polityki Pieniężnej nie zmieniła stóp procentowych. Nie spodziewamy się zmian kosztu pieniądza w najbliższych kwartałach, przy czym bardziej prawdopodobne jest poluzowanie polityki monetarnej, niż jej zacieśnienie.

WYKRES 2. Saldo budżetu centralnego w mld PLN.

Perspektywy

Zgodnie z naszymi przewidywaniami, rok 2020 cechuje się podwyższoną zmiennością. Przecena z pierwszych dni stycznia ustąpiła miejsca wzrostom cen obligacji, w związku z szukaniem mniej ryzykownych aktywów. Najbliższe tygodnie nadal pozostaną pod wpływem danych o epidemii. Rada Polityki Pieniężnej nie podniesie stóp procentowych, mimo podwyższonej inflacji. Na przetargach organizowanych przez Ministerstwo Finansów spodziewamy się niskiej podaży, ponieważ większość potrzeb pożyczkowych została już zaspokojona. Gołębia polityka głównych światowych banków centralnych wskazuje, że najbliższy czas może w dalszym ciągu należeć do obligacji skarbowych.

Mariusz Zaród

Zarządzający QUERCUS Obligacji Skarbowych oraz QUERCUS Dłużny Krótkoterminowy

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.