Komentarz do wyników QUERCUS Multistrategy FIZ

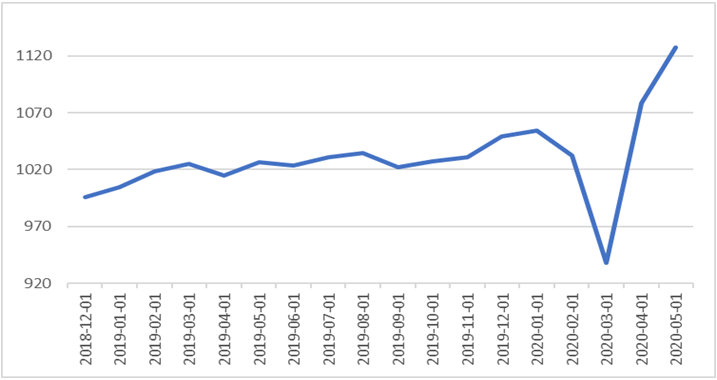

Miło jest nam zakomunikować, że w okresie I-V 2020 r. Fundusz osiągnął stopę zwrotu +7,43%. Od początku 2019 r. zysk wyniósł 13,18%. W tym czasie WIG (nie jest benchmarkiem dla Funduszu, a jedynie punktem odniesienia) stracił – odpowiednio – 16,8% i 16,6%.

Wykres 1. Wzrost wartość certyfikatów QUERCUS Multistrategy FIZ w I 2019 - V 2020

Źródło: Quercus TFI S.A.

Komentarz do wyników Funduszu znajduje się w dalszej części niniejszego materiału.

Podsumowanie sytuacji na rynkach w I-V 2020 r.

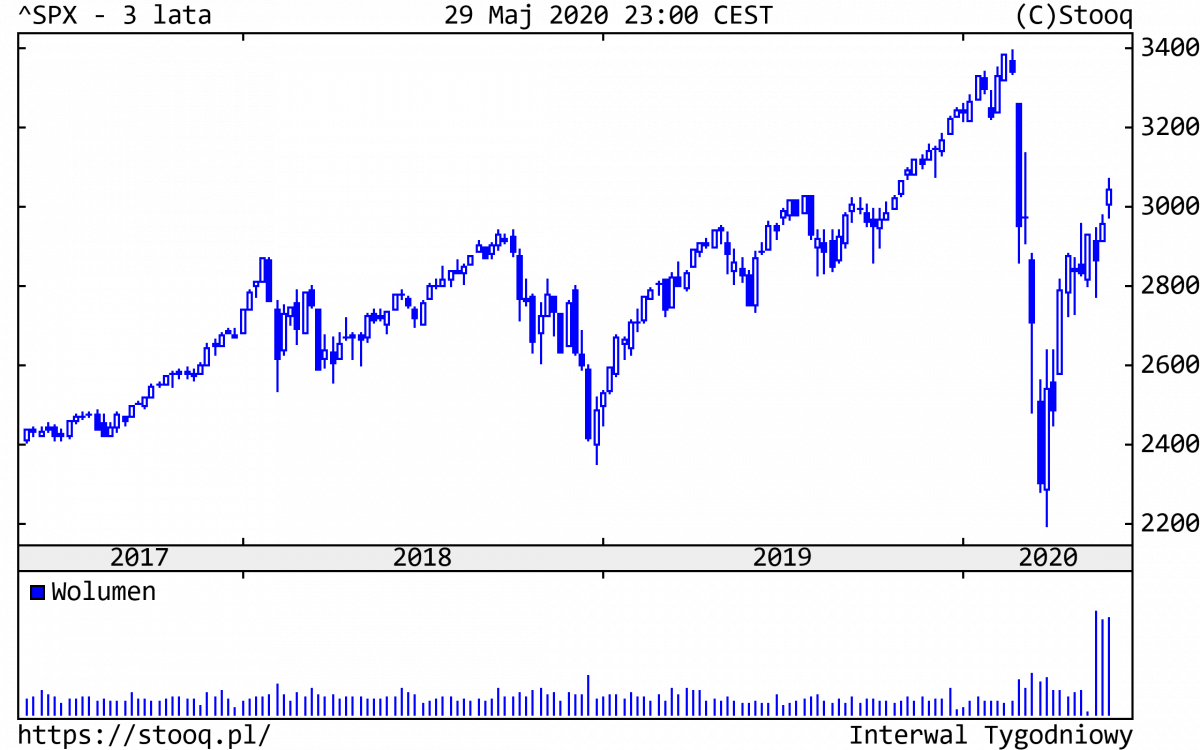

Odbicie rynków akcji trwa i trwa. Mimo (oczekiwanych) słabych danych makro, główne indeksy stopniowo pną się w górę i niwelują lutowo-marcowe straty. Po 5 miesiącach S&P500 spadł o 5,8%, DAX o 12,6%, a Nasdaq wzrósł już o 5,8%.

Wykres 2. Amerykański indeks S&P500 – ostatnie 3 lata

Źródło: stooq.pl

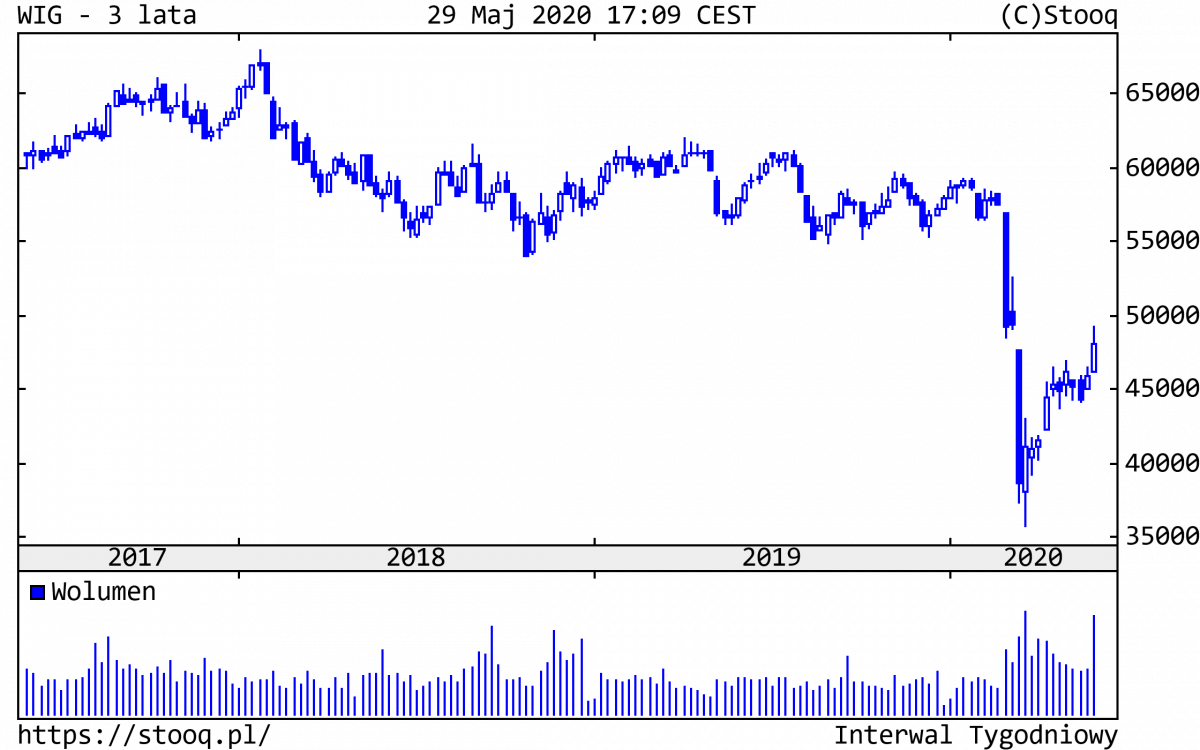

Na warszawskiej GPW sytuacja kształtowała się podobnie, z tym, że skala odbicia była nieco mniejsza niż na rynkach rozwiniętych. Głównym powodem było relatywnie słabsze zachowanie notowań banków, które utracą część przychodów odsetkowych wskutek 3 decyzji o obniżce stóp przez RPP (łącznie o 1,4 pkt. proc.). WIG stracił od początku roku 16,8%. Z blue chips na wyróżnienie zasługują: CD Projekt i Dino in plus (stopy zwrotu +44,5% i 26,8%), CCC, PGE i banki in minus (stopy zwrotu -35-56%).

Wykres 3. WIG – ostatnie 3 lata

Źródło: stooq.pl

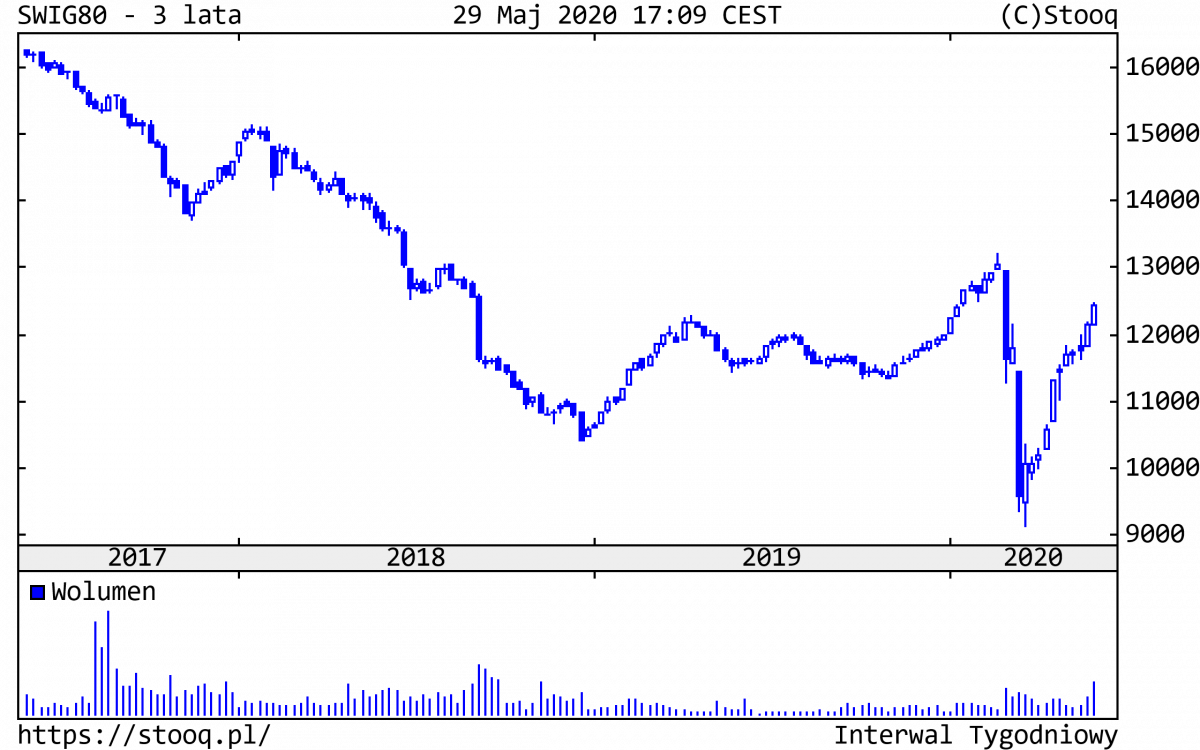

Cały czas lepiej zachowywały się średnie i mniejsze spółki. sWIG80 wzrósł w br. o 3,3%, co należy uznać za wynik bardzo dobry, porównywalny z Nasdaq. Z pozytywnie zachowujących się walorów, ze stopami zwrotu rzędu +100% (!) i więcej, warto wskazać na producentów gier, sektor medyczny, a także XTB, korzystający z rekordowej zmienności rynków.

Wykres 4. sWIG80 w 2018 r. – ostatnie 3 lata

Źródło: stooq.pl

Ceny obligacji skarbowych na świecie zaczęły się stabilizować po wcześniejszych wzrostach. Rentowność amerykańskich 10-latek wyniosła 0,65%, a niemieckich -0,45%. Nadal mocno zyskiwały polskie skarbówki. Ich rentowność spadła do rekordowo niskiego poziomu 1,16%. Sytuacja na rynku obligacji korporacyjnych również poprawiła się i to bez konieczności interwencji przez PFR (na rynku obligacji skarbowych kilkukrotnie interweniował NBP).

W przypadku złota mieliśmy do czynienia z kontynuacją pozytywnych tendencji. Licząc od początku roku, kruszec zyskał 14% i kosztował blisko 1.737 dolarów za uncję. Zdecydowanie poprawił się kurs ropy naftowej. W ciągu zaledwie jednego miesiąca ropa zyskała z ok. 15 do 35 dolarów. Notowania surowców przemysłowych nieco poprawiły się, ale miedź i tak była tańsza o 13% w stosunku do ceny z końca 2019 r.

Złoty znacząco się umocnił, odrabiając znaczną część marcowych strat. Waluty kosztowały: euro 4,55 zł, dolar 4,01 zł i frank 4,17 zł.

Komentarz do wyników QUERCUS Multistrategy FIZ

Wzrost wartości certyfikatów o 7,43% spowodowany był głównie zyskiem na części akcyjnej. Udało się nam dobrze wykorzystać okres koronawirusowego krachu i zarobić na selekcji spółek. Największym kontrybutorem był XTB. Mocno zachowały się także spółki technologiczne: ASE, LVC czy niemiecki Wirecard.

Pozycje zabezpieczające kontrybuowały do wyników Funduszu lekko pozytywnie. Najwięcej zyskaliśmy na krótkiej pozycji na WIG20 (spadek aż o 19,9%). Również pozytywnie kontrybuowały pozycje zabezpieczające oparte o S&P500 (spadek o 5,8%).

Część dłużna Funduszu pracowała bez zarzutów. Największą pozycją wśród obligacji jest Kruk (zapadalność za 1 rok)

Część surowcowa miała lekko pozytywny wpływ na wynik Funduszu ze względu na wzrost kursu złota o 14%.

Na koniec okresu struktura aktywów Funduszu przedstawiała się następująco:

• akcje 55% (minus pozycje zabezpieczające łącznie 18%, które stanowiły kontrakty na Nasdaq, S&P500, WIG20 oraz krótka pozycja na akcje KGHM),

• gotówka, instrumenty dłużne i depozyty 44%,

• ekspozycja (kontrakty) na złoto 4%.

Struktura walutowa z kolei wyglądała następująco:

• złoty 98%,

• euro 2%,

• dolar 0%.

Perspektywy

Co dalej? Sytuacja na rynkach układa się lepiej niż w naszym scenariuszu bazowym, który zakładał możliwość wystąpienia korekty w maju lub czerwcu. Na razie wygląda na to, że mamy do czynienia z V-kształtnym odbiciem rynków, wyprzedzającym rozwój wydarzeń w sferze realnej. Powodem mogą być olbrzymie środki pompowane do globalnego systemu finansowego przez wszystkie kluczowe banki centralne. W Polsce optymiści otrzymali dodatkowy argument za kontynuacją pozytywnych tendencji – RPP obniżyła stopę procentową do 0,1%, co de facto oznacza, że setki miliardów złotych na rachunkach bankowych są oprocentowane obecnie na poziomie 0.

Sebastian Buczek

Zarządzający Funduszem i Prezes Zarządu Quercus TFI S.A.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.