Fundusze dłużne zdecydowanie lepsze od depozytów bankowych

Wywiad z Mariuszem Zaród

Zarządzającym QUERCUS Dłużny Krótkoterminowy i QUERCUS Obligacji Skarbowych

Rada Polityki Pieniężnej (RPP) obniżyła stopy do 0,1%, oprocentowanie depozytów spadło praktycznie do zera i co dalej – pytają oszczędzający?

Ostatnie miesiące faktycznie przyniosły znaczące obniżenie kosztu pieniądza. Trzema mocnymi ruchami RPP obniżyła stopy procentowe do rekordowo niskiego poziomu. Dalszych obniżek nie należy się spodziewać, co nie znaczy, że za chwilę zaczną rosnąć. Wchodzimy w długą lub nawet bardzo długą fazę niskich i stabilnych stóp procentowych. Stawki depozytów bankowych będą w tym czasie niewiele wyższe od zera, a rosnące koszty (m.in. za posiadanie karty płatniczej, prowadzenie konta) spowodują, że oszczędzający będą szukać nowych możliwości dla swoich pieniędzy. Pierwszym wyborem, ze względu na historycznie wysokie stopy zwrotu i nieograniczoną płynność, powinny być dłużne fundusze inwestycyjne.

Jakie są prognozy makroekonomiczne na II połowę roku i pierwsze miesiące 2021 r.?

Sytuacja jest dynamiczna i trudno o precyzyjne prognozy. W ciągu ostatnich sześciu miesięcy przeżyliśmy i załamanie gospodarcze, i szybkie odbicie – prawie w kształcie litery V. Najgorszy kwartał w obecnej recesji skończył się miesiąc temu (najgorszy był kwiecień). Od maja widać stopniowe przywracanie gospodarki na właściwe tory. Dynamika zaskoczyła nawet najbardziej optymistycznych analityków i inwestorów. Przyglądając się danym o produkcji przemysłowej i sprzedaży detalicznej warto pamiętać, że jabłka wiszące najniżej już zostały zerwane. O dalszą poprawę danych ze sfery realnej będzie coraz trudniej. W dłuższym horyzoncie pozostajemy jednak pozytywnie nastawieni. To, co gospodarka straci w bieżącym roku (spadek PKB o ok. 4%), zostanie prawdopodobnie z nawiązką odrobione w przyszłym (wzrost o 4-5%).

Banki centralne „drukują” pieniądze na potęgę – nie grozi nam wzrost inflacji?

W Polsce z „drukowaniem” pieniędzy mamy do czynienia po raz pierwszy, ale kraje wysoko rozwinięte mają ten scenariusz już przepracowany. Podczas ostatniego kryzysu finansowego z lat 2008-2009, USA drukowały na potęgę, a inflacja nie pojawiła się. W Japonii ultraluźna polityka monetarna prowadzona jest już od ponad 20 lat, a inflacji jak nie było, tak nie ma. Uważam, że Polsce wysoka inflacja również raczej nie grozi. W najbliższych miesiącach roczna dynamika cen będzie stopniowo słabła, a w pierwszym kwartale przyszłego roku możemy otrzeć się nawet o deflację. Wydrukowane pieniądze muszą jednak znaleźć gdzieś ujście. Na dzień dzisiejszy jesteśmy najbliżej scenariusza „inflacji aktywów” – rosną ceny obligacji, akcji i surowców.

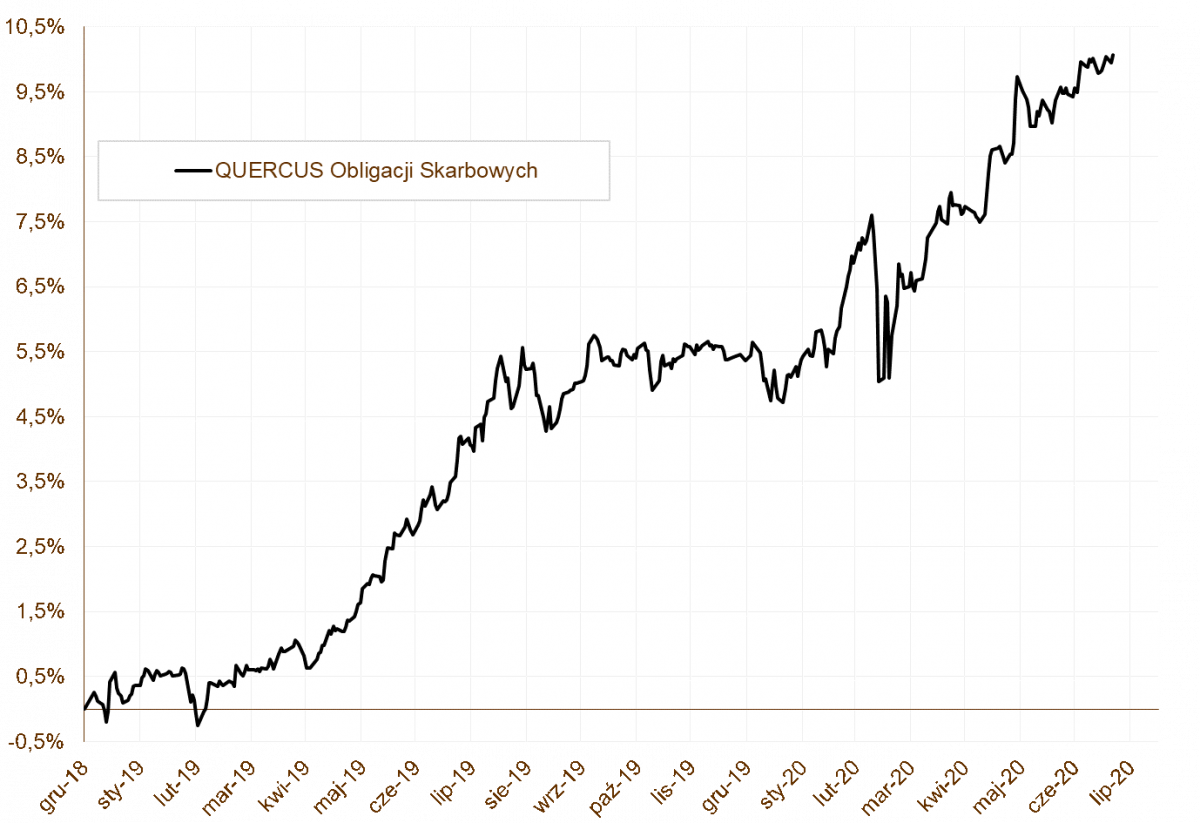

QUERCUS Obligacji Skarbowych zarobił za ostatnie 12 miesięcy 6,33% (dane na 22.07.2020). Jest szansa na kontynuację wzrostów w II połowie roku?

Wzrosty wartości jednostek funduszy dłużnych mogą nadal trwać, ale ich dynamika nie będzie już tak wysoka. Obniżki stóp procentowych dokonane przez RPP spowodowały zejście rentowności i obniżenie stawek Wibor. Posługując się terminologią narciarską, belka startowa została obniżona, więc skoki nie będą już tak dalekie. To dotyczy zarówno obligacji stałokuponowych, jak i tych opartych o stawki rynku pieniężnego. Jednak wzrosty jednostek uczestnictwa są cały czas w naszym zasięgu. W ramach funduszy QUERCUS podchodzimy aktywnie do zarządzania portfelem oraz szukamy okazji za granicą. Ta strategia sprawdziła się w ostatnim czasie i powinna również przynieść wymierne korzyści klientom w nadchodzących kwartałach.

Wykres 1. Wzrost wartości jednostki uczestnictwa QUERCUS Obligacji Skarbowych (od k. 2018 r.)

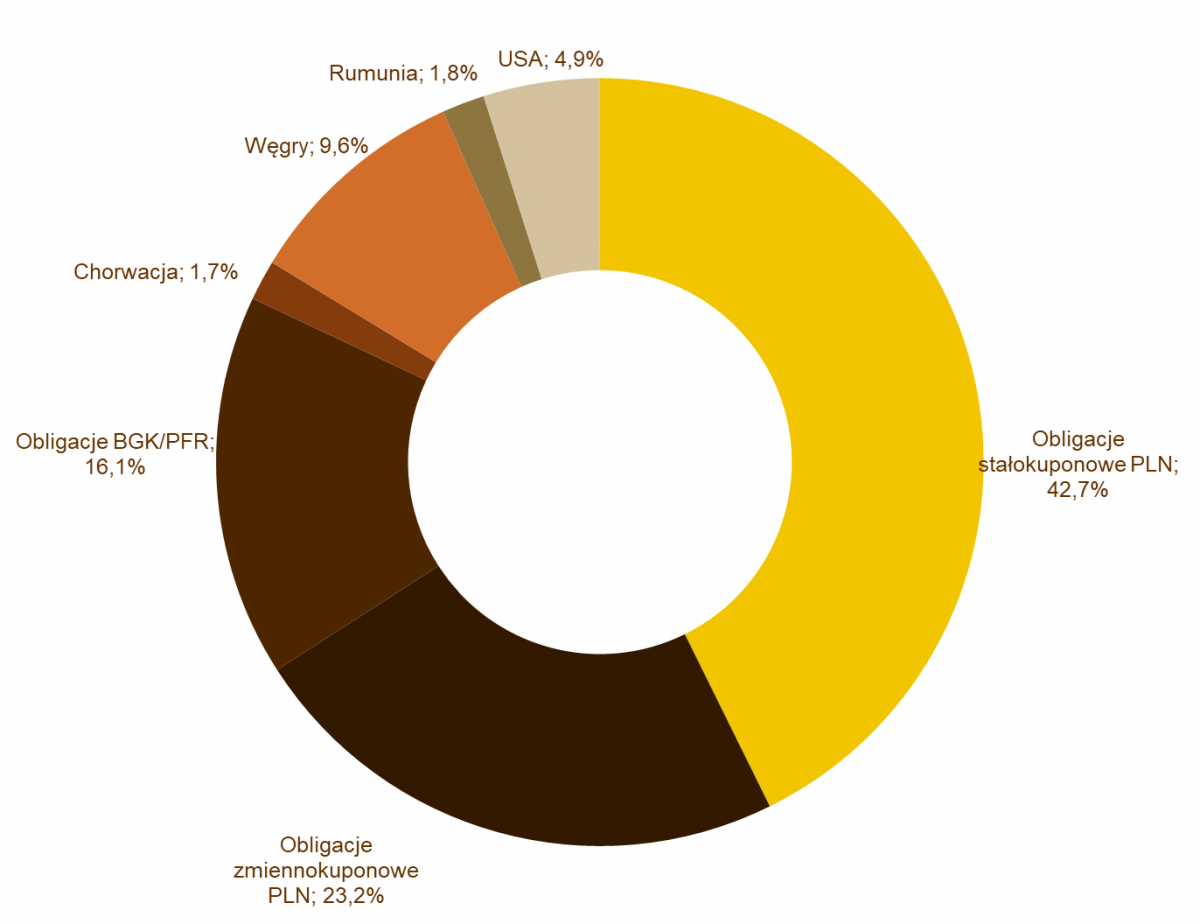

Jak wygląda struktura aktywów QUERCUS Obligacji Skarbowych? Na co będziecie stawiać w najbliższych miesiącach?

QUERCUS Obligacji Skarbowych jest jednym z niewielu funduszy w Polsce, które inwestują tylko i wyłącznie w obligacje skarbowe, bądź gwarantowane przez Skarb Państwa. Ta strategia przynosi bardzo dobre wyniki inwestycyjne, a także sprzedażowe (wzrost aktywów od początku roku o 130%), dlatego będziemy się jej trzymać. Obecnie dominują obligacje denominowane w polskim złotym, ale mamy także ekspozycję na obligacje z naszego regionu, m.in. węgierskie, rumuńskie czy chorwackie. Te kraje będą głównymi beneficjentami nowych programów pomocowych ustanowionych przez Unię Europejską. Zazwyczaj inwestujemy w twardej walucie (euro i dolar amerykański), ale szukając okazji dołożyliśmy ostatnio lokaty w forincie węgierskim. Warto podkreślić, że ryzyko walutowe jest w pełni zabezpieczone. Udział obligacji amerykańskich jest znacznie niższy niż w poprzednich miesiącach. Pojawiło się za to zaangażowanie w obligacje emitowane przez Bank Gospodarstwa Krajowego i Polski Fundusz Rozwoju.

Wykres 2. Struktura instrumentów dłużnych posiadanych przez QUERCUS Obligacji Skarbowych

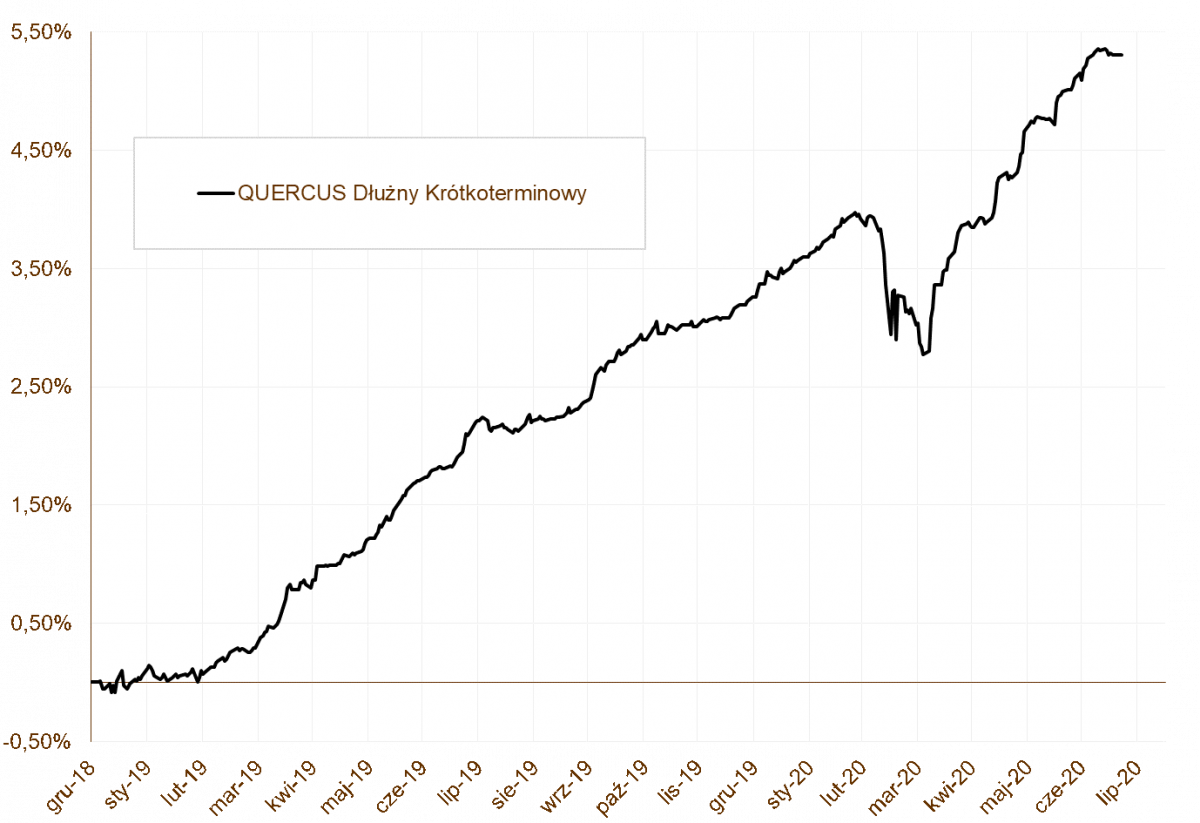

QUERCUS Dłużny Krótkoterminowy wypracował 3,31% za ostatni rok (dane na 22.07.2020). Jakie są perspektywy tego subfunduszu? Będzie lepszy niż QUERCUS Obligacji Skarbowych w II połowie roku?

QUERCUS Dłużny Krótkoterminowy jest najbezpieczniejszym funduszem zarządzanym przez Quercus TFI S.A. Można go nazwać substytutem depozytu. Ten produkt wraz z QUERCUS Ochrony Kapitału stał się beneficjantem największych napływów nowych środków w ostatnich tygodniach. Podobnie jak w przypadku funduszu obligacji skarbowych, wynik za ostatni rok będzie trudny do powtórzenia. Gros aktywów stanowią obligacje zmiennokuponowe, oparte o Wibor, który obniżył się o 1,5 punktu procentowego, po decyzjach Rady Polityki Pieniężnej. Z prostego przeliczenia należałoby oczekiwać wyniku bliżej 1,8%, zamiast 3,3% w najbliższych 12 miesiącach. Przewaga nad depozytami powinna jednak zostać utrzymana.

Wykres 3. Wzrost wartości jednostki uczestnictwa QUERCUS Dłużny Krótkoterminowy (od k. 2018 r.)

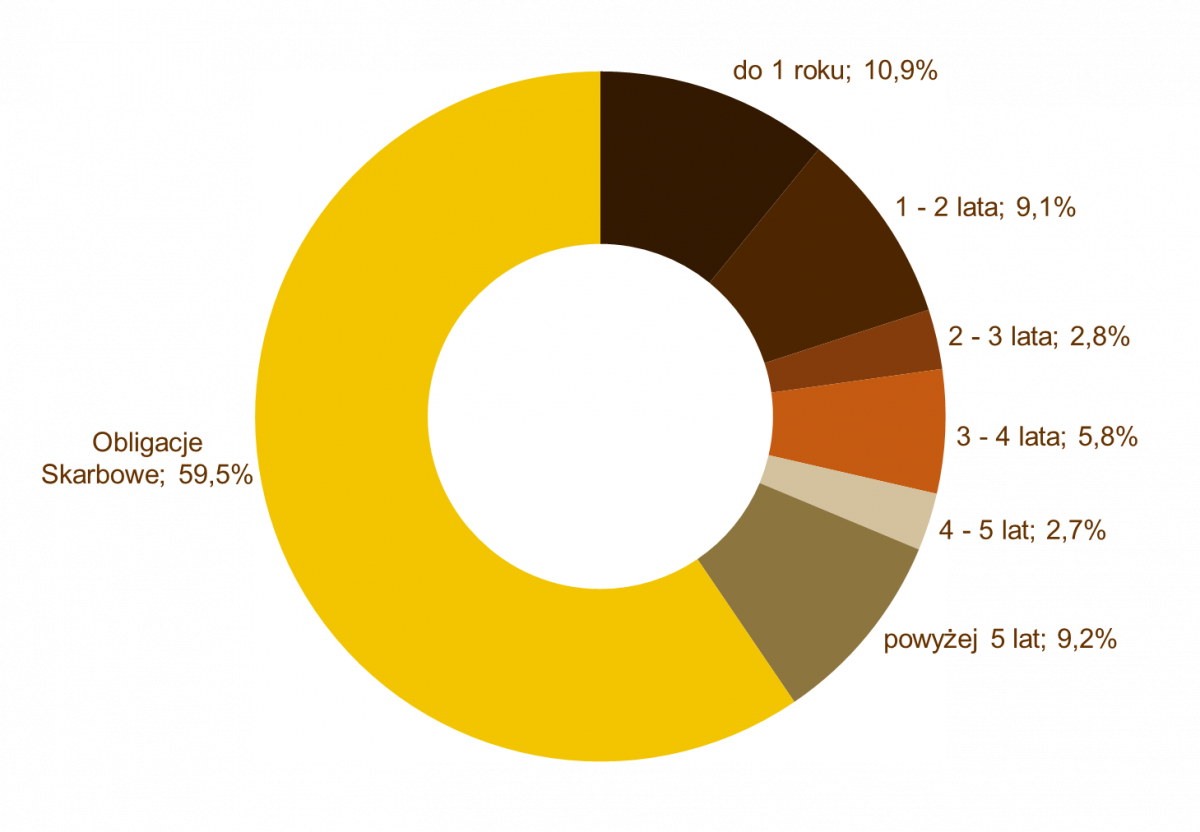

Można uchylić rąbka tajemnicy co do struktury QUERCUS Dłużny Krótkoterminowy? Jak może ewoluować?

Podstawę aktywów funduszu stanowią obligacje skarbowe. Ponadto ok. 40% portfela jest ulokowane w obligacjach emitowanych przez banki i przedsiębiorstwa. W dalszym ciągu preferujemy podmioty duże, o ugruntowanej pozycji rynkowej. Wśród branż dominują podmioty finansowe i ubezpieczeniowe. Znaczny udział jest również spółek z sektora telekomunikacyjnego i energetycznego oraz deweloperów mieszkaniowych. W ostatnich tygodniach zmniejszyliśmy zaangażowanie w spółki detaliczne, a branża przemysłowa nie jest już reprezentowana w ogóle. Wszystkie lokaty funduszu są denominowane w polskiej walucie. Struktura portfela, podzielona ze względu na długość obligacji, jest konserwatywna. Jak sama nazwa wskazuje, dominują obligacje o krótkim terminie do wykupu.

Wykres 4. Struktura zapadalności obligacji korporacyjnych posiadanych przez QUERCUS Dłużny Krótkoterminowy

Jakie są najważniejsze czynniki ryzyka dla inwestujących w polskie fundusze dłużne?

Głównym czynnikiem ryzyka jest postępująca na świecie druga fala zakażeń COVID-19. Zakładamy, że nie dojdzie do kolejnego zamrożenia życia społecznego i gospodarczego, ale skutki i długość trwania epidemii są trudne do przewidzenia. Inwestorzy, zwłaszcza na rynku obligacji skarbowych, będą z uwagą śledzić decyzje banków centralnych, w tym NBP. Szybkie podwyżki stóp procentowych przyniosłyby odwrócenie poprzednich tendencji i przyniosły straty oszczędzającym. Nie jest to jednak nasz scenariusz bazowy. Zakładamy, że do końca kadencji obecnej Rady Polityki Pieniężnej (początek 2022 r.) nie dojdzie do podwyżek stóp procentowych, więc uczestnicy funduszy dłużnych raczej mogą spać spokojnie.

I na koniec – jakieś słowo podsumowujące?

Krach na rynkach finansowych, który miał miejsce w marcu, szybko odszedł w zapomnienie. Indeksy giełdowe odbiły, a oszczędzający w funduszach dłużnych osiągnęli wysokie stopy zwrotu w związku z obniżkami kosztu pieniądza przez RPP. Kolejne miesiące powinny przynieść dalszy wzrost zainteresowania funduszami w związku z zerowym oprocentowaniem depozytów w bankach. Polski rynek finansowy ma przed sobą dobre czasy.

Dziękuję za rozmowę.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.