QUERCUS Global Growth – komentarz do wyników za rok 2020

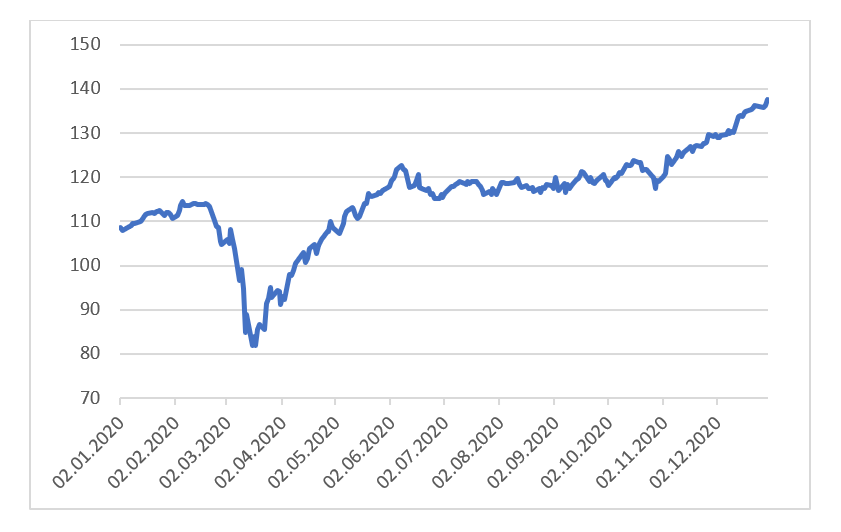

Po bardzo dobrym 2019 r. (wzrost jednostki QUERCUS Global Growth o 28,20%) wielu pesymistów wieszczyło koniec hossy i spadki na giełdach. Mieli rację, ale tylko do końca 1Q20. Spadki na początku 2020 r. z powodu koronawirusa, okazały się tylko mocną i gwałtowną korektą, po której rynki wróciły do długoterminowego trendu wzrostowego. Subfundusz QUERCUS Global Growth dobrze wykorzystał korektę z 1Q20 roku i szanse, jakie stworzyła pandemia. Wycena jednostki w 2020 r. wzrosła o 28,75% do rekordowych 137,71 zł.

Wykres 1. Wzrost wartości jednostki QUERCUS Global Growth w 2020 r.

Źródło: Quercus TFI S.A.

Patrząc przez pryzmat 2020 r. najważniejszym czynnikiem wspierającym rynki była według nas nadzieja (zwana również przez niektórych jako hopium, połączenie słów hope – nadzieja i opium). Rynek w USA zawsze znajdował powód do wzrostów, uzasadniając go kolejnymi nadziejami, m.in. na to, że:

• pieniądze dodrukowane przez FED podtrzymają hossę,

• będzie stymulus fiskalny (mocny konsument),

• wynajdziemy lek/szczepionkę na koronawirusa,

• wraz z upływem czasu spółki będą poprawiać wyniki,

• zmiany polityczne w USA wyjdą rynkom na dobre,

• konflikt na linii USA-Chiny będzie rozwiązany itd.

Wskaźniki wyceny na rynku amerykańskim są obecnie wysokie. Zakładamy jednak, że dopóki FED drukuje pieniądze, to akcje nadal mogą zyskiwać na wartości. Don’t fight the FED. Pomimo wysokich wycen na rynkach nadal widzimy sporo okazji i wierzymy, że 2021 r. będzie kolejnym dobrym okresem dla subfunduszu QUERCUS Global Growth.

Patrząc na ubiegły rok, warto zadać sobie pytanie, co spowodowało wzrost jednostki o 28,75%. Po dobrym 2019 r., w rok 2020 wchodziliśmy z niższą alokacją i szukaliśmy nowych pomysłów inwestycyjnych. Koronawirusowy krach stworzył nam okazję, gdyż mogliśmy dokupić wiele dobrych spółek w promocyjnych cenach, zwiększając ekspozycję praktycznie do 100% (pozostała drobna poduszka płynnościowa).

Sektorowo najmocniej do wyników kontrybuowała biotechnologia. Wezwanie na spółkę Alexion Pharmaceuticals, dobre wyniki kliniczne spółki Arvinas czy też wzrosty takich spółek, jak Personalis, Twist Bioscience czy Adaptive Biotechnologies sprawiły, że jednostka QUERCUS Global Growth rosła. Wszystkie te inwestycje zostały zamknięte, a w ich miejsce pojawiły się nowe spółki w portfelu. Liczymy, że będą one pozytywnie kontrybuować do wyników w 2021 r.

Subfundusz QUERCUS Global Growth to nie tylko biotechnologia, ale też technologia. W 2H20 oczekiwaliśmy poprawy w sektorze samochodowym i dokonaliśmy inwestycji w kilka spółek dostarczających technologię do tego sektora, m.in. Elmos Semiconductor czy Sensata Technologies. Również te inwestycje przyniosły zyski.

Bacznie obserwujemy, jak pandemia koronawirusa wpływa na zachowania konsumenckie. Nikogo nie trzeba przekonywać, że jako społeczeństwo coraz więcej korzystamy z e-commerce. Subfundusz inwestuje globalnie, ale też analizujemy rynek lokalny. Inwestycje w spółki z sektora e-commerce, takie jak Allegro czy Oponeo, również okazały się sukcesami.

W przypadku inwestycji w spółki (bio)technologiczne zdarzają się również projekty nietrafione. Takie były również w 2020 r., natomiast dzięki wysokiej dywersyfikacji i konserwatywnemu zarządzaniu ryzykiem nie wpłynęły one mocno negatywnie na wynik subfunduszu. Z każdej nietrafionej inwestycji staraliśmy się wyciągnąć wnioski i mamy nadzieję, że w przyszłości będzie ich mniej, a wyniki subfunduszu będą jeszcze lepsze. Nietrafione inwestycje zawsze bolą, bo mogłoby być lepiej, ale patrząc na stopę zwrotu 28,75%, w porównaniu do benchmarku MSCI World Index 14,14%, nie ma powodów do narzekania.

Aktywne podejście do zarządzania ryzykiem walutowym również pozytywnie wpłynęło na wynik subfunduszu. Na koniec 2020 r. subfundusz posiadał całkowicie otwartą pozycję walutową. Nie martwiły nas zatem interwencje NBP dążące do osłabienia PLN (Don’t fight the NBP). Ekspozycja walutowa wynosi obecnie około USD 51%, EUR 11%, CHF 10%, GBP 1%, łącznie 73% to waluty obce.

Skoro wyceny na rynkach są wysokie, to na czym chcemy zarobić w 2021 r.?

Pod koniec ubiegłego roku dokonaliśmy gruntownego przeglądu portfela i zrealizowaliśmy zyski na wielu pozycjach, gdzie potencjał wzrostu był już w naszej ocenie ograniczony. Ekspozycja na akcje wynosi obecnie tylko ok. 60%, ale są to spółki, w których widzimy spory potencjał wzrostu. Pozostałe 40% portfela to gotówka, która czeka na okazje. Szukamy nowych pomysłów inwestycyjnych. Prędzej lub później one się pojawią. Lepiej cierpliwie szukać, niż zainwestować i stracić. Oczywiście moglibyśmy gotówkę zainwestować w obecne pozycje, ale chcemy kontrolować ryzyko portfela i nie dopuścić do sytuacji, w której pojedyncze spółki mają duży udział w portfelu. Dywersyfikacja i kontrola ryzyka przede wszystkim. Obecnie w portfelu znajdują się akcje 33 spółek.

Sektorowo dalej wiążemy duże nadzieje z biotechnologią. Liczba i wartość transakcji M&A powinna rosnąć, a zwykle w przypadku tego typu transakcji płacone są kilkudziesięcioprocentowe premie za przejęcie. Rok rocznie jakieś spółki z portfela były przejmowane (np. Shire w 2018 r., Celgene i Allergan w 2019 r. czy Alexion Pharmaceuticals w 2020 r.) Zakładamy, że ten trend będzie kontynuowany w 2021 r.

Wśród spółek technologicznych widzimy rozwój technologii 5G, nowy cykl iPhone, rozwój technologii w sektorze samochodowym czy coraz większe nakłady na sieci IT. Ciekawym i perspektywicznym obszarem jest informatyzacja w służbie zdrowia, która – jak widzieliśmy na przykładzie 2020 r. – przeżywała operacyjnie ciężkie chwile. Technologia może pomóc, a szpitale XXI wieku będą bardziej zinformatyzowane i liczymy, że na tym trendzie również uda nam się zarobić.

Podsumowując, 2019 r. był bardzo dobry (+28,20%). Rok 2020 okazał się nawet nieco lepszy (+28,75%). Ciężko pracujemy, aby w 2021 r. podtrzymać dobrą passę.

Zapraszamy do wspólnego inwestowania!

Arkadiusz Bebel

Zarządzający subfunduszem QUERCUS Global Growth

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej. Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.