Komentarz miesięczny QUERCUS Global Balanced

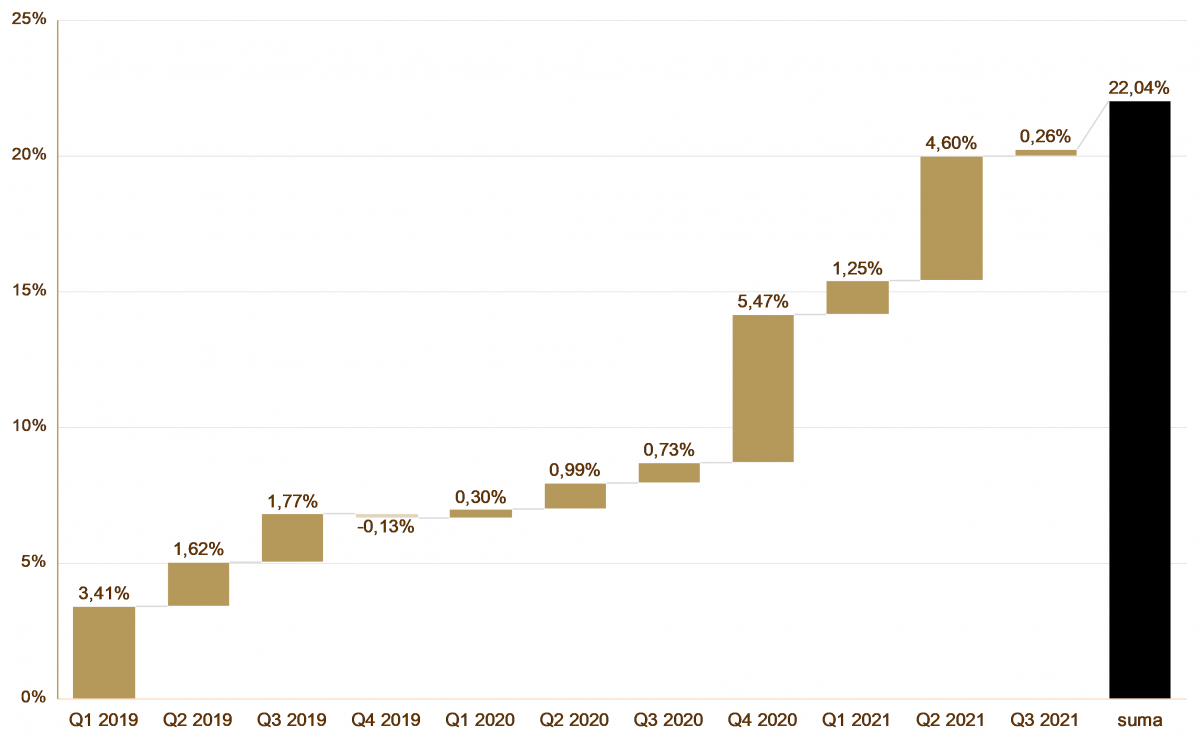

QUERCUS Global Balanced zanotował w trzecim kwartale wynik +0,26%, a łączna stopa zwrotu za dziewięć miesięcy 2021 r. wyniosła +6,18%. Subfundusz dobrze poradził sobie w słabszym okresie na światowych rynkach, i zanotował 10. kwartał (z 11) z dodatnią stopą zwrotu.

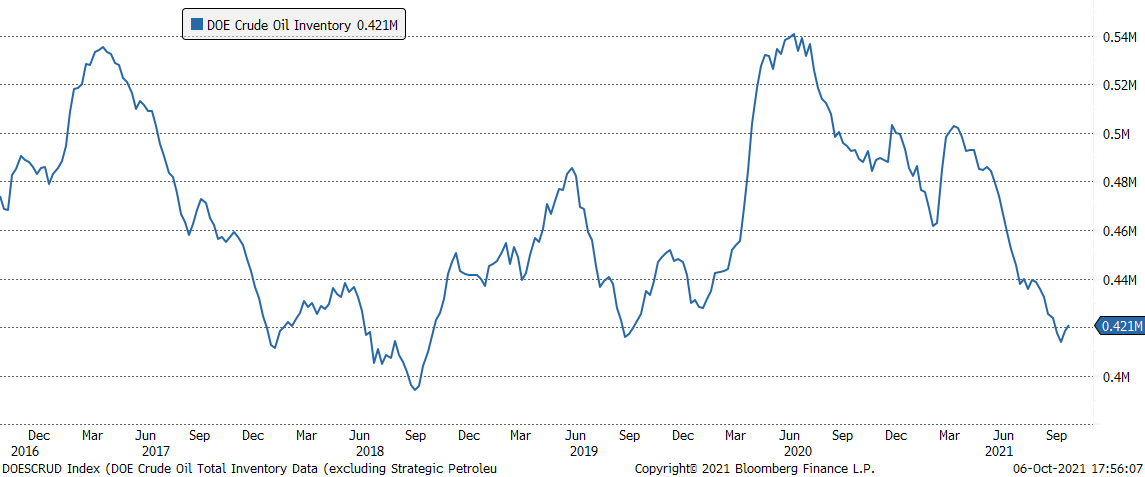

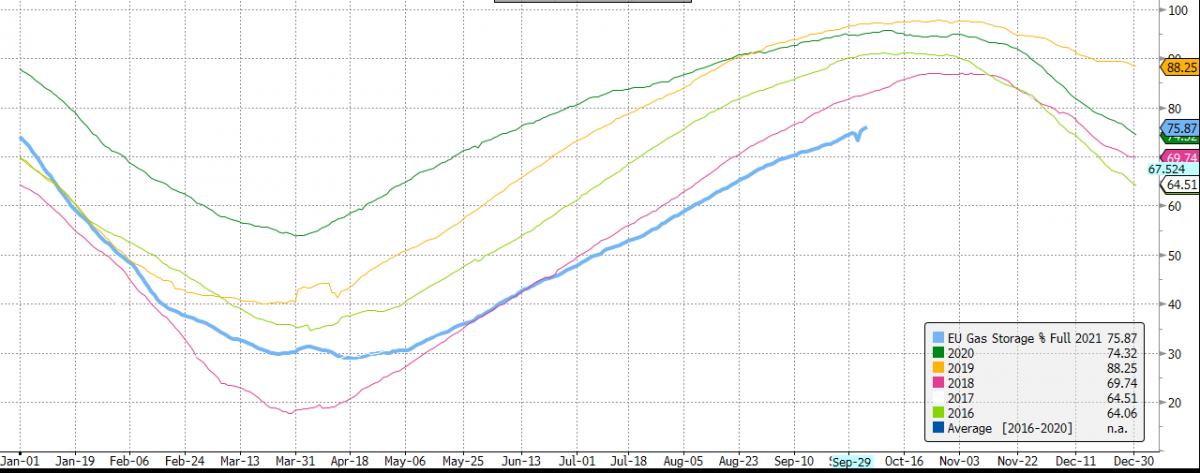

Końcówka trzeciego kwartału obfitowała w wiele wydarzeń makroekonomicznych, które przyczyniły się do znacznego zwiększenia zmienności na rynkach. Wiele uwagi poświęciliśmy narastającemu kryzysowi energetycznemu, który przełożył się m. in. na notowania ropy naftowej oraz gazu. Niskie zapasy obu surowców, połączone z gamą sprzyjających czynników popytowych (otwarcia gospodarek) oraz ograniczoną produkcją (Rosja oraz OPEC) doprowadziły do gwałtownego wzrostu cen. To z kolei ma przełożenie na wiele gałęzi gospodarki – niedobory kluczowych surowców energetycznych będzie można odczuć nie tylko na stacjach benzynowych, ale też np. w cenach prądu czy chociażby nawozów.

Rosnące koszty wsadu to nie jedyny problem, z którym mierzą się dzisiejsze gospodarki. Międzynarodowe łańcuchy dostaw nadal nie radzą sobie z transportem dóbr, a czas oczekiwania na towary uległ drastycznemu wydłużeniu. Z rozmów z jedną ze spółek (segment automatyki przemysłowej) dowiedzieliśmy się, że terminy realizacji zamówień wydłużyły się nawet do 46 tygodni, podczas gdy historycznie proces ten trwał od kilku do kilkunastu tygodni. Nieco bardziej pozytywne sygnały płyną z kolei z rynku transportu kontenerowego – po wielomiesięcznym wzroście cen z 1,5 na 15 tysięcy USD (Chiny – USA), stawki zaliczyły pierwszą, drobną korektę.

Trzecim, równie ważnym wyzwaniem, pozostaje dostępność pracowników. Coraz więcej amerykańskich korporacji (np. Amazon, Bank of America czy McDonalds) wprowadza znaczne podwyżki wynagrodzeń, jednak w wielu sektorach nadal brakuje rąk do pracy. Przykładowo, niektóre centra logistyczne FedEx’u muszą sobie radzić z brakiem ok. 35-40% niezbędnych pracowników. Firma już teraz odwołała prognozy wyników na bieżący rok, a nadchodzący sezon świąteczny zapowiada się wyjątkowo ciężko. Z drugiej strony, aktywność zawodowa Amerykanów nadal pozostaje niska, co daje szansę na rozwiązanie napiętej sytuacji na rynku pracy. Będzie to prawdopodobnie wymagało dalszego podnoszenia pensji, ale większość dużych przedsiębiorstw ma na to przestrzeń.

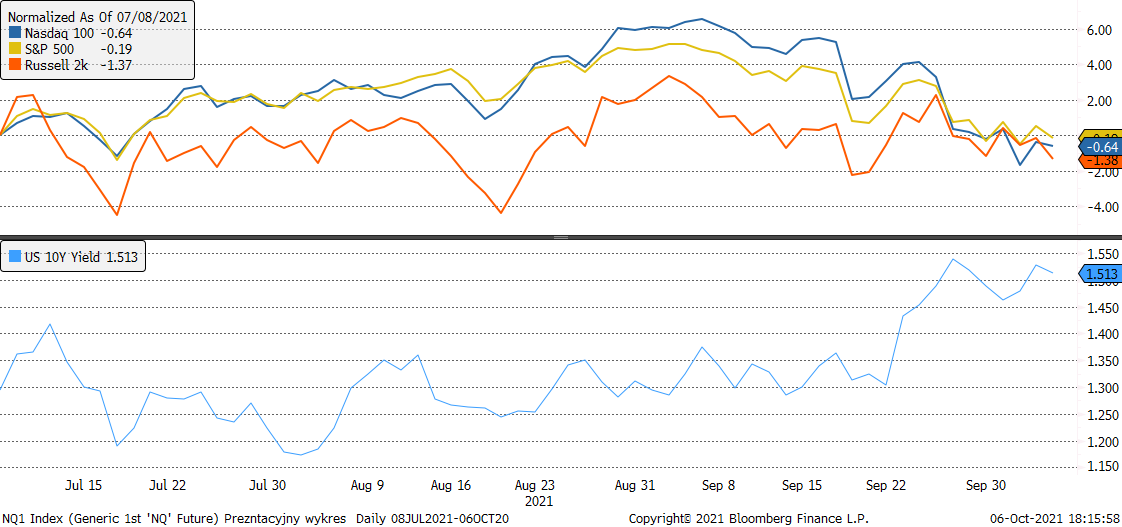

Wszystkie powyższe czynniki, w połączeniu z wysokimi, bieżącymi odczytami CPI sprawiają, że coraz głośniej mówi się o scenariuszu stagflacji. Rynek obawia się, że silna dynamika cen konsumenckich spowoduje bardzo zdecydowaną reakcję banków centralnych i zacieśnienie polityki monetarnej. Wszystko to dzieje się w momencie, gdy wzrost gospodarczy spowalnia, a Chiny nadal zmagają się z wewnętrznymi problemami. Stąd też słabe zachowanie obligacji i akcji (zwłaszcza technologicznych), przy jednoczesnej sile surowców przemysłowych. W natłoku negatywnych informacji zwracamy jednak uwagę na fakt, że każdy z podażowych czynników inflacyjnych powinien ulec dostosowaniu w horyzoncie kilku kwartałów. Daje to nadzieję na lepsze zachowanie mocniej przecenionych aktywów w kolejnych miesiącach wraz z ustawaniem obaw o stagflację.

Dotychczasowe pozycjonowanie subfunduszu pozwoliło skutecznie ustabilizować wynik. Mimo słabszego zachowania szerokiego koszyka akcji, nasze pozycje w sektorze bankowym i paliwowym odnotowały solidne zyski. W segmencie surowcowym skoncentrowaliśmy się niemal wyłącznie na ropie naftowej, co również okazało się trafną decyzją. Duration w segmencie dłużnym nadal pozostaje mocno ograniczone, co pozwoliło na ograniczenie negatywnego wpływu obligacji na stopę zwrotu.

Bardzo dziękujemy za okazane zaufanie i życzymy dalszych, udanych inwestycji.

Piotr Miliński

Zarządzający Subfunduszem QUERCUS Global Balanced

Zapasy ropy naftowej wróciły do poziomów sprzed pandemii

Europejskie zapasy gazu dawno nie były tak niskie o tej porze roku

Nasdaq ma za sobą relatywnie słabszy miesiąc, idąc za wzrostem rentowności obligacji

Źródło wykresów: Bloomberg, BLS, Citi

Kwartalne wyniki Subfunduszu (na koniec września)

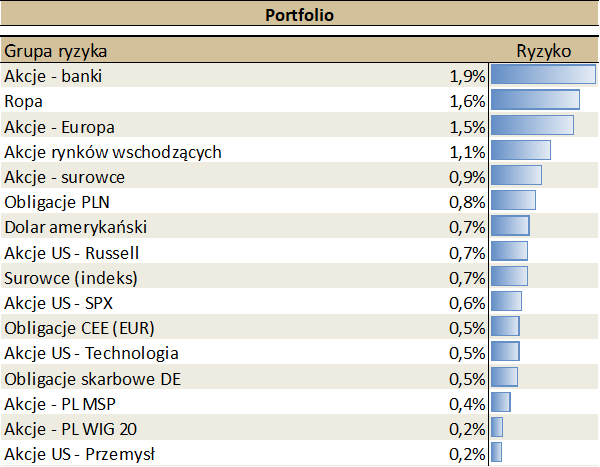

Ekspozycja Subfunduszu na poszczególne segmenty aktywów

Miara ryzyka odzwierciedla urocznioną zmienność danego segmentu aktywów oraz jego wagę w portfelu. Przykładowo portfel złożony w 100% z polskich obligacji ma zmienność 5,1%, a z WIG20 20,5%.

Niniejszy materiał ma charakter wyłącznie edukacyjno-informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty, ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno-podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej. Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.