2021: rok akcji 2022: rok obligacji?

Komentarz z 3.01.2022 r.

Sebastian Buczek,

Prezes Zarządu

Quercus TFI S.A.

Skończył się rok 2021. Do historii rynków finansowych przejdzie jako okres udany dla akcji i nieudany dla obligacji. Z jednej strony nowe rekordy wszech czasów na głównych światowych giełdach i naszej warszawskiej GPW, z drugiej – rekordowy poziom inflacji, napędzanej odbiciem gospodarczym i wzrostem cen surowców energetycznych.

Globalna gospodarka był rozchwiana, ale jej stan okazał się lepszy niż można było zakładać. Głównie dzięki olbrzymim środkom wpompowanym przez niemal wszystkie banki centralne do globalnego systemu finansowego. Efektem tego była trwająca od połowy marca 2020 r. hossa na rynkach, głównie akcji i surowców. Jeden z najważniejszych indeksów giełdowych na świecie – amerykański S&P500 zyskał od dołka w marcu 2020 r. ponad 100%. W samym 2021 r. stopa zwrotu wyniosła +26,9%. Na poniższym 3-letnim wykresie lutowo-marcowy krach z 2020 r. wygląda jedynie jak głębsza korekta w długoterminowym trendzie wzrostowym rozpoczętym w 2009 r. Nasdaq zyskał w ubiegłym roku 21,4%, a niemiecki DAX 15,8%.

Wykres 1. S&P500 – ostatnie 3 lata

Źródło: stooq.pl

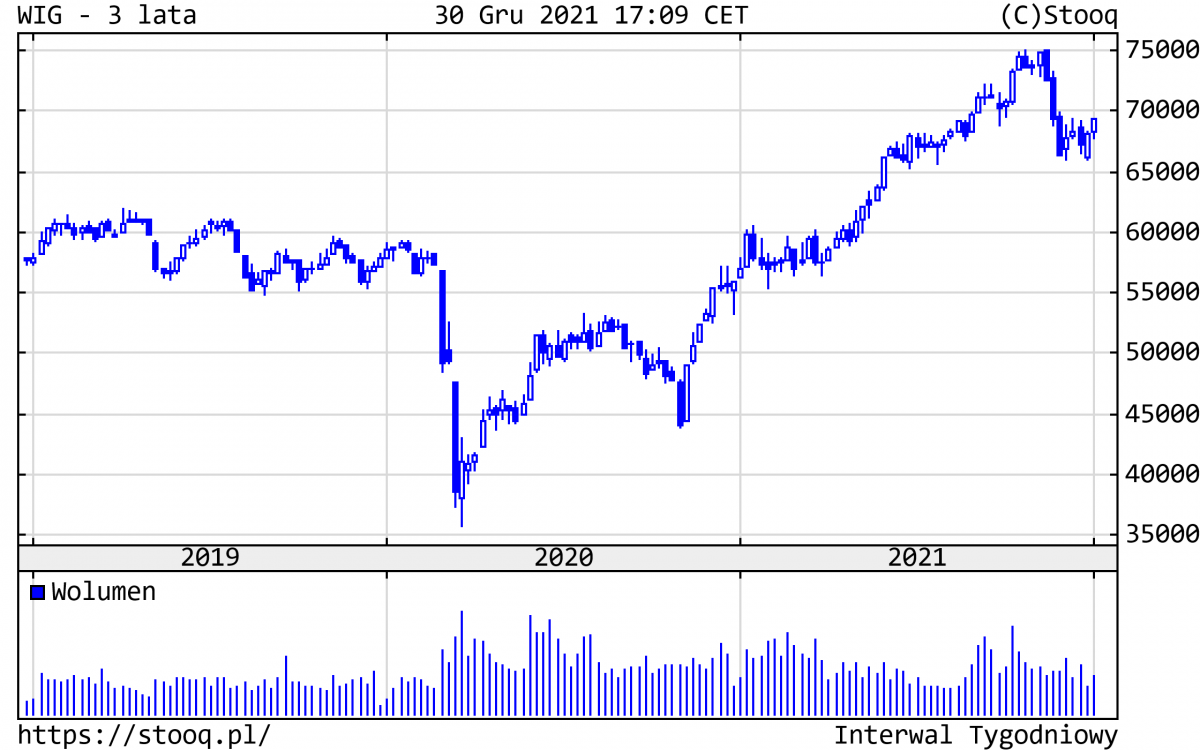

Również warszawska giełda, po latach narzekań, doczekała się lepszego okresu. WIG w dobrym stylu w czerwcu pobił rekord wszech czasów, kontynuując do października pozytywną passę, kiedy to osiągnął 75 tys. punktów. Od marcowego dołka z 2020 r. WIG zyskał również blisko 100%, z tego w 2021 r. 21,5%. Z blue chips najlepiej zachowywały się LPP (+115%) oraz banki, w szczególności Pekao (+106%) i Santander (+89%), którym pomagał wzrost stóp procentowych. Na drugim biegunie znalazły się spółki technologiczne: CD Projekt -28% i Allegro -54%, które były bohaterami roku 2020.

Wykres 2. WIG – ostatnie 3 lata

Źródło: stooq.pl

Źródło: stooq.pl

Szeroki rynek polskich spółek zanotował imponujące wzrosty. Ponad 100 z nich podrożało o 57% i więcej, a sWIG80 zyskał 24,6%. Z najlepiej zachowujących się walorów warto wyróżnić m.in.: Alior (+222%), Asbis (+186%) czy Millennium (+151%). Na drugim biegunie znalazły się spółki z sektora gier.

Wykres 3. sWIG80 – ostatnie 3 lata

Źródło: stooq.pl

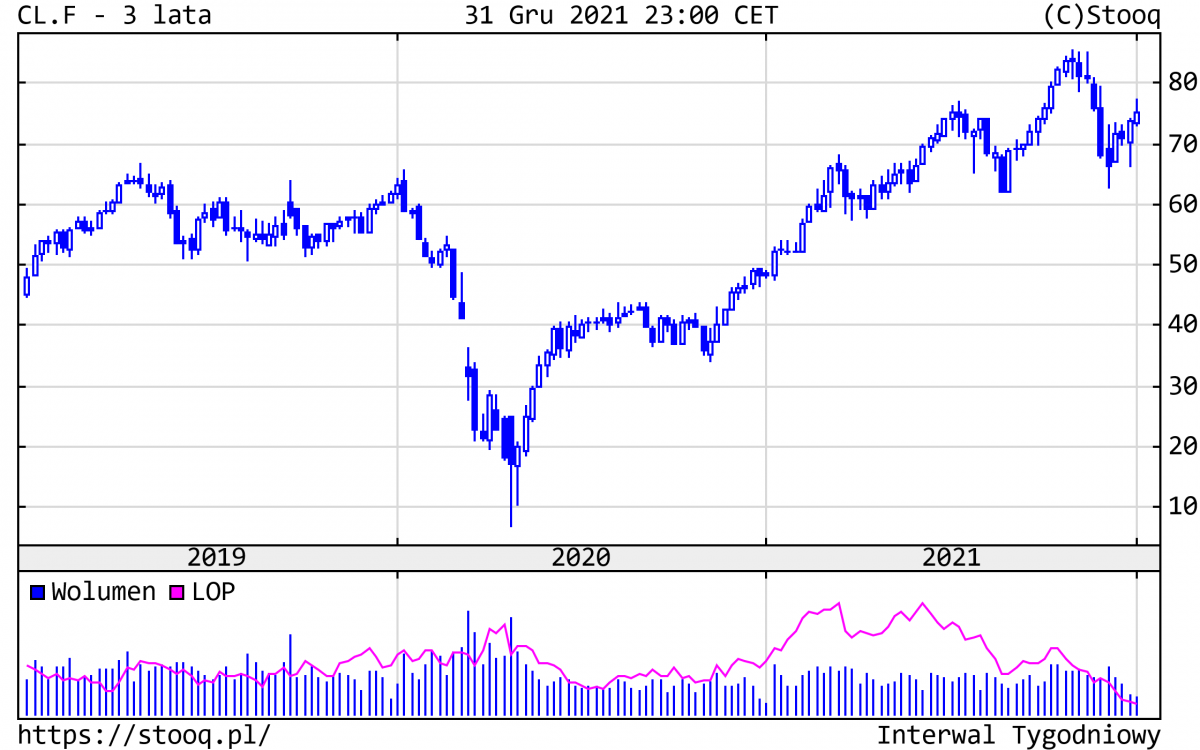

Również rynki surowcowe odzyskały formę. Przykładowo ropa naftowa, która stała się największą ekonomiczną ofiarą koronawirusa w II kwartale 2020 r., kiedy to przejściowo notowania jej kontraktów terminowych spadły nawet poniżej zera (!), podrożała do 75 dolarów za baryłkę. Oznacza to, że w samym roku 2021 zyskała 55%, wpływając negatywnie na stopę inflacji.

Wykres 4. Ropa naftowa – ostatnie 3 lata

Źródło: stooq.pl

W przypadku innych surowców mieliśmy do czynienia z wahaniami cen. Złoto konsolidowało się ok. 10% poniżej szczytu z 2020 r. Na koniec 2021 r. kosztowało 1.829 dolarów za uncję, czyli 3,5% mniej niż rok wcześniej. Cena drugiego metalu szlachetnego – srebra – zniżkowała nieco bardziej do 23,35 USD za uncję (-11,6%). Inne surowce przemysłowe, jak miedź, mają za sobą udany okres. Od początku roku jej cena zyskała 26,8%, do 4,46 dolarów za funt.

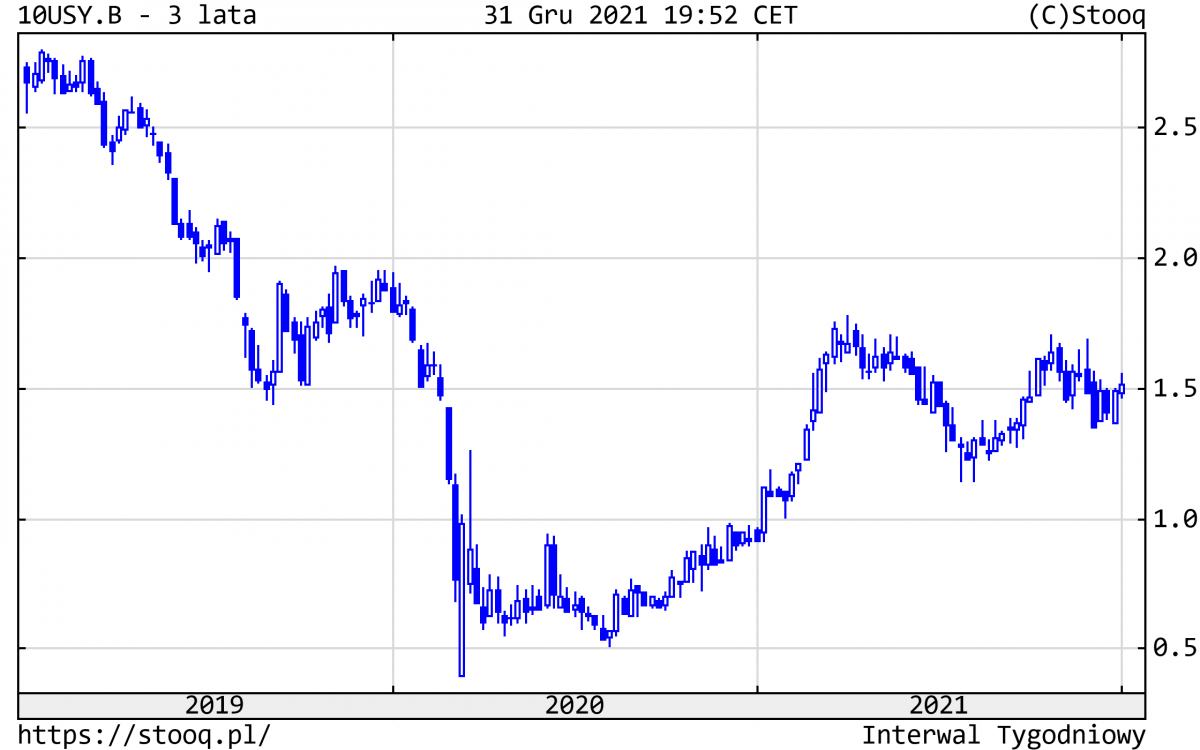

Podczas gdy na rynkach akcji i surowców przemysłowych trwała hossa, na rynku obligacji dominowała tendencja spadkowa. Ceny instrumentów o stałym oprocentowaniu zniżkowały (ich rentowności rosły). W I połowie 2020 r. rentowność 10-letnich amerykańskich obligacji skarbowych wynosiła zaledwie 0,5%. W 2021 r. wzrosła do 1,5%, głównie wskutek obaw związanych z eksplozją inflacji do poziomów niewidzianych od lat.

Wykres 5. Rentowność 10-letnich amerykańskich obligacji skarbowych – ostatnie 3 lata

Źródło: stooq.pl

Polski rynek obligacji skarbowych o stałym oprocentowaniu od września 2021 r. – trzeba to powiedzieć wprost – znalazł się w objęciach bessy. Rentowność naszych 10-letnich obligacji skarbowych wzrosła do 3,64% i była prawie trzykrotnie wyższa niż przed rokiem. Ostatni odczyt stopy inflacji w Polsce wyniósł aż 7,8% i był najwyższy od 20 lat! Z pozytywów – koniunktura na naszym rynku papierów dłużnych korporacyjnych nadal była dobra.

Wykres 6. Rentowność 10-letnich polskich obligacji skarbowych – ostatnie 3 lata

Źródło: stooq.pl

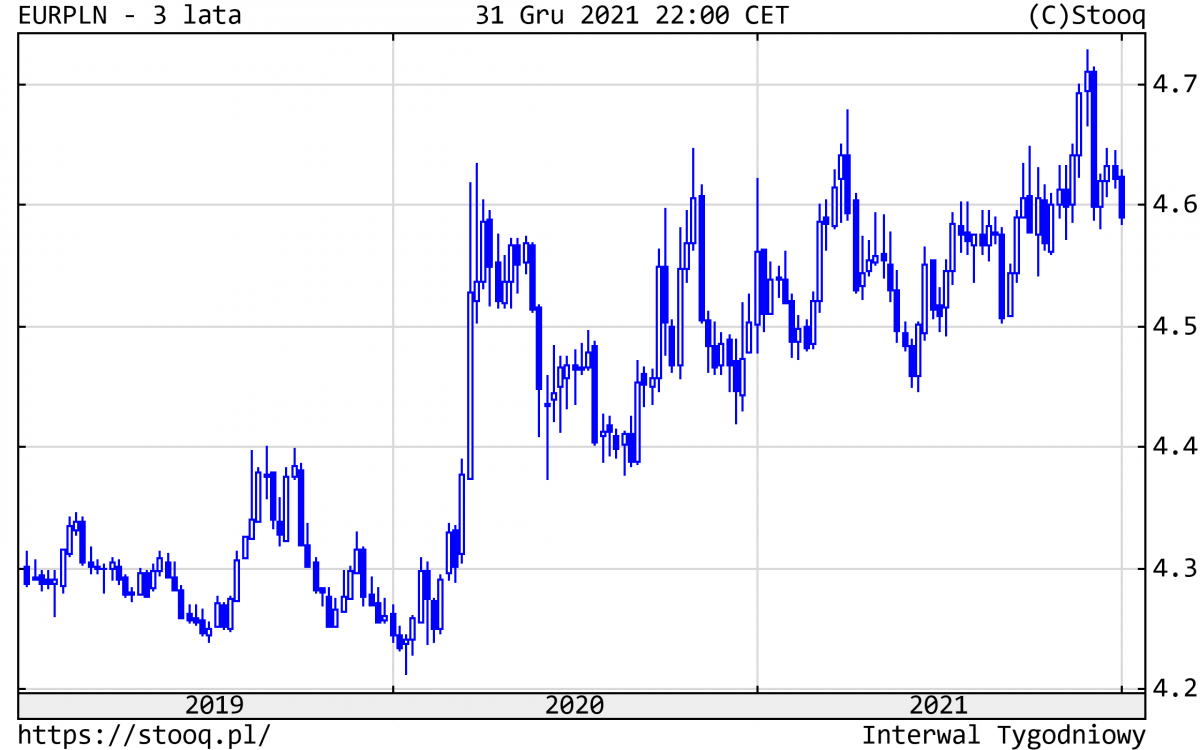

Notowania złotego osłabiły się. Najbardziej do dolara, o 8,0%, do franka o 4,8%, a do euro o 0,6%. Kursy walut wynosiły: dolar 4,03 zł, euro 4,59 zł i frank 4,42 zł.

Wykres 7. EURPLN – ostatnie 3 lata

Źródło: stooq.pl

W nowy rok finansowy wchodzimy z większą ostrożnością niż 12 miesięcy temu, ale również z nadzieją na pojawienie się ciekawych okazji inwestycyjnych. Jak zwykle o tym, co będzie się działo na rynkach, zadecyduje szereg czynników, zarówno zewnętrznych, jak i wewnętrznych. Do najważniejszych zaliczamy niżej wymienione:

ZEWNĘTRZNE

=/- Banki centralne rozpoczynają normalizację polityki pieniężnej -> pod szczególną presją mogą znaleźć się aktywa, w przypadku których wyceny nie są fundamentalnie uzasadnione

=/- Globalna gospodarka zacznie zwalniać z wysokiego poziomu

-/= Stopa inflacji osiągnie apogeum w 1Q22, po czym stopniowo zacznie opadać

= Nastroje inwestorów zneutralizowały się

+ Zyski spółek powinny rosnąć, w USA o 9%

WEWNĘTRZNE

- RPP podniesie stopy do min 3% w 1Q22 -> dynamika polskiego PKB w kolejnych kwartałach zacznie obniżać się

-/= Stopa inflacji osiągnie apogeum w 1H22, po czym stopniowo zacznie opadać

? Czy dostaniemy środki unijne?

- Nowym czynnikiem ryzyka może okazać się sytuacja geopolityczna w naszym regionie

= Złoty powinien pozostawać słaby

+ Po bessie z roku 2021, polskie obligacje skarbowe stają się coraz bardziej atrakcyjne

= Wyceny większości polskich spółek są neutralne lub nadal dość niskie z długoterminowej perspektywy, relatywnie niższe niż na rynkach rozwiniętych

+/- Środki z PPK systematycznie zasilają GPW, ale OFE mają (za) dużo akcji

=/- Wskaźniki nastrojów zneutralizowały się, jednak historia cykli dostarcza negatywnych wskazówek

Który z wymienionych czynników jest najważniejszy? W naszej ocenie jest nim normalizacja polityki pieniężnej przez banki centralne. Od połowy marca 2020 r. banki centralne wtłoczyły w globalny system finansowy biliony dolarów, euro i wielu innych walut. Dzięki temu, przynajmniej od strony gospodarczej, pandemię znieśliśmy nie najgorzej. Rodzi się jednak pytanie czy banki centralne nie przedobrzyły? Czy nie przespały momentu, kiedy należało rozpocząć normalizację polityki pieniężnej?

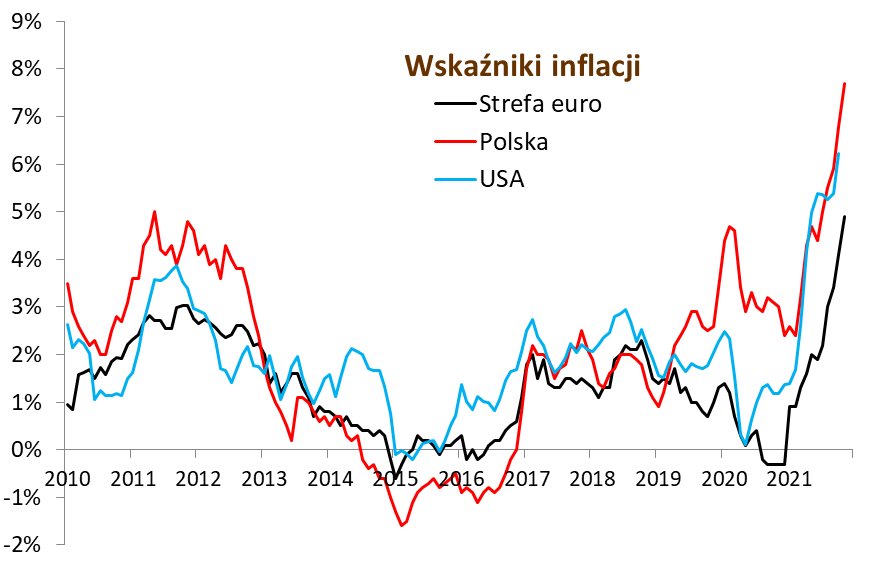

Pierwsze wrażenie może być takie, że faktycznie banki centralne zaspały i zlekceważyły inflacyjną falę. Dotyczy to nie tylko naszej RPP, ale również amerykańskiego Fed, ECB i prawie wszystkich pozostałych. Poziom inflacji wzrósł powyżej poprzedniego szczytu z 2011 r. przy stopach procentowych na poziomie bliskim zera.

Wykres 8. Wskaźniki inflacji – od 2010 r.

Źródło: opracowanie własne Quercus TFI S.A.

Linia obrony banków centralnych opierała się głównie na dwóch założeniach. Po pierwsze wysoka inflacja miała mieć charakter przejściowy. Po drugie walka z pandemią nie skończyła się. Trwa czwarta fala, której skala i skutki nie są jeszcze znane.

Z dzisiejszej perspektywy coraz wyraźniej jednak widać, że inflacyjna fala jest większa i dłuższa niż powszechnie oczekiwano. Banki centralne muszą zatem normalizować politykę pieniężną. Pompowanie środków do globalnego systemu finansowego jest już stopniowo ograniczane, a w bieżącym roku czekają nas podwyżki stóp procentowych. Coraz więcej banków centralnych pójdzie w ślady Czech, Węgier i Polski, gdzie główne stopy podniesiono już – odpowiednio – do 3,75%, 2,40% i 1,75%.

Z perspektywy globalnego rynku finansowego największe znaczenie będą mieć decyzje amerykańskiego Fed. Obecnie jest on na etapie comiesięcznego ograniczania skupu aktywów o 30 mld dolarów. W 2022 r. oczekuje się, że Fed 3-krotnie podniesie stopy. Proces normalizacji polityki pieniężnej jest za oceanem – jak widać – rozłożony w czasie, mimo szalejącej inflacji i rekordowych osiągnięć giełdowych indeksów.

Z perspektywy polskich inwestorów bardzo ważnym czynnikiem będzie normalizacja polityki pieniężnej przez RPP. Po okresie zapewniania o tymczasowości inflacyjnej fali, członkowie Rady zabrali się za nadrabianie zaległości. W ostatnich miesiącach każde posiedzenie przynosi kolejną podwyżkę stóp. Nie inaczej będzie w styczniu i prawdopodobnie w lutym. Pojawia się pytanie – do jakiego poziomu RPP będzie podnosić koszt pieniądza? Czy skończy się na 3%, czy – jak wieszczą niektórzy – nawet 4%?

Jest to niezwykle istotna kwestia, ponieważ może mieć ona olbrzymi wpływ na wiele aspektów naszego życia w 2022 r., w tym na koniunkturę w polskiej gospodarce w perspektywie kilku kwartałów, wysokość oprocentowania kredytów czy w które instrumenty finansowe lokować oszczędności.

Biorąc pod uwagę fakt, że za wzrost stopy inflacji w dużej mierze odpowiada skok cen surowców energetycznych (ropy, gazu, energii), chciałoby się powiedzieć: Rado, nie panikuj! Szczególnie, iż – po pierwsze – wpływ wyższych stóp na ten czynnik jest praktycznie żaden, a po drugie – wzrost cen np. gazu ma ostatnio charakter w znacznej mierze spekulacyjny. Jeśli RPP podniesie stopy do 4%, czeka nas ostre hamowanie gospodarki w perspektywie kilku kwartałów.

Reasumując, po bardzo udanym okresie na rynkach akcji od połowy marca 2020 r., zalecamy większą ostrożność. Rok 2022 powinien przynieść podwyższoną zmienność na giełdach, co dla cierpliwych inwestorów może oznaczać pojawienie się dobrych momentów do kupna przecenionych akcji. Natomiast coraz bardziej podobają się nam polskie obligacje, zarówno skarbowe o stałym oprocentowaniu, jak i korporacyjne o zmiennym. Te pierwsze zostały mocno przecenione w ostatnich miesiącach, te drugie oferują wysokie kupony odsetkowe po wzroście stawek WIBOR, stwarzając ciekawe możliwości inwestycyjne w I połowie 2022 r. Zakładamy, że za rok inflacja nie będzie już troską numer jeden dla inwestorów.

Sebastian Buczek

Zarządzający Funduszami i Prezes Zarządu Quercus TFI S.A.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.