Komentarz miesięczny QUERCUS Global Balanced

Wynik subfunduszu QUERCUS Global Balanced za kwiecień wyniósł -8,25%, co wynikało z równoczesnej słabości rynków akcyjnch, rynku długu oraz segmentu surowców przemysłowych.

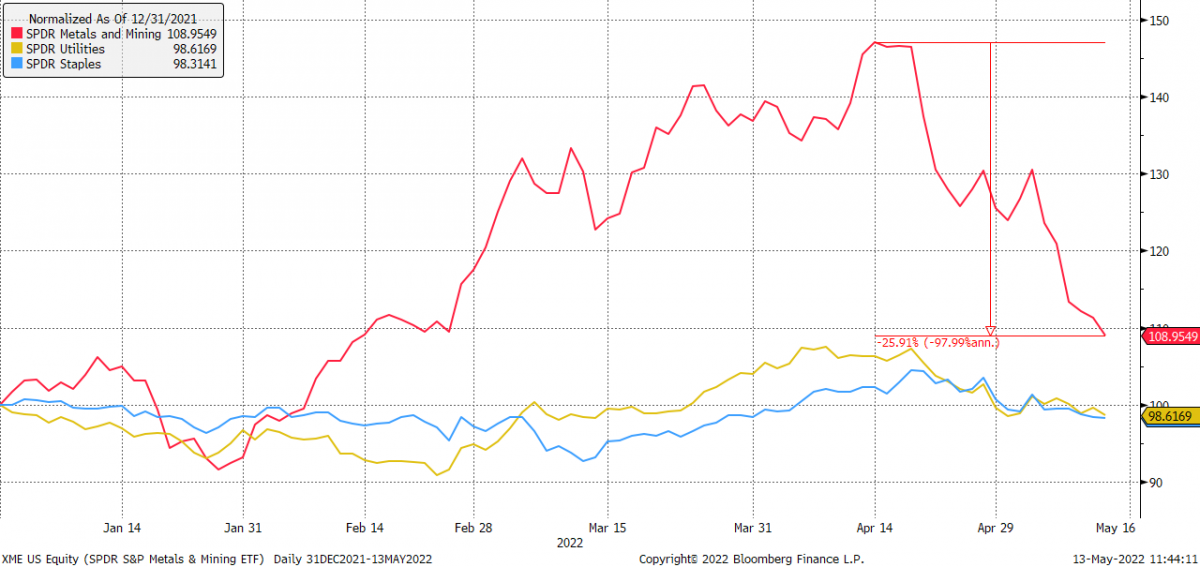

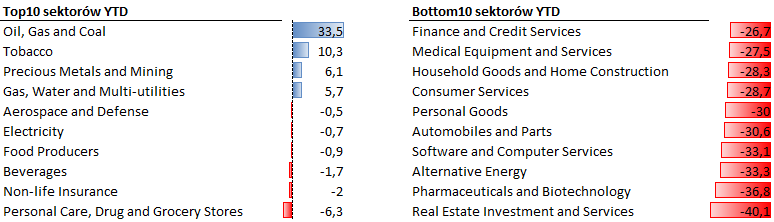

Obawy o inflację, które dominowały na rynkach w pierwszej połowie roku, zaczęły stopniowo ustępować miejsca strachowi przed recesją wywołaną zacieśnieniem polityki monetarnej. Jednym z najbardziej wyraźnych przykładów jest zachowanie sektora metali i wydobycia, który przez pierwsze miesiące roku stanowił domyślną ścieżkę ucieczki przed inflacją (+45% do szczytu w połowie kwietnia). Od tego czasu, segment ten uległ jednak 25-procentowej korekcie. Dla porównania, typowo defensywne segmenty (dobra podstawowe, użyteczność publiczna) zaliczyły w ostatnim okresie jedynie kilkuprocentowe spadki. Niezmiennie słabe pozostają sektory dóbr konsumenckich (do 11 maja spadek o ponad 30% YTD, z czego 12% w samym kwietniu) oraz spółek technologicznych (-25% YTD, z czego 11% w kwietniu). W wielu segmentach rynku przeceny są jeszcze głębsze – niemal cały sektor akcji wzrostowych uległ przecenom przekraczającym 50%, a wiele popularnych spółek potaniało o 80-90%.

Wyprzedaż akcji zbiegła się w czasie ze słabością na rynku długu, która sprowadziła rentowność amerykańskiej 10-latki nawet do poziomu 3,2%. Narracja ze strony banków centralnych pozostaje nieubłagana: zbijemy inflację nawet jeżeli odbędzie się to kosztem wzrostu gospodarczego. O ile w przypadku Fedu tego typu komentarze słyszymy już od pewnego czasu, to na przełomie kwietnia i maja podobne sygnały zaczęły również płynąć ze strony ECB. Sytuacja w Strefie Euro jest jednak bardziej złożona. Jastrzębie podejście ECB może bowiem doprowadzić do kryzysu zadłużenia państw peryferyjnych, tj. Włochy, które do tej pory plasowały większość swojego długu dzięki programom skupu aktywów. Z drugiej strony, zbytnia opieszałość i brak zdecydowanego forward guidance może doprowadzić do dalszego osłabienia euro i utrwalenia inflacji.

Na rynku surowcowym doszło do dość istotnej dywergencji. Z jednej strony, segmenty o wyższej wrażliwości na wzrost gospodarczy (surowce przemysłowe) uległy mocnej wyprzedaży. Lockdowny w Chinach nałożyły się na rosnące prawdopodobieństwo rychłej recesji w krajach rozwiniętych. Mimo, że w średnim i długim terminie segmenty surowców przemysłowych mają niezmiennie silne fundamenty, to jednak narastająca awersja do ryzyka zdecydowanie przeważyła w krótkim terminie. Relatywną siłę wykazują jednak surowce energetyczne. Ropa Brent utrzymuje się w przedziale 100-110 USD za baryłkę, a ceny gotowych produktów (m.in. Diesel) ustanawiają kolejne rekordy.

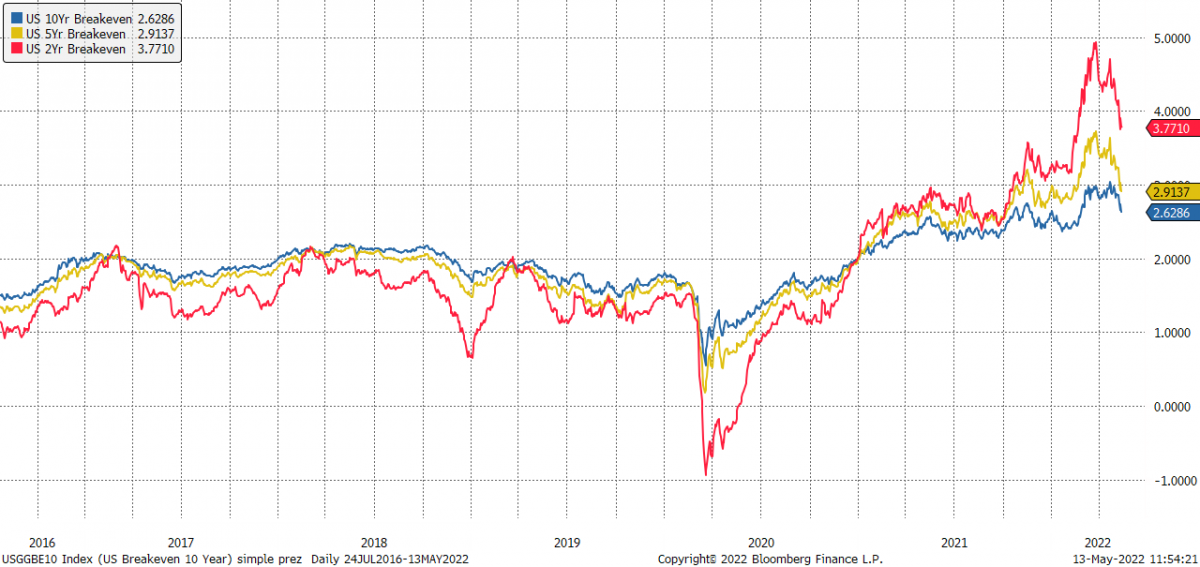

Kluczowym pytaniem w nadchodzących kwartałach pozostaje trajektoria inflacji i wynikająca z niej polityka monetarna. Kwietniowy odczyt CPI w Stanach Zjednoczonych pokazał, że wzrost cen co prawda nie przyspiesza, ale powrót do normalności jest jeszcze daleki. Z drugiej strony, wiele wskazuje na to, że wskaźnik core PCE (uznawany za ważniejszy dla Fedu) kolejny miesiąc z rzędu wyniesie mniej niż 4% (m/m zannualizowany). Marcowe prognozy banku centralnego mówią o osiągnięciu przez core PCE poziomu 4% na koniec 2022. Gdyby okazało się, że podczas czerwcowej rewizji prognoz Fedu zajdzie konieczność korekty w dół, rynek ponownie mógłby uwierzyć w scenariusz ‘miękkiego lądowania’ gospodarek.

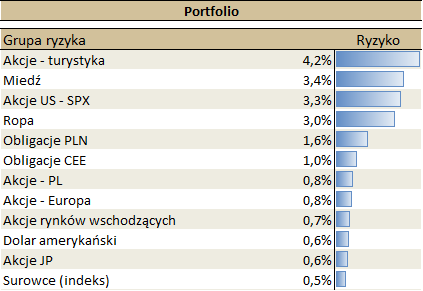

Subfundusz utrzymuje podwyższone zaangażowanie w miedzi, ropie naftowej, oraz akcjach zagranicznych. Wśród instrumentów udziałowych głównym przeważeniem pozostaje sektor turystyczny, stanowiący ok. 11% subfunduszu. Duration portfela dłużnego jest utrzymywane w przedziale 1.5-2.0 i składa się w przeważającej większości z obligacji regionu CEE, denominowanych zarówno w twardych, jak i lokalnych walutach.

Piotr Miliński

Zarządzający Subfunduszem QUERCUS Global Balanced

Strach już nie przed inflacją, a przed spowolnieniem: sektor wydobywczy na tle defensywnych branż

Oczekiwania inflacyjne zanurkowały w dół w obliczu rosnących stóp nominalnych

Stopy zwrotu na rynku amerykańskim od początku roku – słabość cyklicznych spółek konsumenckich

Źródło: Bloomberg na 11.05.2022

Ekspozycja Subfunduszu na poszczególne segmenty aktywów

Miara ryzyka odzwierciedla urocznioną zmienność danego segmentu aktywów oraz jego wagę w portfelu. Przykładowo portfel złożony w 100% z polskich obligacji ma zmienność 8,2%, a z WIG20 26,3%.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Balanced (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Kluczowych Informacjach dla Inwestorów, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.