Komentarz do wyników subfunduszu QUERCUS Ochrony Kapitału

Podsumowanie sytuacji rynkowej i makroekonomicznej

W maju tradycyjnie ukazała się publikacja krajowego wzrostu gospodarczego za I kwartał. Według danych GUS odnotowaliśmy PKB na poziomie aż +8,5% r/r, wobec 7,6% r/r w IV kwartale ubiegłego roku. Pokazuje to dynamiczny wzrost polskiej gospodarki na początku roku, napędzany głównie konsumpcją prywatną oraz akumulacją zapasów. Wspomniane motory wzrostu nie dają jednak gwarancji jego utrzymania w średnim i długim terminie. Konsumpcja zapewne wyhamuje ze względu na wysoką inflację oraz wygasanie efektu związanego z napływem uchodźców. Akumulacja zapasów zwolni natomiast wraz ze spowolnieniem popytu konsumpcyjnego i inwestycyjnego, co może być już widoczne w drugiej połowie tego roku. Od strony podażowej rosła wartość dodana we wszystkich głównych sektorach gospodarki, a najsilniej w budownictwie, transporcie i przemyśle. Zgodnie z oczekiwaniami wyhamowały inwestycje.

W ostatnich publikowanych miesięcznych danych można było zaobserwować kontynuację dobrych informacji o sprzedaży detalicznej i słabszy wynik w produkcji przemysłowej. Sprzedaż detaliczna wzrosła realnie aż o 19% r/r wobec konsensusu na poziomie 16,1% r/r (w poprzednim miesiącu 9,6% r/r). Dobry wynik to w części efekt niskiej bazy statystycznej z ubiegłego roku (lockdown galerii handlowych). Sprzedaż detaliczna była ponadto podbijana przez wydatki uchodźców. W przypadku produkcji przemysłowej odnotowano wynik +13,0% r/r, poniżej konsensusu prognoz na poziomie 15,4% r/r (poprzednio 17,3% r/r). Struktura danych wskazuje na ograniczenie produkcji w sektorze „wytwarzanie i zaopatrywanie w energię elektryczną, gaz i inne”, a także na utrzymanie spadków r/r w sektorach, jak motoryzacyjny, elektroniczny czy urządzeń elektrycznych. Rynek pracy pozostaje silny przy kontynuacji rosnącej presji płacowej. Przeciętne wynagrodzenie brutto w sektorze przedsiębiorstw odnotowało wzrost aż o 14,1% r/r (istotnie powyżej konsensusu), a zatrudnienie w tym sektorze zwiększyło się o 2,8% r/r. Stopa bezrobocia wynosi obecnie 5,2%. Z danych inflacyjnych wstępny odczyt inflacji wykazał wzrost cen aż o 13,9% r/r, wobec 12,4% poprzednio. Jest to najwyższy poziom inflacji od 1998 r. Dane wskazują, że presja inflacyjna narasta. Szczyt inflacji pozostaje cały czas przed nami i powinien osiągnąć maksymalny poziom w miesiącach letnich.

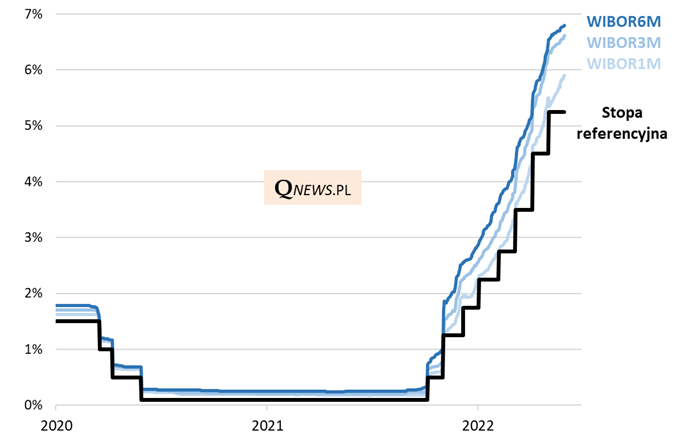

Po serii podwyżek stóp proc. główna stopa wynosiła na koniec maja 5,25%. Na najbliższych posiedzeniach RPP cykl podwyżek stóp proc. z pewnością będzie kontynuowany. Konsensus oczekiwań rynkowych na czerwcowy ruch ze strony Rady kształtuje się na poziomie +75pb i nie będzie to ostatnie słowo RPP. Kolejny ruch oczekiwany jest na lipcowym posiedzeniu.

Notowania polskich obligacji skarbowych straciły na wartości ujęciu m/m w segmencie obligacji 10-letnich. Dochodowości papierów na koniec maja wynosiły odpowiednio: (OK0724) 6,76% wobec 6,87% na koniec kwietnia, (DS0726) 6,85% wobec 6,89% oraz (DS0432) 6,58% wobec 6,36%. Notowania złotego zyskały na wartości wobec głównych walut. Kursy wynosiły odpowiednio: EUR/PLN 4,58 vs 4,70 i USD/PLN 4,27 vs 4,46.

Na rynku instrumentów nieskarbowych w ostatnich miesiącach można było odnotować istotne umorzenia z funduszy „stricte” opartych na tej klasie aktywów, ale również z, ogólnie rzec biorąc, funduszy dłużnych, które w ostatnich latach aktywnie inwestowały w tego rodzaju instrumenty. Płynność okazała się jak zawsze bardzo istotnym czynnikiem. Na rynku Catalyst można zaobserwować podwyższone obroty, przekraczające wcześniejsze średnie miesięczne wartości transakcyjne na tym rynku. Obligacje korporacyjne, w ślad za rosnącymi rynkowymi stopami procentowymi, zyskują coraz wyższe oprocentowanie swoich kuponów.

Komentarz do wyników QUERCUS Ochrony Kapitału

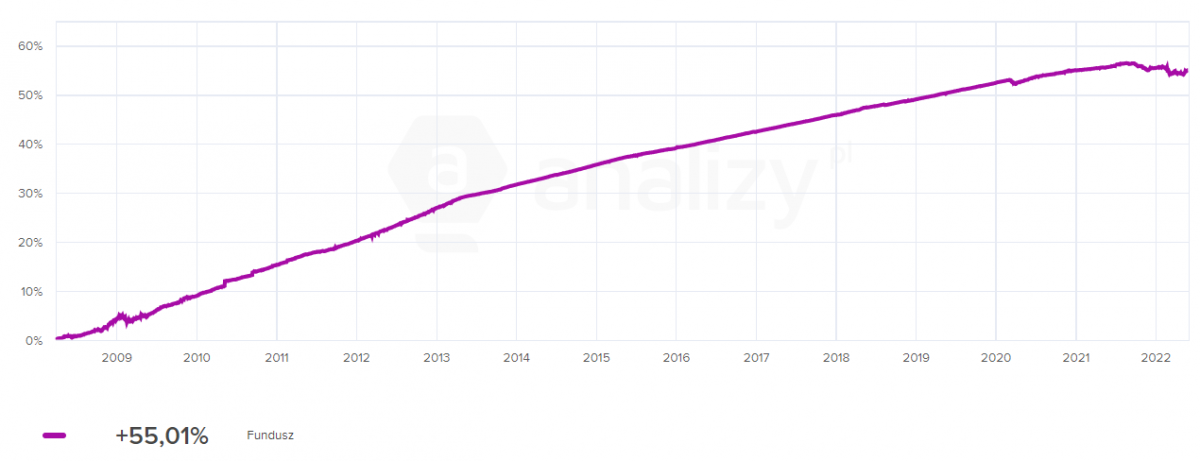

QUERCUS Ochrony Kapitału zakończył maj wynikiem na poziomie +0,50%. Od początku roku stopa zwrotu wynosi -0,28%. Do wzrostu wartości j.u. przyczyniła się w poprawiająca się sytuacja na rynku obligacji skarbowych w szczególności w segmencie instrumentów zmiennokuponowych (WZ). Coraz większy wpływ ma dostosowanie („reset”) oprocentowania obligacji korporacyjnych opartych na rynkowych stawkach Wibor, dyskontujących kolejne podwyżki stóp procentowych. Duration portfela konsekwentnie kształtuje się w przedziale 0,5-0,6 roku. W subfunduszu instrumenty zmiennokuponowe stanowią ponad 80% aktywów.

Podtrzymujemy strategię opartą na budowaniu portfela o solidnej rentowności przy zachowaniu ryzyka kredytowego na bezpiecznym poziomie. Opublikowane wyniki finansowe emitentów za I kwartał br. były bardzo dobre i potwierdzały solidną kondycję finansową tych spółek. Portfel inwestycyjny jest dobrze zdywersyfikowany, zarówno pod względem branżowym, poszczególnych emitentów (na stałe pomiędzy 30-40 emitentów), jak też posiadanych instrumentów o różnych terminach zapadalnościach (około 80 serii instrumentów). Obligacje skarbowe (zmiennokuponowe) stanowią dodatkowe uzupełnienie portfela. Największe pozycje wśród instrumentów dłużnych nieskarbowych to niezmiennie Grupa PZU i Kruk.

Perspektywy

W ostatnich miesiącach mieliśmy do czynienia z bardzo dużą zmiennością i słabością wielu segmentów rynku obligacyjnego. Krzywa rentowności przesunęła się zdecydowanie w górę, powodując straty dla posiadaczy obligacji. RPP w ślad za gwałtownie rosnącą presją inflacyjną, zmuszona była do szybkich i zdecydowanych podwyżek stóp proc. Rynkowe stawki Wibor dyskontują kolejne ruch ze strony Rady, a w portfelu trwa dostosowywanie kuponów do nowych wyższych stawek. Rentowność portfela systematycznie rośnie i jest to proces, który się jeszcze nie zakończył dzięki kolejnym „resetom” oprocentowania kuponów. Na rynku obligacji skarbowych można zaobserwować umocnienie obligacji zmiennokuponowych, co pozytywnie przekłada się na zachowanie subfunduszu.

Stopy NBP i rynkowe stawki Wibor

Krzysztof Grudzień

Zarządzający subfunduszem QUERCUS Ochrony Kapitału

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Ochrony Kapitału (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO i nie jest subfunduszem rynku pieniężnego w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1131 z dnia 14 czerwca 2017 r. w sprawie funduszy rynku pieniężnego. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Kluczowych Informacjach dla Inwestorów, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.