Komentarz miesięczny QUERCUS Global Balanced

Wynik subfunduszu QUERCUS Global Balanced za czerwiec wyniósł -8.66%. Po dwóch trudnych kwartałach podjęliśmy decyzję o istotnym ograniczeniu ryzyka subfunduszu. Trudniejszy okres na rynkach planujemy przeczekać w aktywach o znacznie mniejszej zmienności, a powrót do strategii realizowanej z sukcesami w latach 2019-2021 planujemy po dojściu do tzw. przesilenia rynkowego.

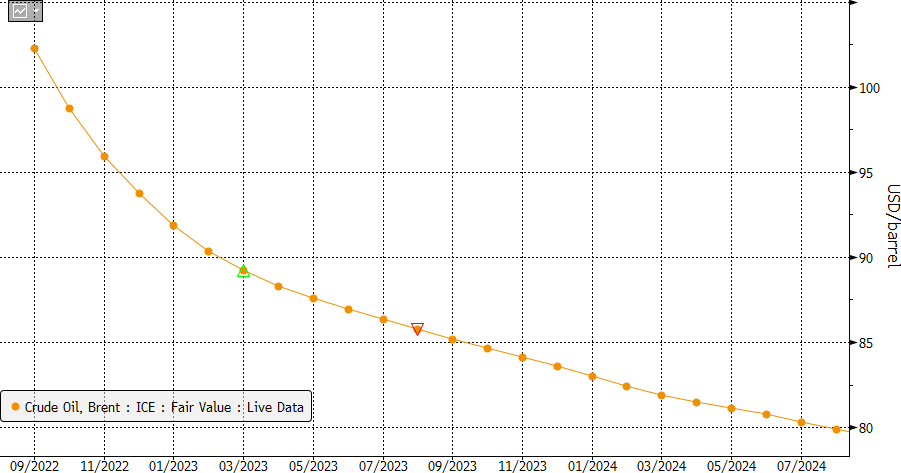

Ostatni miesiąc półrocza przyniósł długo oczekiwaną korektę cen ropy naftowej, która do tej pory pozostawała niekwestionowanym liderem 2022 roku. Rosnące obawy o recesję sprowadziły notowania surowca o kilkanaście procent w dół, mimo że nadal nie doszło do przełomu po stronie podażowej. Bieżące wydobycie oraz stan zapasów pozostają niskie, nawet pomimo ciągłego uwalniania rezerw strategicznych. Rynek zaczął obawiać się mocnego dostosowania po stronie popytowej wskutek nadciągającego spowolnienia. Z drugiej strony, potencjalne otwieranie gospodarki chińskiej (wspieranej dodatkowymi pakietami stymulacyjnymi) oraz zwiększanie wykorzystania mocy rafineryjnych w sezonie letnim mogą jeszcze dostarczyć zaskoczeń popytowych.

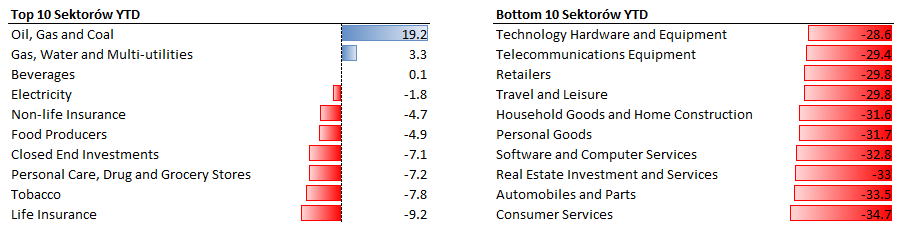

Głównym poszkodowanym takiego scenariusza były akcje spółek paliwowych, które do tej pory brylowały w zestawieniach stóp zwrotu. Nawet przy obecnych cenach terminowych gazu ziemnego ropy (ok. 96 USD dla ropy Brent z dostawą w grudniu i

Spadki cen surowców zdjęły również presję z obligacji skarbowych, zarówno na rynkach bazowych, jak i tych bardziej peryferyjnych. Rentowność amerykańskich 10-latek zeszła z powrotem w okolice 3%, a spread między obligacjami włoskimi oraz niemieckimi uległ mocnemu zacieśnieniu. W tym drugim przypadku szczególne znaczenie miała również zapowiedź Europejskiego Banku Centralnego, który ogłosił miękkie zobowiązanie do przeciwdziałania „fragmentacji strefy Euro”. W praktyce oznacza to, że przy zwiększeniu spreadu DE-IT powyżej 200bps należy liczyć się z możliwością interwencji. Nawet, jeżeli szczegóły takiej operacji nie są do końca jasne, to w przeszłości ECB udowodnił, że może w miarę szybko przygotować narzędzia, które pozwalają na osiągnięcie tak zdefiniowanego celu.

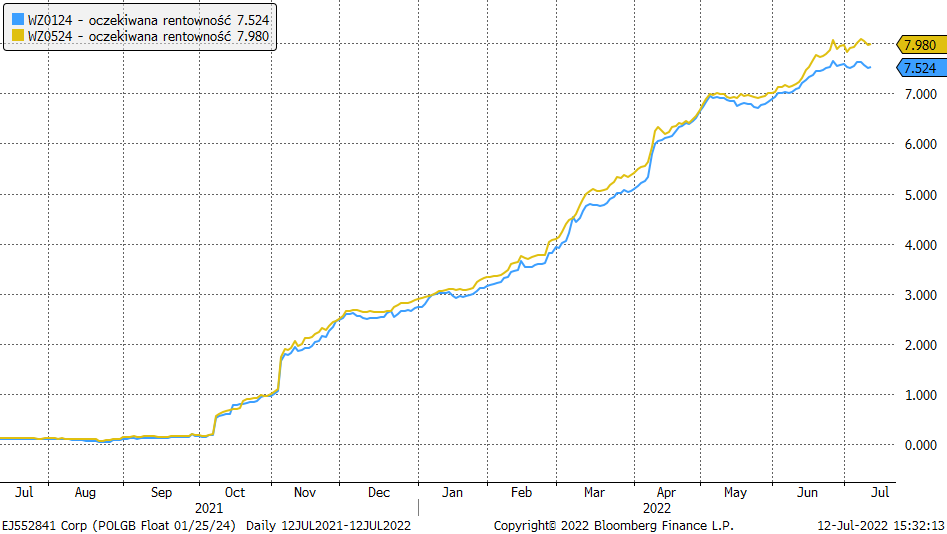

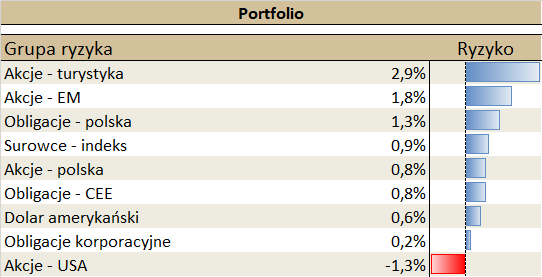

Po dwóch trudnych kwartałach, które mocno odbiły się na wyniku subfunduszu, podjęliśmy decyzję o istotnym ograniczeniu ryzyka we wszystkich klasach aktywów. Pozycja netto w segmencie akcyjnym została zredukowana do kilkunastu procent, w segmencie surowcowym – do kilku procent, a duration portfela dłużnego uległo znaczącemu skróceniu. W najbliższych miesiącach spodziewamy się utrzymania obecnych warunków rynkowych, które planujemy przeczekać w krótkich papierach zmiennokuponowych. Ich obecne rentowności (oczekiwane 7,5-8% w przypadku papierów 2-letnich) pozwalają na umiarkowany zysk przy niewielkiej zmienności. Powrót do bardziej ryzykownych pozycji planujemy w horyzoncie kilku następnych miesięcy lub kwartałów, po tzw. przesileniu rynkowym.

Piotr Miliński i Sebastian Buczek

Zarządzający subfunduszem QUERCUS Global Balanced

Ceny terminowe ropy Brent wskazują na duży, dezinflacyjny impuls w nadchodzących kwartałach

Lokalne obligacje zmiennokuponowe (i stałokuponowe o relatywnie krótkim duration) oferują solidną rentowność

Stopy zwrotu na rynku amerykańskim od początku roku – Oil & gas nadal na plusie, ale po bardzo dużym spadku w VI

Źródło: Bloomberg na 11.07.2022

Ekspozycja Subfunduszu na poszczególne segmenty aktywów

Miara ryzyka odzwierciedla urocznioną zmienność danego segmentu aktywów oraz jego wagę w portfelu.

Przykładowo portfel złożony w 100% z polskich obligacji ma zmienność 9,9%, a z WIG20 26,4%.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Balanced (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Kluczowych Informacjach dla Inwestorów, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.