Komentarz miesięczny QUERCUS Global Balanced

Wynik subfunduszu QUERCUS Global Balanced za październik wyniósł +2,89%.Podtrzymujemy umiarkowanie defensywne nastawienie do ryzykownych aktywów, jednocześnie wykorzystując okazje nadarzające się w poszczególnych segmentach rynku.

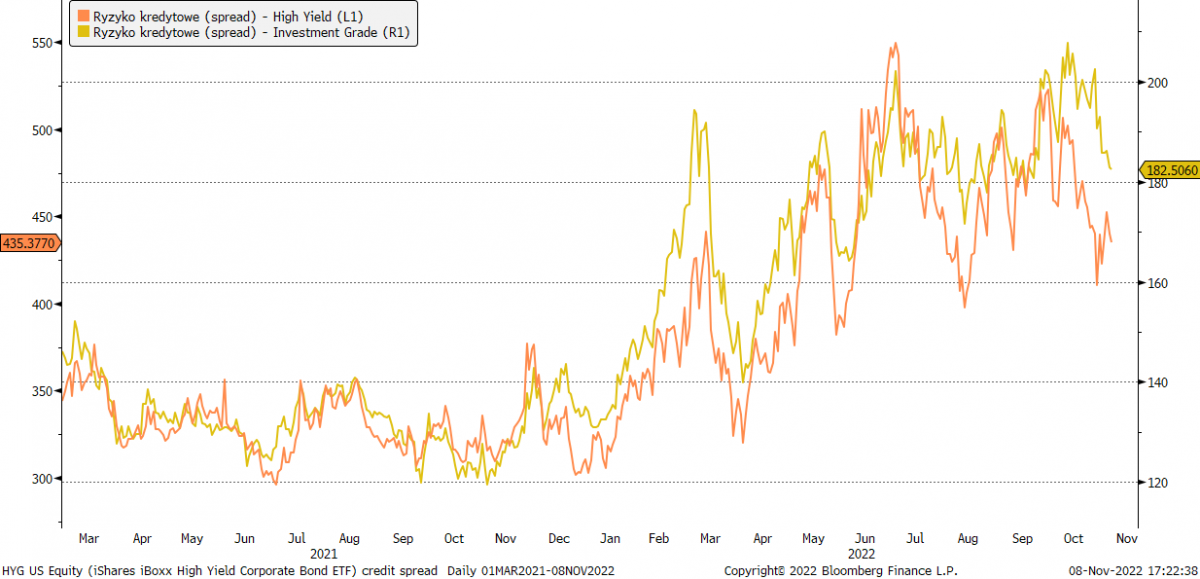

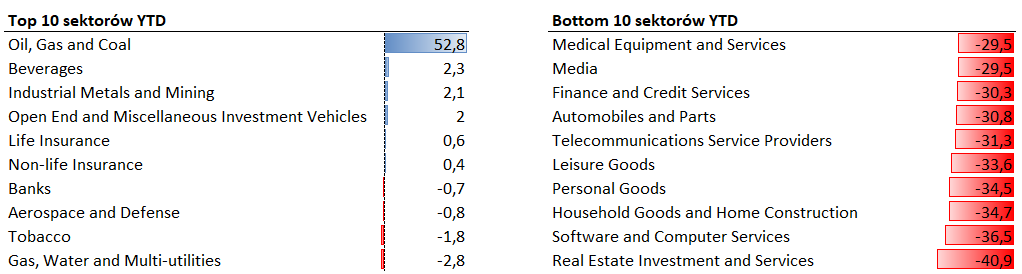

Październik przyniósł wytchnienie dla wielu ryzykownych grup aktywów. Indeks S&P 500 zakończył miesiąc niemal 8-procentową zwyżką, a wzrosty na rynkach europejskich zbliżyły się nawet do 10%. Wśród sektorów w USA zdecydowanie wyróżniły się paliwa oraz podróże i wypoczynek (po +18%), podczas gdy spółki technologiczne zanotowały jedne z najsłabszych stóp zwrotu. Ubiegły miesiąc był również pozytywny dla spreadów kredytowych – premia za ryzyko dla segmentu high yield spadła o 90bps, podczas gdy papiery investment grade trzymały się na niezmienionym poziomie. Po słabym wrześniu, stabilizacji uległy również surowce. Co więcej, segment ten zaczął gwałtownie rosnąć w pierwszych dniach listopada, szczególnie w przypadku metali przemysłowych i ropy naftowej. Rynkowa skłonność do ryzyka nie została trwale zaburzona nawet przez jastrzębią konferencję prezesa Fed.

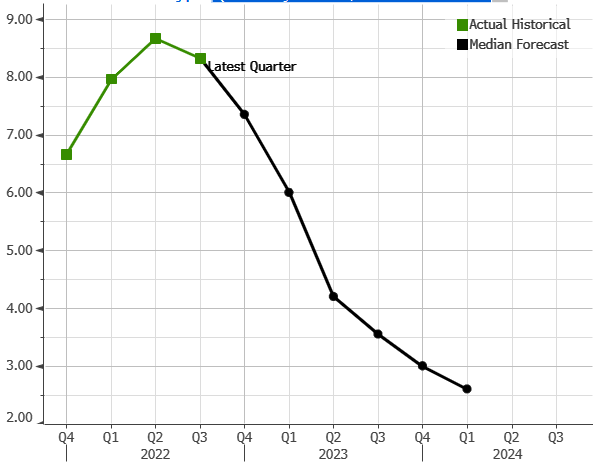

Amerykański bank centralny niezmiennie komunikuje determinację w walce z inflacją i deklaruje gotowość podnoszenia stóp tak długo, jak będzie to potrzebne do opanowania wzrostu cen. Jednocześnie jednak dopuszcza spowolnienie tempa podwyżek – na ostatnich posiedzeniach Fed dokonywał ruchów o 75bp, a w grudniu możliwa jest podwyżka o ‘jedynie’ 50pb. Dużą niewiadomą pozostaje poziom, przy którym Fed zakończy zacieśnianie monetarne (tzw. terminal rate). Wyceny rynkowe wskazują obecnie, że nastąpi to w okolicy 5.0-5.25%, jednak część analityków przesunęła już swoje oczekiwania w kierunku 6%. Wiele zależy od niezwykle silnego, amerykańskiego rynku pracy, który nie wykazuje jeszcze wyraźnych oznak spowolnienia. Przekłada się to na mocną presję płacową (zwłaszcza w sektorze usług), a w konsekwencji na wyższe tempo inflacji. Końcówka roku może również przynieść dalszy wzrost cen na rynku surowcowym wraz z wprowadzeniem unijnego embarga na rosyjską ropę oraz zakończeniem procesu uwalniania rezerw strategicznych przez Stany Zjednoczone. W takim scenariuszu presja inflacyjna mogłaby utrzymać się jeszcze dłużej, nie dając bankom centralnym dużego pola manewru.

Mijający sezon wynikowy przyniósł dużo rozczarowań w segmencie spółek technologicznych. Zawodziła większość czempionów (Google, Amazon, Meta, Microsoft), jednak najsilniejsze przeceny kursów można była zaobserwować w segmencie software-as-a-service. Grupa ta zmaga się z podwójnym wyzwaniem – z jednej strony, dynamika przychodów może ulec gwałtownemu hamowaniu wskutek wstrzymania inwestycji przez klientów. Ponadto, inwestorzy zwracają coraz więcej uwagi na mechanizm płatności akcjami (stock-based compensation, tzw. SBC), który w przypadku wielu spółek wynosił od kilkunastu do kilkudziesięciu procent przychodów. W czasach hossy sektora, standardem było podawanie wyników oczyszczonych o koszty SBC, a pracownicy spółek chętnie akceptowali akcje jako część swojego wynagrodzenia. Obecnie jednak kursy wielu spółek uległy załamaniu, a sektor musi poradzić sobie z dziurą w przepływach pieniężnych, którą coraz ciężej pokryć środkami z nowych akcji.

Sporą zagadką pozostaje również rola Chin w światowej gospodarce. Stopniowe odchodzenie od polityki zero-covid może mieć zauważalny wpływ na globalną konsumpcję metali przemysłowych oraz surowców energetycznych. Proces ten będzie jednak wieloetapowy: od dopuszczenia skutecznych szczepionek, poprzez uodpornienie większej części populacji, aż do ewentualnego ogłoszenia zmian przez najważniejsze organy Partii. Równocześnie obserwujemy coraz silniejszy trend upraszczania łańcuchów dostaw i przenoszenia produkcji do bardziej przewidywalnych jurysdykcji. Na tym trendzie mogą zyskiwać kraje takie jak Meksyk – notabene, tamtejszy rynek akcji radzi sobie nieźle na tle pozostałych gospodarek wschodzących.

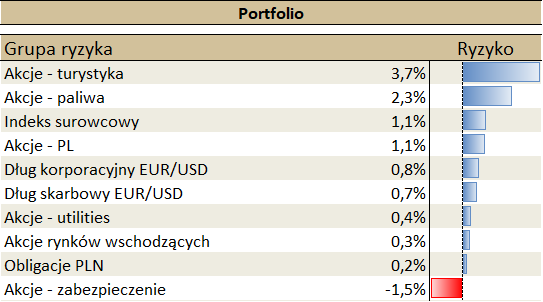

Udział akcji w portfelu utrzymuje się w okolicach 15%, a wśród sektorów preferujemy paliwa, utilities oraz podróże. Duration portfela obligacji skarbowych waha się między 1.0-1.5, zwiększyliśmy również nieznacznie udział papierów korporacyjnych o wysokiej jakości kredytowej. Istotna część subfunduszu jest zaangażowana na rynku pieniężnym przy rentownościach przekraczających 9% p.a. Niezmiennie utrzymujemy kilkuprocentową pozycję w indeksie surowcowym, a ekspozycja na euro oraz dolara jest całkowicie zabezpieczona.

Piotr Miliński i Sebastian Buczek

Zarządzający subfunduszem QUERCUS Global Balanced

Inflacja CPI w Stanach Zjednoczonych – konsensus zakłada stopniowe dostosowanie, ale do celu Fedu jest daleko

Spready kredytowe zanotowały spore odreagowanie, zwłaszcza w segmencie high yield

Stopy zwrotu na rynku amerykańskim od początku roku – surowce energetyczne, długo nic, a potem Pepsi i Cola

Źródło: Bloomberg

Ekspozycja Subfunduszu na poszczególne segmenty aktywów

Miara ryzyka odzwierciedla urocznioną zmienność danego segmentu aktywów oraz jego wagę w portfelu.

Przykładowo portfel złożony w 100% z polskich obligacji 10Y ma zmienność 12%, a z WIG20 27,8%.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Balanced (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Kluczowych Informacjach dla Inwestorów, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.