Komentarz miesięczny QUERCUS Global Growth

W lipcu subfundusz QUERCUS Global Growth osiągnął stopę zwrotu na poziomie +3,91% wobec benchmarku na poziomie +3,66%. Zbliżający się powoli do końca sezon wyników za 2Q23 w Stanach Zjednoczonych po raz kolejny zaskoczył pozytywnie, co powinno wspierać notowania na rynkach akcji w perspektywie kolejnych miesięcy, tym bardziej, że dołek wynikowy powinniśmy mieć już za sobą.

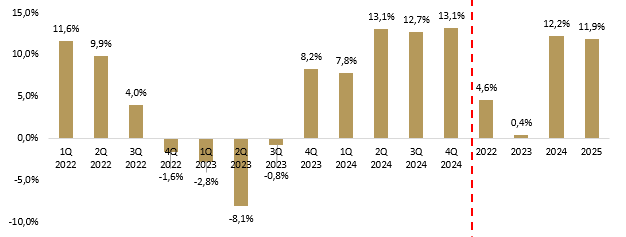

Powoli zbliżamy się do finiszu sezonu wyników kwartalnych w Stanach Zjednoczonych i wszystko na to wskazuje, że nie będzie to tak zły sezon wyników jak się spodziewano jeszcze przed jego startem. Na ten moment w ramach indeksu S&P500 zaraportowało 445 spółek (dane na 08.08.2023 r.), z czego w ok. 78% przypadkach spółki zaraportowały lepsze wyniki na poziomie zysku netto od konsensusów rynkowych. W tym wypadku odsetek spółek z lepszym wynikiem netto jest powyżej 5-letniej średniej wynoszącej 76,4%. W ujęciu sektorowym szczególnie pozytywne odchylenie od oczekiwań rynkowych można było zaobserwować m.in. w segmencie spółek technologicznych, gdzie aż w 92% przypadków spółki przebiły prognozy analityków. Może to stanowić zatem wsparcie dla kontynuowania dobrego zachowania tego sektora, które trwa od początku roku. Patrząc z kolei z szerszej perspektywy, konsensus prognoz analityków zakłada, że dołek wynikowy i zarazem największy spadek EPS dla indeksu S&P 500 (zysk przypadający na jedną akcję) powinien nastąpić właśnie w 2Q 2023 i wynieść -8,1% r/r. Kolejne kwartały powinny już zatem wskazywać na relatywną poprawę generowanych zysków, kończąc rok kwartałem z poprawą raportowanych zysków w tempie +8,2% r/r i jeszcze bardziej widoczną poprawą EPS w całym 2024 r. na poziomie +12,2% r/r. Według nas, poprawiające się wyniki finansowe spółek wraz z oczekiwanym rozpoczęciem cyklu obniżek stóp procentowych powinny wspierać wyceny na rynkach bazowych w kolejnych miesiącach.

Wykres. 1. Prognozowany wzrost EPS r/r dla S&P 500

Źródło: Yardeni Research, IBES; dane na 07.08.2023 r.

Faktem wartym odnotowania były dobre wyniki głównych motorów napędzających tegoroczną hossę na amerykańskiej giełdzie, czyli spółek FAAMG. Alphabet i Meta (d. Facebook) zaraportowały lepsze od oczekiwań wyniki finansowe, będące pochodną systematycznie poprawiającego się rynku reklamy i odbudowujących się budżetów marketingowych przedsiębiorstw po zeszłorocznym trendzie szerokiego ograniczania wydatków w oczekiwaniu na nadchodzące spowolnienie gospodarcze. Obydwie spółki systematycznie zwiększają wykorzystanie rozwiązań sztucznej inteligencji aby efektywniej dopasowywać treści reklamowe do swoich użytkowników, co ma przekładać się na stopniową poprawę generowanych marż operacyjnych. Świetne wyniki zaprezentował także Amazon, którego zysk operacyjny za miniony kwartał przebił oczekiwania analityków aż o 42%. Było to spowodowane m.in. przez: (1) wyższą dynamikę wzrostu przychodów z segmentu chmurowego (12,2% r/r vs oczekiwane 10,4% r/r), oraz (2) odbudowującą się marżę w regionie Ameryki Północnej, dzięki wprowadzonemu w zeszłym roku programowi oszczędności kosztowych (m.in. na poziomie kosztów transportu, magazynowania i kosztów pracowniczych). W przypadku Appla i Microsoftu wyniki były zgodne z oczekiwaniami rynkowymi ale inwestorom nie spodobały się raczej ostrożne outlooki Zarządów na kolejne miesiące, co w obydwu przypadkach spowodowało korektę kursów. Z większych spółek czekamy jeszcze tylko na wyniki Nvidii, która publikację raportu za poprzedni kwartał zaplanowała na 23 sierpnia. Zobaczymy czy i tym razem pozytywnie zaskoczy rynek dając sygnał szerokiemu rynkowi do powrotu do trendu wzrostowego.

Podsumowując, nie zmieniamy naszych tez na rok 2023 i zakładamy, że druga połowa roku powinna przynieść kontynuację pozytywnych tendencji z pierwszych siedmiu miesięcy roku. Zakładamy, że wsparciem dla kontynuowania wzrostów na rynkach akcyjnych będą odbudowujące się systematycznie wyniki finansowe spółek, zakończenie cyklu podwyżek stóp procentowych przez banki centralne, co powinno szczególnie pozytywnie przekładać się na segment spółek wzrostowych, oraz kolejne informację o wdrażanych produktach opartych o AI przez największe spółki technologiczne.

Daniel Łuszczyński, CFA i Piotr Miliński

Zarządzający Subfunduszem QUERCUS Global Growth

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Growth (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.