Komentarz miesięczny QUERCUS Global Balanced

Wynik subfunduszu QUERCUS Global Balanced za sierpień wyniósł -0,15%. Był to pierwszy spadkowy miesiąc dla amerykańskiego rynku akcji od lutego. Korektę odnotowały także obligacje skarbowe (zarówno polskie jak i amerykańskie), których korelacja z rynkiem akcji skokowo wzrosła. Podtrzymujemy pozytywne nastawienie względem rynku akcyjnego oraz awersję do ryzyka stopy procentowej. Wzrosty cen ropy trwające od czerwca, skrajny pesymizm inwestorów względem Chin i nominalna siła amerykańskiej gospodarki to mieszanka przemawiająca za tym podejściem.

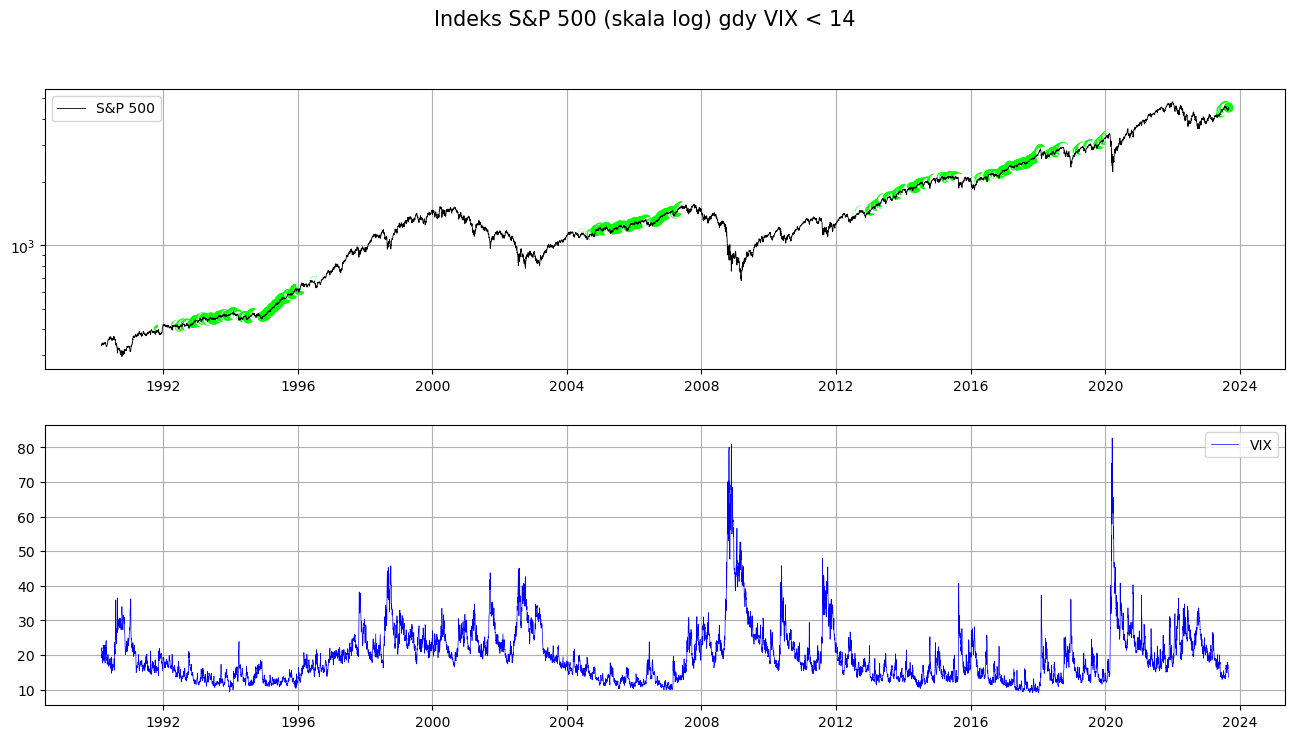

Zgodnie z naszymi oczekiwaniami zarysowanymi w poprzednim komentarzu, zasięg sierpniowej korekty na rynkach był ograniczony i nie zmienił naszego ostrożnie optymistycznego nastawienia. Znamienna była pierwsza sesja września, kiedy to pomimo istotnych wzrostów rentowności obligacji (spadków cen), rynek akcji nie odpowiedział paniką. Wręcz przeciwnie, indeks VIX, zwany indeksem strachu, zamknął sesję 1. września br. na poziomie najniższym od 2019 roku. Potwierdza to obserwację, że znajdujemy się w reżimie obniżonej zmienności i w końcówce roku możemy oczekiwać kontynuacji wspinaczki po ścianie strachu w kierunku nowych szczytów indeksów S&P 500 i NASDAQ.

Z naszych analiz wynika jednak, że tego optymizmu nie można przekładać na rynek obligacji skarbowych. Nominalna siła gospodarek, choć wspiera notowania akcji, może stanowić pretekst do dalszej przeceny na rynku długu. Uwagę zwracają szczególnie notowania ropy naftowej, która, po wiosennych cięciach wydobycia przez Arabię Saudyjską, od czerwca podrożała o blisko 30%. Jednocześnie lepsze odczyty danych o konsumpcji prywatnej, budownictwie, rynku pracy czy indeksu ISM PMI dla przetwórstwa oddalają oczekiwaną przez konsensus perspektywę rozpoczęcia cyklu obniżek stóp przez Fed.

Do prowzrostowej układanki, po wielomiesięcznym okresie zastoju, w naszej ocenie dołącza gospodarka chińska. Na polu danych, pierwszą tego oznaką są lepsze od oczekiwań odczyty indeksów PMI, szczególnie w obszarze nowych zamówień i zatrudnienia. Oprócz tego, uwagę zwracają posunięcia po stronie polityki gospodarczej. Uważamy, że inwestorzy czekający na tzw. „bazukę” fiskalną wzorem poprzednich lat prawdopodobnie nie doczekają tego momentu. Władze zdają sobie sprawę, że rynek nieruchomości wymaga zdelewarowania aby zachować stabilność finansową gospodarki. Dlatego polityka fiskalna jest ukierunkowana bardziej precyzyjnie na konkretne obszary wymagające wsparcia. Są to m.in. ulgi podatkowe, obniżka oprocentowania zaciągniętych kredytów hipotecznych (pierwszy taki ruch od 2008 roku) czy podwyżka świadczeń na dzieci. Taktyczną wisienkę na torcie stanowi nieprawdopodobny pesymizm inwestorów względem tego rynku. Wg agencji Bloomberg zagraniczni inwestorzy przez całe lato masowo wyprzedawali chińskie akcje, co doprowadziło mnożniki wyceny do poziomów tożsamych z głęboką, globalną recesją. Tymczasem wyniki tamtejszych spółek (Alibaba, BYD) z łatwością biją zaniżone oczekiwania rynku.

Jesteśmy pozytywnie nastawieni względem rynku akcji. Odbudowaliśmy część ekspozycji netto zmniejszonej z końcem lipca jednak przesuwając akcent w stronę sektora paliwowego. Ryzyko stopy procentowej subfunduszu jest w całości zabezpieczone krótkimi pozycjami w kontraktach terminowych na amerykańskie obligacje skarbowe. Nie posiada on także żadnej istotnej ekspozycji na kursy walut, nie planujemy też otwierania pozycji na poszczególne surowce.

Piotr Miliński i Konrad Konefał, CFA

Zarządzający subfunduszem QUERCUS Global Balanced

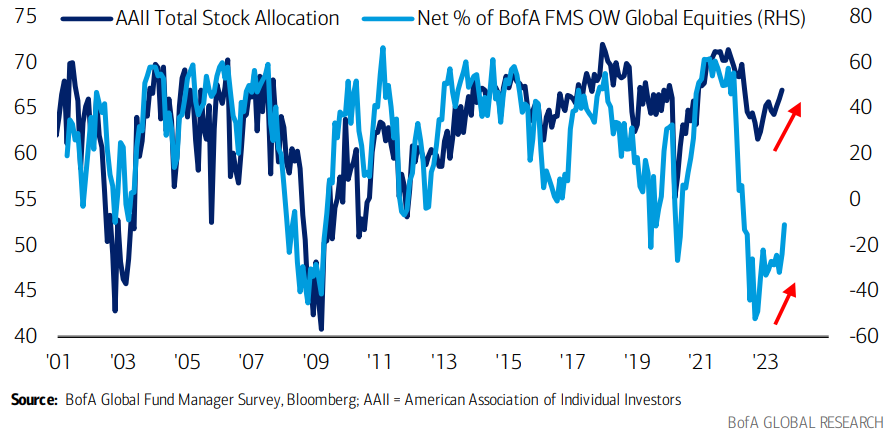

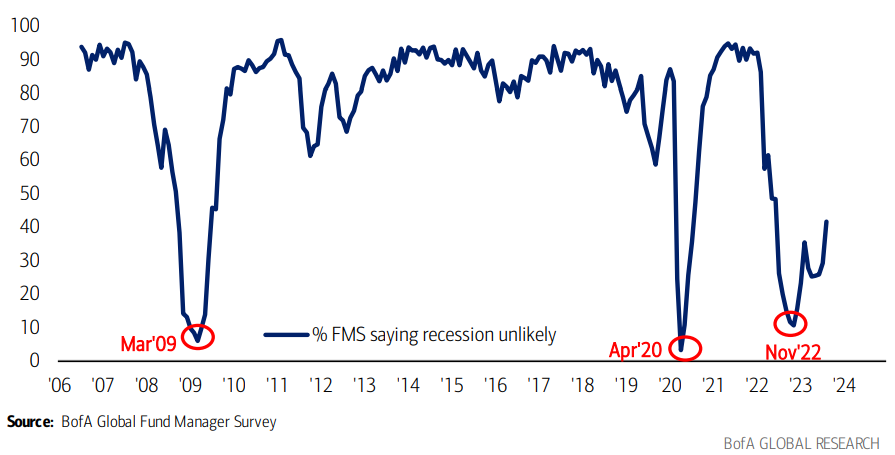

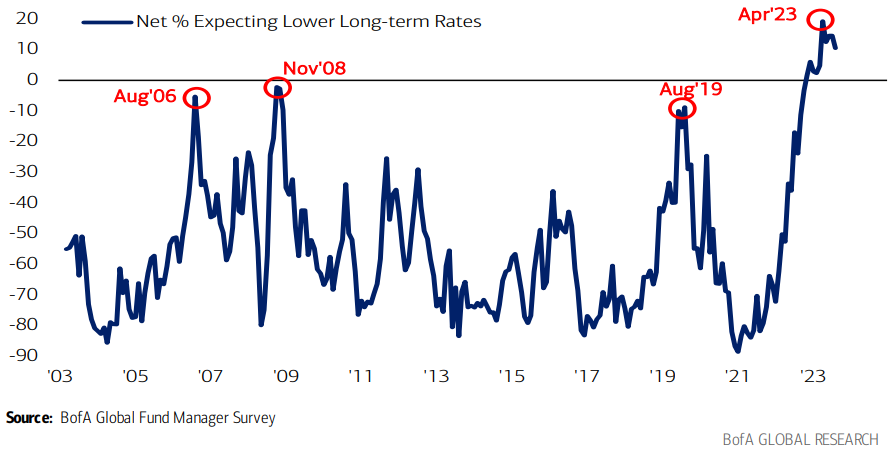

Wykres nr 1: sierpniowa ankieta Bank of America przeprowadzona wśród globalnych inwestorów instytucjonalnych – w konsensusie dominuje:

niedoważanie rynku akcji..

….prawdopodobieństwo recesji w horyzoncie 12m oceniane jako wysokie…

… oraz powszechne oczekiwanie na spadek rentowności długoterminowych obligacji:

Ekstremalnie jednostronny konsensus, zarysowany na powyższych wykresach, historycznie poprzedzał dynamikę rynkową przynoszącą skutki odwrotne do oczekiwań. Kontynuacja wzrostów na rynku akcji w połączeniu z utrzymaniem nominalnej ekspansji gospodarek i dalszą przeceną na rynku obligacji byłyby spójne z tą zależnością.

Wykres nr 2: reżimy obniżonej zmienności mają tendencję do utrzymywania się przez dłuższy czas i dostarczają atrakcyjne stopy zwrotu z rynku akcji przy ograniczonym zasięgu korekt:

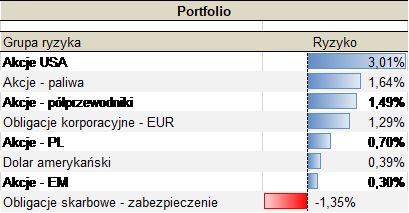

Ekspozycja subfunduszu na grupy ryzyka

Ryzyko pozycji to iloczyn zmienności mierzonej rocznym odchyleniem standardowym oraz wagi danej klasy aktywów w portfelu.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Balanced (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.