Komentarz miesięczny QUERCUS Global Growth

W lipcu subfundusz QUERCUS Global Growth osiągnął stopę zwrotu na poziomie -2,49% wobec benchmarku na poziomie +1,61%. Pomimo pierwszej dobrej połowy miesiąca, ostatnie dwa tygodnia lipca wymazały w całości wzrosty z ostatnich tygodni, co było spowodowane zmniejszaniem przez inwestorów ryzyka inwestycyjnego, wyprzedając głównie liderów tegorocznych wzrostów, m.in. spółki półprzewodnikowe i Big Techy.

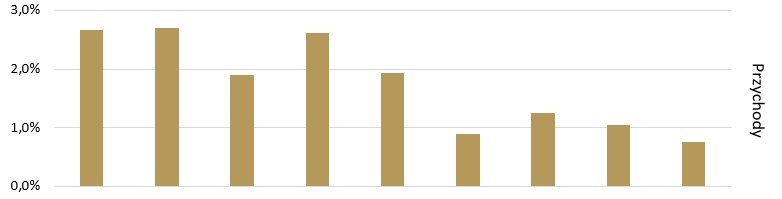

Głównego powodu spadków na rynkach kapitałowych w ostatnich tygodniach należy upatrywać w kilku zbiegających się w tym samym czasie czynnikach: zamykania transakcji carry trade, niższych niż w poprzednich kwartałach pozytywnych zaskoczeniach wynikowych w USA oraz słabszych danych z amerykańskiego rynku pracy. Zamykanie transakcji carry trade było pochodną zarówno nieoczekiwanej podwyżki stóp procentowych Banku Japonii, oczekiwaniami na obniżki stóp przez Fed oraz panującą dużą rynkową niepewnością. Żeby zamknąć taką transakcję, najpierw należy sprzedać aktywa, które się kupiło na kredyt i następnie zwrócić pożyczkę w jenach. Z racji, że jest to rodzaj transakcji z dźwignią finansową, to nagłe zamykanie pozycji przez inwestorów przełożyło się na istotne spadki na giełdach, działających w okresie wakacyjnym na zmniejszonej płynności. Jeżeli chodzi o drugi czynnik zwiększający w ostatnich dniach obawy o wystąpienie recesji w amerykańskiej gospodarce to był to odczyt stopy bezrobocia, która podskoczyła w lipcu do 4,3 proc., co jest poziomem najwyższym od 33 miesięcy. W scenariuszu "wymarzonym" wzrost bezrobocia, który jest ciągle na wczesnym etapie, będzie się odbywał w kontrolowanym tempie, a jednocześnie pozwoli definitywnie skończyć z problemem nadmiernej inflacji dzięki schłodzeniu popytu w gospodarce - takie są bez wątpienia intencje amerykańskiego banku centralnego. Oczywiście ryzyko polega na tym, że kiedy już w przeszłości stopa bezrobocia zaczynała tak wyraźnie "zakręcać" w górę, to z reguły ten wzrost w pewnym momencie gwałtownie przyspieszał i jednak wymykał się spod kontroli. Z drugiej strony kluczowe jest to na ile ostatni odczyt z amerykańskiego rynku pracy był pod wpływem zdarzeń jednorazowych (m.in. wystąpienie huraganu Beryl w lipcu) oraz zdarzeń o charakterze nieporównywalnym jak zwiększona podaż pracy wynikająca z większej imigracji pracowników. Na koniec, również wyniki finansowe amerykańskich spółek nie zachwyciły inwestorów, tak jak miało to miejsce w poprzednich kwartałach. Po zaraportowaniu wyników za 2Q24 przez 455 spółek wchodzących w skład indeksu S&P 500, średnie pozytywne zaskoczenie pomiędzy prognozami analityków, a raportowanymi przez spółki zyskami na akcję wyniosło ok. +3,9% w porównaniu do +7,6% w ostatnich czterech kwartałach. Jest to zatem najniższy wynik w ciągu ostatnich 6 kwartałów, co nie było wystarczającym argumentem dla kontynuacji odbicia głównych indeksów.

Wykres. 1. Zaskoczenia wynikowe na przychodach i zyskach na akcję dla indeksu S&P500

Źródło: Bloomberg, dane na 09.08.2024 r.

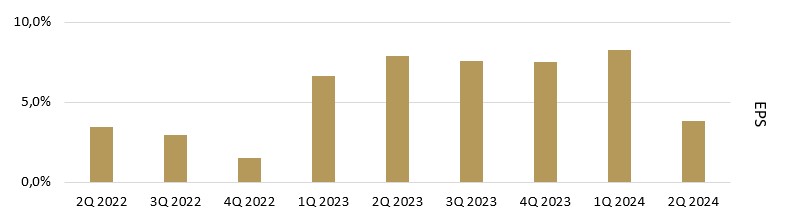

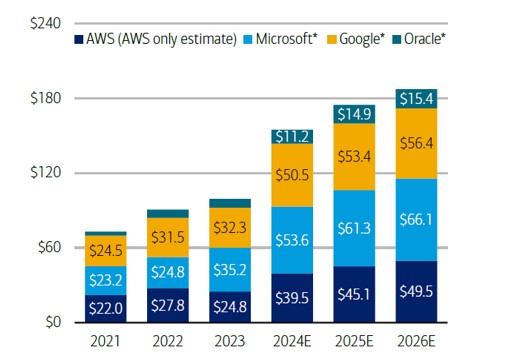

Aktualnie jesteśmy już na finiszu sezonu wyników kwartalnych w Stanach Zjednoczonych i pomimo niższych pozytywnych zaskoczeń raportowanymi wynikami niż można było oczekiwać, to warto zaznaczyć, że sezon wyników za 2Q24 jest najlepszym pod względem wzrostu EPSów dla indeksu S&P500 od pierwszego kwartału 2022 roku. Na ten moment w ramach indeksu S&P500 zaraportowało 455 spółek (dane na 09.08.2024 r.), z czego w ok. 78% przypadkach spółki zaraportowały lepsze wyniki na poziomie zysku netto od konsensusów rynkowych. Oznacza to zatem lekko lepszy rezultat od 5-letniej średniej, gdzie odsetek raportów z pozytywnymi zaskoczeniami wynosił 77,4%. To co istotniejsze dla powrotu rynków do wzrostów w kolejnych kwartałach to zdecydowanie konieczność poprawiania wyników przez spółki także w latach 2025-26. Na ten moment konsensus analityków zakłada wzrost EPS-ów we wskazanym okresie o odpowiednio 14,8% oraz 13,2%. Wsparciem dla podtrzymania wysokich dynamik wyników będzie zdecydowanie uniknięcie wejścia gospodarki amerykańskiej w recesję, czego ryzyko po ostatnich danych z rynku pracy lekko wzrosło.

Wykres. 2. Prognozowany wzrost EPS r/r dla S&P 500

Źródło: Yardeni Research, IBES; dane na 09.08.2024 r.

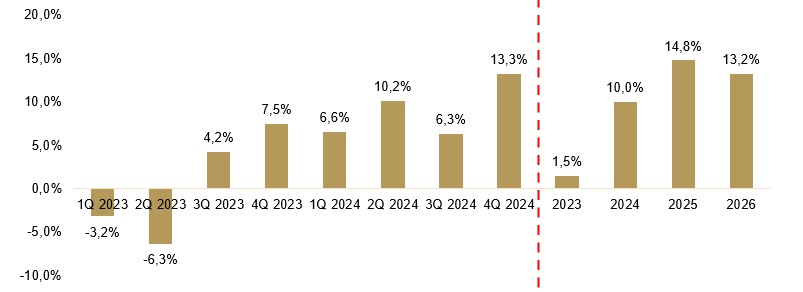

Jednym z ciekawszych wniosków płynących z raportów wynikowych największych spółek technologicznych, takich jak Microsoft, Alphabet, czy Meta, były informację o planowanym zwiększeniu nakładów inwestycyjnych m.in. na infrastrukturę pod centra danych i trenowanie modeli AI. Sam CEO Alphabet wskazał na większe ryzyko niedoinwestowania w infrastrukturę AI niż na przeinwestowania ze względu na potencjał jaki jest związany z rozwojem rynku sztucznej inteligencji. Bank of America prognozuje, że w ciągu 2 lat capex największych dostarczycieli centrów danych może sięgnąć nawet 190 mld USD, a wliczając w to jeszcze Mete, nakłady inwestycyjne mogą sięgnąć bliżej 240 mld USD. Głównym beneficjentem tak wysokich wydatków na infrastrukturę IT będzie zdecydowanie rynek półprzewodników, w tym m.in. takie spółki, jak Nvidia, Broadcom czy TSMC. Z racji, że rynek półprzewodników jest rynkiem cyklicznym, to naturalne jest, że po bardzo dobrym zachowaniu całego sektora w ostatnich kilku kwartałach rośnie ryzyko końca cyklu, co przekłada się na wyprzedaż akcji spółek półprzewodnikowych, jednak komentarze Big Techów mogą wskazywać na utrzymanie się podwyższonego popytu dłużej niż miało to miejsce w przeszłości.

Wykres. 3. Prognozowane nakłady inwestycyjne na rynku chmury (mld USD)

Źródło: Dane ze spółek, prognozy Bank of America

Podsumowując, w kolejnych tygodniach zakładamy utrzymanie się podwyższonej zmienności na rynkach akcji gdyż znajdujemy się w sezonowo gorszym okresie dla akcji, który przypada na miesiące sierpień-wrzesień, a główny wpływ na ich zachowanie powinny mieć dane makroekonomiczne m.in. te z amerykańskiego rynku pracy oraz dane o inflacji. Kluczowym wydarzeniem będzie z pewnością także publikacja wyników Nvidii, która przypada na 28 sierpnia i może mieć istotny wpływ na sentyment do całego sektora spółek technologicznych.

Daniel Łuszczyński, CFA

Zarządzający Subfunduszem QUERCUS Global Growth

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Growth (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.