Komentarz miesięczny QUERCUS Global Balanced

Wynik subfunduszu QUERCUS Global Balanced za wrzesień wyniósł +0,88%, a stopa zwrotu od początku roku to +12,66%. W nowy miesiąc subfundusz wchodzi z umiarkowanym poziomem ryzyka, dającym możliwość zwiększenia ekspozycji w przypadku podwyższonej zmienności w nadchodzących tygodniach.

Choć trzeci kwartał był ostatecznie udany dla notowań akcji i obligacji, to ścieżka prowadząca do tego rezultatu była dość wyboista. Inwestorzy musieli zmierzyć się z obawami o rozpoczęcie recesji w USA oraz dostosować się do nowej, jastrzębiej retoryki Banku Japonii, która położyła kres kilku popularnym pomysłom inwestycyjnym. Swojej formy z początku roku nie utrzymały też spółki technologiczne, które uzyskały jedną z najsłabszych kwartalnych stóp zwrotu spośród wszystkich sektorów rynku. Okres zwątpienia w trwałość i zyskowność trendu AI sprawił, że wiele spółek wymazało całość tegorocznych wzrostów – względnie wybronili się jedynie liderzy, chociaż kursy nVidii i niemal wszystkich przedstawicieli Magnificent 7 są znacznie poniżej czerwcowych szczytów.

Splot negatywnych informacji i nagłego pogorszenia sentymentu sprawił, że indeks VIX osiągnął w pewnym momencie najwyższy poziom od marca 2020. Szok ten okazał się jednak krótkotrwały. Jednoznacznie gołębi zwrot Fedu podczas Jackson Hole, zaskakująco duża obniżka na wrześniowym posiedzeniu (-50 pb.) oraz zapowiedziane przez chińskie władze wsparcie fiskalno-monetarne gospodarki doprowadziły do równie szybkiego uspokojenia nastrojów. W ostatecznym rozrachunku, indeks S&P500 zakończył kwartał najlepszym wynikiem YTD w tym stuleciu.

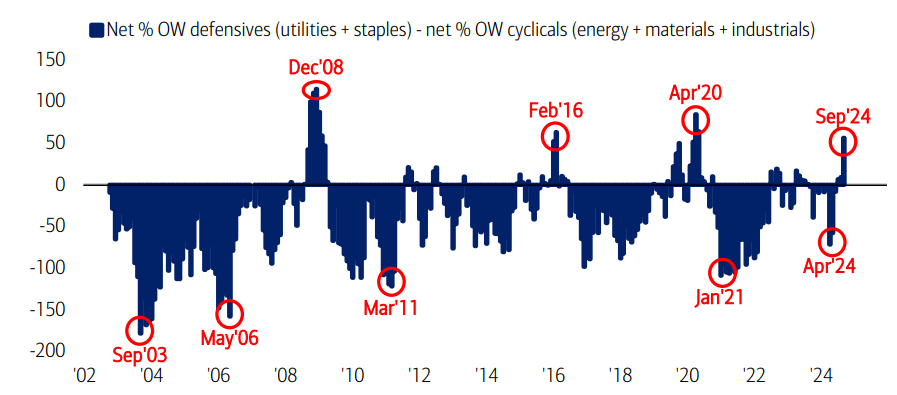

Mimo szybkiego odreagowania, inwestorzy nadal nastawiają się na spowolnienie gospodarcze oraz spadek stóp procentowych w USA. Według ankiety Bank of America przeprowadzanej wśród zarządzających na całym świecie, sektory defensywne są obecnie przeważane kosztem cyklicznych w stopniu największym od kwietnia 2020 (Wykres nr 1). Poziom przeważenia w spółkach użyteczności publicznej osiągnął największy poziom od grudnia ’08, a ich stopa zwrotu (ponad 30% YTD) przebija wszystkie pozostałe sektory. Z jednej strony to zasługa dezinflacji i gry na obniżki stóp, a z drugiej znakomitego zachowania operatorów elektrowni atomowych, postrzeganych jako niezbędnych w procesie rozwoju technologii AI. Po drugiej stronie barykady znajdują się sektory paliwowy i surowcowy, w których niedoważenie sięgnęło poziomów odpowiednio z grudnia ’20 i czerwca ’20.

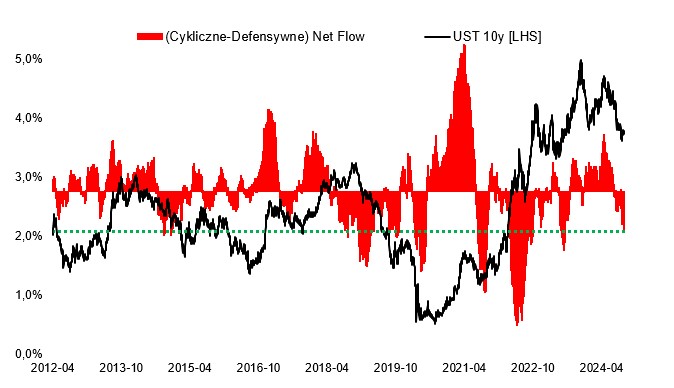

Gospodarczy pesymizm znajduje też odzwierciedlenie w napływach do ETF-ów cyklicznych, zwłaszcza na tle ich defensywnych odpowiedników (Wykres nr 2). Mimo że utrzymujemy pewną dawkę sceptycyzmu, to jednak nadal uznajemy scenariusz ‘miękkiego lądowania’ amerykańskiej gospodarki za bazowy. Rynek pracy wykazuje oznaki normalizacji a nie załamania, podczas gdy branże o największej wrażliwości na koniunkturę gospodarczą wciąż zwiększają zatrudnienie. Co więcej, Fed nadal dysponuje sporą elastycznością w reagowaniu na ewentualne pogorszenie stanu gospodarki, a prognozy zysków spółek indeksu S&P500 nie wykazują nawet oznak stagnacji.

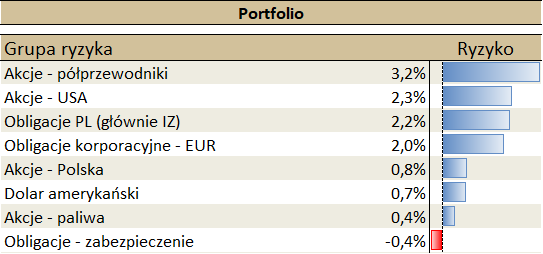

W naszej ocenie, na rynkach akcyjnych nadal obowiązuje trend wzrostowy, a ewentualne korekty planujemy wykorzystać do zwiększenia alokacji w instrumenty udziałowe. Ich obecny udział kształtuje się na poziomie ok. 26%, na który składają się przede wszystkim duże spółki amerykańskie i wybrani emitenci europejscy. Ryzyko stopy procentowej jest mocno ograniczone, a duration subfunduszu wynosi ok. 1 roku. Nie planujemy otwierania pozycji w poszczególnych surowcach. Z uwagą obserwujemy ostatnie tygodnie przed wyborami prezydenckimi w USA, jednak nie spodziewamy się, że w średnim terminie będą one miały decydujący wpływ na kierunek rynków.

Piotr Miliński i Konrad Konefał, CFA

Zarządzający subfunduszem QUERCUS Global Balanced

Wykres nr 1: globalni inwestorzy we wrześniu zmienili spozycjonowanie na najbardziej defensywne od rozpoczęcia pandemii covid-19:

Źródło: BofA Global Fund Manager Survey

Wykres nr 2: napływy środków do ETF-ów defensywnych kosztem cyklicznych osiągają trudne do utrzymania w dłuższym horyzoncie poziomy:

Źródło: opracowanie QUERCUS TFI

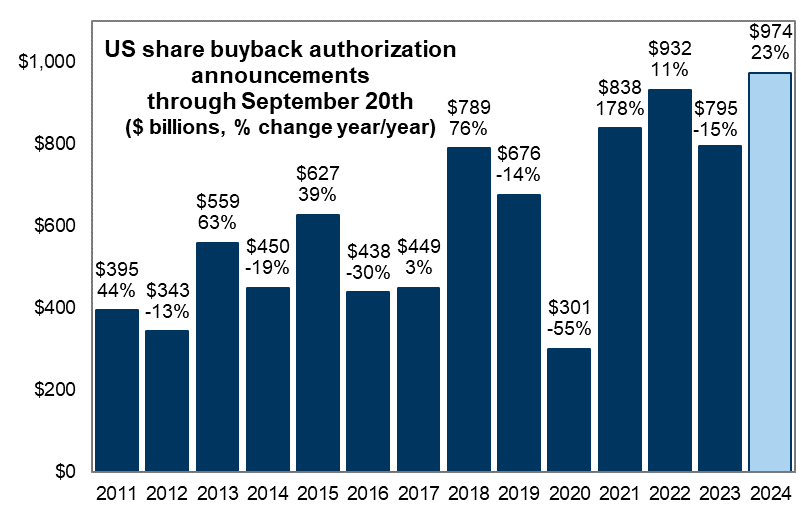

Wykres nr 3: 28 października kończy się okres zamknięty na skup akcji własnych w USA. Okres listopad-grudzień jest jednocześnie tradycyjnie najbardziej aktywnym okresem roku w tym zakresie. Będzie to stanowić istotne wsparcie dla rynku w końcówce roku:

Źródło: Goldman Sachs Global Investment Research

Ekspozycja subfunduszu na grupy ryzyka

Ryzyko pozycji to iloczyn zmienności mierzonej rocznym odchyleniem standardowym oraz wagi danej klasy aktywów w portfelu.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Balanced (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.