Komentarz miesięczny QUERCUS Dłużny Krótkoterminowy oraz QUERCUS Obligacji Skarbowych

QUERCUS Dłużny Krótkoterminowy

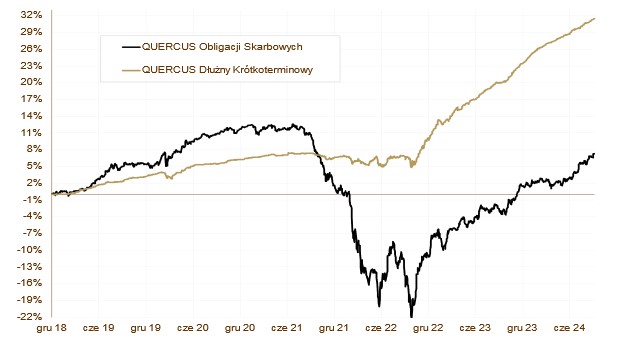

Subfundusz QUERCUS Dłużny Krótkoterminowy zyskał we wrześniu 0,61% i kontynuował swoją fenomenalną passę rozpoczętą jeszcze w 2022 roku. Ostatnie miesiące zawsze kończyły się zyskami. Od początku roku wynik wynosi już 6,44%. Nasza prognoza zysku powyżej 8% wydaje się niezagrożona. Rezultat osiągnięty przez nasz portfel jest jednym z najwyższych w swojej grupie porównawczej. Wrześniowy wynik ma związek głównie z poprawą sentymentu do obligacji korporacyjnych oraz indeksowanych inflacją.

Aktywa Subfunduszu cały czas rosną. QDK jest jednym z beneficjentów napływu środków do branży TFI. Tego typu produkt może być wykorzystywany jako alternatywa dla depozytów bankowych, bądź jako stabilna, płynna część zdywersyfikowanego portfela inwestycyjnego. Nadal główny składnik lokat stanowią zmiennokuponowe obligacje skarbowe. Udział obligacji indeksowanych inflacją wynosi kilkanaście procent. Dopełnieniem portfela są obligacje korporacyjne. Tu główny nacisk kładziemy na liderów w swoich branżach oraz podmioty z udziałem Skarbu Państwa w akcjonariacie. Fundusz ma zabezpieczone ryzyko walutowe, a ryzyko zmienności (duration) wynosi poniżej 1 roku.

QUERCUS Obligacji Skarbowych

Świetny wynik osiągnął także subfundusz QUERCUS Obligacji Skarbowych. We wrześniu zyskał aż 1,55% i ponownie był na podium wśród porównywalnych funduszy zgodnie z klasyfikacją portalu Analizy Online. Wynik od początku roku wynosi obecnie 5,66%. Subfundusz inwestuje tylko i wyłącznie w obligacje skarbowe i gwarantowane przez Skarb Państwa. Gros funduszu stanowią instrumenty długoterminowe, stąd wyniki za ostatnie okresy są znacznie powyżej benchmarku – Treasury BondSpot Poland. Jako uzupełnienie portfela występują zagraniczne obligacje skarbowe oraz instrumenty o mniejszym ryzyku, jak obligacje zmiennokuponowe i indeksowane inflacją.

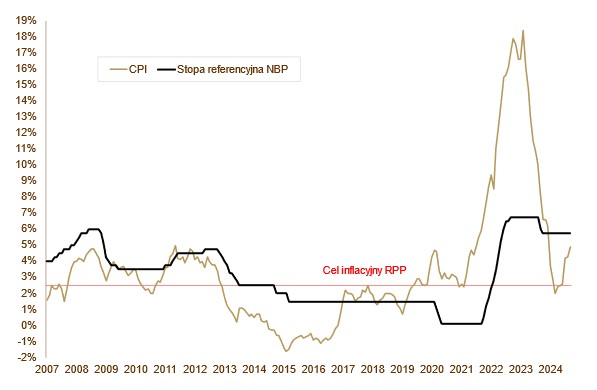

Właśnie ta ostatnia grupa przyniosła znaczną, pozytywną kontrybucję we wrześniu. Wartość obligacji indeksowanych zależy od bieżących odczytów inflacyjnych, a procesy cenowe ponownie przyspieszyły w związku z podwyżkami cen prądu i gazu. Najbliższe miesiące będą nadal charakteryzować się podwyższoną dynamiką inflacji, dlatego nie rezygnujemy z tej pozycji. Ryzyko portfela, mierzone wskaźnikiem duration, wyniosło na koniec miesiąca niecałe 6 lat.

WYKRES 1. QUERCUS Obligacji Skarbowych i QUERCUS Dłużny Krótkoterminowy.

Wydarzenia rynkowe

Wrzesień rozgrywał się pod dyktando banków centralnych. Europejski Bank Centralny zdecydował się na tzw. jastrzębią obniżkę. Z jednej strony obniżono stopę depozytową do poziomu 3,50%, ale z drugiej komunikat i konferencja po posiedzeniu utrzymane były w restrykcyjnym tonie. Nowe prognozy makroekonomiczne nie odbiegały istotnie od poprzednich. Prezes Ch. Lagarde podkreśliła podczas konferencji, że decyzje będą podejmowane z posiedzenia na posiedzenie i będą zależeć od napływających danych. Głównym celem pozostaje trwałe sprowadzenie inflacji do celu. To już druga obniżka stóp EBC (pierwsza miała miejsce w czerwcu). Inną strategię obrał amerykański FED, który z przytupem rozpoczął cykl luzowania. Stopy procentowe obniżono od razu o 50 punktów bazowych, pozostawiając sobie furtkę na podobne ruchy w przyszłości. Jako główne powody decyzji podano spadek inflacji i pogorszenie sytuacji na rynku pracy. Podczas konferencji, prezes J. Powell dołożył starań, aby wykazać determinację w realizacji podwójnego mandatu, stąd wydźwięk był raczej restrykcyjny. W skali całego miesiąca rentowności 10-letnich amerykańskich Treasuries spadły z 3,90% do 3,78%, a niemieckich Bundów z 2,30% do 2,12%. Pierwsza część miesiąca przyniosła umocnienie obligacji, głównie w oczekiwaniu na decyzje banków centralnych. Później, jak to zwykle bywa w myśl maksymy – kupuj plotki, sprzedawaj fakty – rynek zaczął się osłabiać. Presja na wzrost rentowności była efektem nadmiernych oczekiwań inwestorów wobec głębokości przyszłych cięć stóp procentowych. W polskiej polityce monetarnej nastąpił wyraźny gołębi zwrot. Prezes A. Glapiński na konferencji po październikowym posiedzeniu RPP wspomniał o potencjalnym rozpoczęciu cyklu obniżek stóp procentowych już w II kwartale 2025 r. Podobny ton można zaobserwować w wypowiedziach pozostałych członków Rady. Jeśli inflacja będzie stabilna, a projekcje pokażą jej spadek, to niewykluczone, że RPP zdecyduje się wznowić cykl luzowania na marcowym posiedzeniu. Rentowność polskich, 10-letnich obligacji skarbowych spadła z 5,42% do 5,24%, 5-letnich z 5,16% do 4,89%, a dwulatek z 4,80% do 4,70%.

WYKRES 2. Zmiany rentowności 10-letnich obligacji skarbowych.

Polska gospodarka

Dane makroekonomiczne zaprezentowane we wrześniu mają (po raz kolejny) negatywny wydźwięk. Słabsze od prognoz okazały się sprzedaż detaliczna, produkcja przemysłowa i zatrudnienie. Mocne spadki rok do roku widać także w budowlance. Stopa bezrobocia wynosi 5%. Inflacja CPI we wrześniu podskoczyła do 4,9%. Optymizmu nie widać w sektorze przedsiębiorstw. Wskaźnik kondycji branży pozostaje na poziomie niższym niż neutralny już od ponad 2 lat. Ministerstwo Finansów ma komfortową sytuację, ponieważ sfinansowało już 100% potrzeb pożyczkowych. RPP po raz kolejny nie zmieniła stóp procentowych i nadal wynoszą 5,75%.

Perspektywy

Od początku roku utrzymują się tendencje, które wywindowały zeszłoroczne wyniki na dwucyfrowy poziom. W tym roku o takie wyniki będzie trudniej, ale stopy zwrotu nadal powinny być okazałe i znacznie przekroczyć oprocentowanie lokat bankowych. QUERCUS Dłużny Krótkoterminowy czerpie i nadal będzie czerpał z wysokich stawek WIBOR oraz poprawy sentymentu do obligacji korporacyjnych. QUERCUS Obligacji Skarbowych jest jednym z beneficjentów hossy na rynku „skarbówek”, a zbliżające się obniżki stóp procentowych mogą jeszcze poprawić wyniki.

WYKRES 3. Inflacja CPI i stopa referencyjna NBP.

Mariusz Zaród

Zarządzający QUERCUS Obligacji Skarbowych oraz QUERCUS Dłużny Krótkoterminowy

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Dłużny Krótkoterminowy i QUERCUS Obligacji Skarbowych (dalej: „Subfundusze”) są subfunduszami QUERCUS Parasolowy SFIO i nie są subfunduszami rynku pieniężnego w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1131 z dnia 14 czerwca 2017 r. w sprawie funduszy rynku pieniężnego. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszach, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.