Kwiecień: Polska górą i na akcjach, i na obligacjach

Komentarz z 1.05.2025 r.

dr hab. Sebastian Buczek

Prezes Zarządu Quercus TFI S.A.

Ostatni miesiąc przyniósł kolejny nowy rekord wszechczasów na warszawskiej giełdzie – WIG przebił poziom 100.000 pkt. Na innych rynkach, a w szczególności na nowojorskiej giełdzie, sytuacja nadal nie była aż tak korzystna, szczególnie na początku kwietnia, kiedy prezydent D. Trump ogłosił zamiar wprowadzenia wysokich ceł. Stopy zwrotu głównych indeksów giełdowych wyniosły w br.: S&P500 -5,3%, Nasdaq -9,7%, DAX +13,0%, CAC +2,9%.

Wykres 1. S&P500 – ostatni rok

Źródło: stooq.pl

Polskie akcje cały czas zaskakiwały in plus. Wprawdzie początek miesiąca przyniósł (w ślad za rynkami globalnymi) istotną korektę, ale w kolejnych tygodniach naszych walorów zyskały na wartości mocniej niż można było zakładać w najbardziej pozytywnych scenariuszach (głównie dzięki napływowi kapitału zagranicznego). WIG zamknął kwiecień na poziomie 98,7 tys. pkt., aż +24,1% w 2025 r., bijąc w trakcie miesiąca historyczny rekord z marca. Z blue chips najlepiej zaprezentowały się: mBank (+50%), Orlen (+45%) i Pekao (+37%), a najgorzej Kruk (-4%) i LPP (+1%).

Wykres 2. WIG – ostatni rok

Źródło: stooq.pl

Szeroki rynek polskich spółek zachował się również powyżej oczekiwań. sWIG80 osiągnął 27,6 tys. pkt., +16,8% w br. Jeszcze lepiej zaprezentował się mWIG40, który wzrósł o 24,1%. Najjaśniejszymi gwiazdami GPW były m.in. spółki z sektora zbrojeniowego, jak Lubawa (+128%). Najbardziej straciły na wartości Selvita (-33%) czy Captor (-25%).

Wykres 3. sWIG80 – ostatni rok

Źródło: stooq.pl

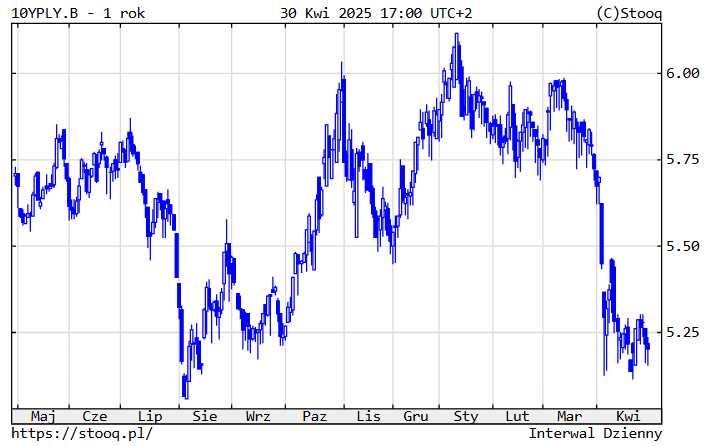

Na rynkach obligacji skarbowych był to udany miesiąc, szczególnie w Polsce. Rentowność amerykańskich instrumentów 10-letnich obniżyła się 4,16%, niemieckich do 2,44%, a polskich (w związku zapowiedzią obniżki stóp przez RPP) najbardziej istotnie do 5,20%, co spowodowało skokową poprawę wyników funduszy obligacji skarbowych, do nawet ponad 6% w br. Sytuacja na naszym rynku papierów dłużnych korporacyjnych nadal była bardzo dobra. Sprzyjał napływ środków do polskich funduszy dłużnych krótkoterminowych, które zanotowały bardzo dobre wyniki inwestycyjne, najlepsze na poziomie +2,4-2,7% w br.

Wykres 4. Rentowność 10-letnich polskich obligacji skarbowych – ostatni rok

Źródło: stooq.pl

W przypadku surowców mieliśmy do czynienia z wahaniami cen. Wartość złota zwyżkowała do nowego rekordu wszechczasów, kończąc miesiąc na poziomie 3.319 dolarów (aż +26%). Cena drugiego metalu szlachetnego – srebra – straciła na wartości do 32,5 USD za uncję (+11%). Ropa naftowa istotnie potaniała do 58 dolarów (aż -19%). Miedź wahała się w przedziale 4,1-4,9, kończąc miesiąc na poziomie 4,6 dolarów za funt (+14%).

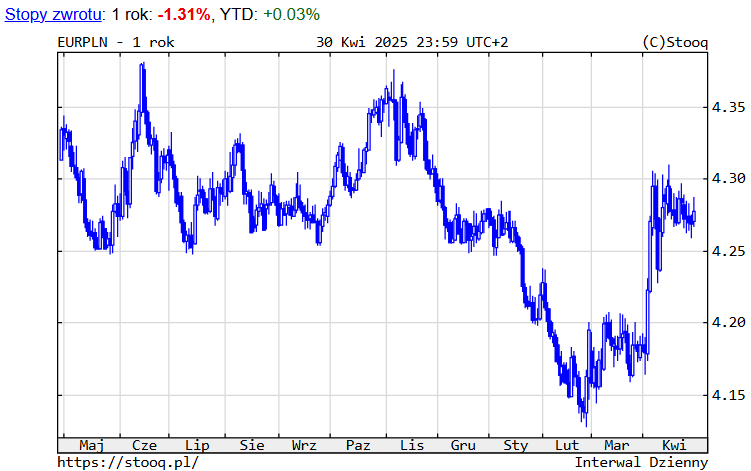

Kurs złotego istotnie zmieniał się w takt ruchów EURUSD. Notowania walut wynosiły ostatecznie: euro 4,28 zł (0%), dolar 3,78 zł (-9%) i frank 4,57 zł (0%).

Wykres 5. EURPLN – ostatni rok

Źródło: stooq.pl

Czego oczekiwać w dalszej części roku?

W największym skrócie: zakładamy nadal podwyższoną zmienność na rynkach, niższe stopy procentowe i koniec wojny w Ukrainie.

Według naszych założeń, w 2025 r. fundusze dłużne, zarówno krótkoterminowe, jak i szczególnie obligacji skarbowych, pokonają oprocentowanie depozytów. Nadal zachęcamy do uruchamiania środków znajdujących się na niskooprocentowanych kontach w bankach. Zarówno złotowych, jak i dolarowych czy eurowych.

Akcje w Stanach nieco znormalizowały swoje wyceny, ale nadal należy zachowywać czujność. Akcje w Polsce istotnie zwyżkowały w br. Opcją dla krajowych aktywów jest koniec wojny w Ukrainie, aczkolwiek działania prezydenta D. Trumpa cały czas wywołują niepokój. Metale szlachetne znajdują się w długoterminowym trendzie wzrostowym, przy czym osiągnęły poziomy zakładane w br. w pozytywnym scenariuszu. Z czynników ryzyka zwracamy uwagę na: geopolitykę, nieprzewidywalność prezydenta D. Trumpa, słabość finansów państw, ew. rozszerzenie spreadów kredytowych.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.