Dolar rośnie w siłę

Komentarz z 30.09.2014 r.

Sebastian Buczek

Prezes Zarządu Quercus TFI S.A.

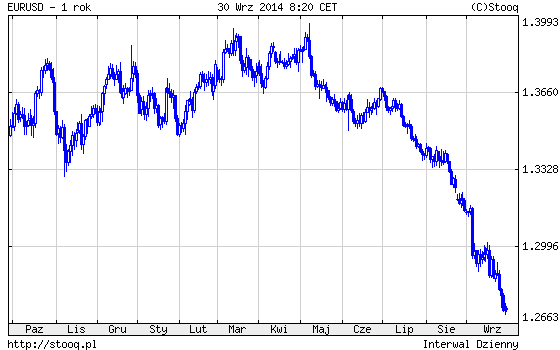

Najbardziej zauważalną zmianą na rynkach finansowych w ostatnich miesiącach jest umocnienie kursu amerykańskiego dolara. W ciągu niecałych 5 miesięcy dolar zyskał blisko 10% w relacji do euro. Dlaczego? Zaostrzenie polityki pieniężnej przez Fed, przy jednoczesnym luzowaniu przez inne banki centralne, na czele z ECB powoduje gigantyczną realokację kapitału w kierunku dolara. Kontynuacja tej tendencji może mieć szereg implikacji dla rynków finansowych.

Przede wszystkim mocny dolar oznacza słabość cen surowców wyrażonych w amerykańskiej walucie. Widać to po zachowaniu ropy czy miedzi. Wyższe oprocentowanie w Stanach jest również poważnym wyzwaniem dla rynków wschodzących, szczególnie tych najbardziej wrażliwych. Ale dla nas ważniejsze są implikacje, jakie mocny dolar może powodować dla rynków akcji.

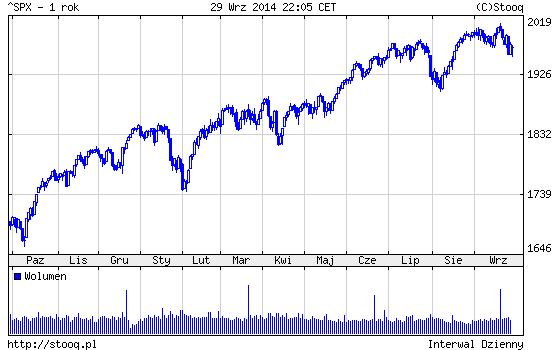

Po pierwsze amerykańskie akcje powinny raczej przestać drożeć. Dotyczy to w szczególności eksporterów. Przedsiębiorstwom za oceanem nie będzie sprzyjać również wzrost kosztu pieniądza. Dotyczy to spółek najbardziej zalewarowanych i mniejszych, mających trudniejszy dostęp do kapitału.

Ewentualne perturbacje amerykańskich akcji nie pozostaną niezauważone przez inwestorów działających w innych częściach globu. Szczególnie na rynkach wschodzących. Z drugiej jednak strony znaczące osłabienie euro powinno w dłuższym okresie zacząć sprzyjać słabej gospodarce unijnej, przykładowo niemieckim eksporterom.

A co dla polskich inwestorów oznacza silniejszy dolar? Pewnie podwyższoną nerwowość w spoglądaniu na to, co dzieje się w Nowym Jorku. Ponadto wyższe koszty dla wszystkich importerów dolarowych (a tych nie brakuje) i pewne korzyści dla (niestety nielicznej) grupy spółek, będących dolarowymi eksporterami. Pośrednio nasze przedsiębiorstwa mogą także skorzystać na ożywieniu w strefie euro. Ale to w dłuższym okresie.

Na szczęście nie tylko dolar i stopy procentowe za oceanem mają wpływ na nasz rynek. U nas, podobnie jak w strefie euro, polityka pieniężna będzie dalej luzowana. Oczekujemy przynajmniej 2 cięć stóp przez RPP, co powinno złagodzić wpływ spadku eksportu na Wschód. Obniżki stóp najbardziej powinny odczuć średnie i mniejsze przedsiębiorstwa, które zostały najbardziej poturbowane po częściowej nacjonalizacji OFE i agresji Rosji na Ukrainę (WIG250, mimo ostatniej poprawy, od początku roku stracił 12%).

Reasumując, zmiana polityki pieniężnej przez Fed powoduje istotną zmianę w relacjach podstawowych walut. To z kolei nie powinno pozostać bez wpływu na ceny surowców czy akcji. Amerykańskie akcje stają się coraz bardziej ryzykowną klasą aktywów. Zyskiwać natomiast mogą europejscy eksporterzy, na czym my pośrednio także powinniśmy skorzystać.

Autor jest także profesorem nadzwyczajnym w Szkole Głównej Handlowej w Warszawie.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.