Komentarz do wyników QUERCUS Multistrategy FIZ

W I kwartale 2022 r. Fundusz osiągnął stopę zwrotu -3,3%. Za ostatni rok stopa zwrotu wyniosła +3,9%, a za ostatnie 3 lata +49,1%.

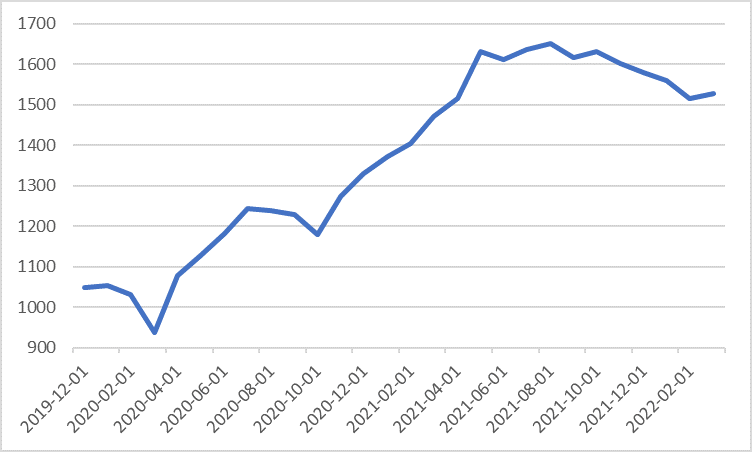

Wykres 1. Wzrost wartości certyfikatów QUERCUS Multistrategy FIZ w latach 2019-2022 r.

Źródło: Quercus TFI S.A.

Komentarz do wyników Funduszu znajduje się w dalszej części niniejszego materiału.

Podsumowanie sytuacji rynkowej

W marcu najważniejszym wydarzeniem (oprócz trwającej wojny na Ukrainie) było odreagowanie rynków akcji po wyprzedaży styczniowo-lutowej. Skala odbicia mogła usatysfakcjonować nawet rynkowych optymistów. Według stanu na koniec I kwartału, główne indeksy giełdowe zanotowały następujące stopy zwrotu: S&P500 -5,0%, Nasdaq -9,1%, DAX -9,3%.

Wykres 2. S&P500 – ostatni rok

Źródło: stooq.pl

Polskie akcje również zanotowały imponujące odbicie. Po marcu WIG zmniejszył stratę do 6,3%, co jest wynikiem przyzwoitym, biorąc pod uwagę bliskość konfliktu. Z blue chips najlepiej zachowywały się spółki surowcowe: JSW (+123%) i KGHM (+24%). Na drugim biegunie znalazły się spółki z sektora detalicznego: CCC -44% i LPP -33%.

Wykres 3. WIG – ostatni rok

Źródło: stooq.pl

Szeroki rynek polskich spółek zachował się nadspodziewanie dobrze, sWIG80 spadł w br. zaledwie o 1,7%. Najbardziej na wartości zyskały: Lubawa (+162%), Ursus (+110%) czy Bogdanka (+77%). Straciły za to: Mabion (-51%), TEN (-44%) czy Kernel (-42%).

Wykres 4. sWIG80 – ostatni rok

Źródło: stooq.pl

Ceny polskich obligacji skarbowych o stałym oprocentowaniu nadal wyraźnie osłabiały się. W przypadku instrumentów 10-letnich rentowność wzrosła do 5,19%. Z kolei rentowność amerykańskich 10-latek wzrosła do 2,34%, a niemieckich do 0,55%. Głównym powodem były bardzo wysokie odczyty inflacyjne i oczekiwania na normalizację polityki pieniężnej przez banki centralne. Koniunktura na polskim rynku papierów dłużnych korporacyjnych nadal była dobra.

Wykres 5. Rentowność 10-letnich polskich obligacji skarbowych – ostatni rok

W przypadku surowców mieliśmy do czynienia ze sporymi wahaniami cen. Oczy wszystkich inwestorów nadal zwrócone były w kierunku ropy naftowej. Podrożała ona w pewnym momencie aż do 130 dolarów za baryłkę, kończąc marzec na poziomie 100 dolarów (+33% w br.). Złoto podrożało do 1.950 dolarów za uncję (+7%). Cena drugiego metalu szlachetnego – srebra – zwyżkowała w podobnej skali do 25,1 USD za uncję (+8%). Miedź podrożała do 4,75 dolarów za funt (+6%).

Notowania złotego mocno wahały się, najpierw gwałtownie słabnąc, później istotnie zyskując na wartości. Kursy walut wynosiły: euro 4,65 zł, dolar 4,20 zł i frank 4,55 zł.

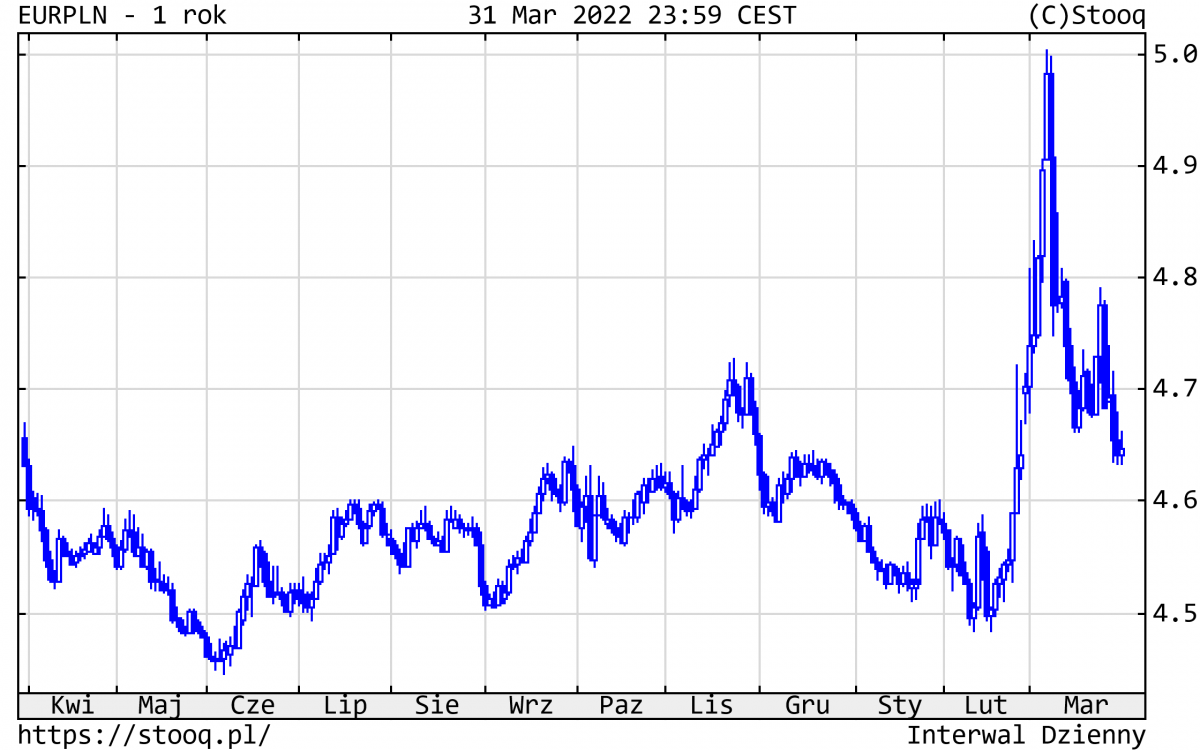

Wykres 6. EURPLN – ostatni rok

Źródło: stooq.pl

Komentarz do wyników QUERCUS Multistrategy FIZ

Spadek wartości certyfikatów o 3,3% w I kwartale spowodowany był głównie stratą na części akcyjnej. Polskie akcje, poza spółkami surowcowymi, w większości przypadków zanotowały spadki. WIG stracił 6,3%.

Pozycje zabezpieczające kontrybuowały do wyników Funduszu pozytywnie. Dodatni wpływ miały zabezpieczenia na Nasdaq (spadek futures o 8,9%) i na WIG20 (spadek o 5,9%).

Część dłużna Funduszu pracowała bardzo dobrze. Największymi pozycjami wśród obligacji są: MCI i Lokum.

Część surowcowa miała pozytywny wpływ na wynik Funduszu ze względu na wzrost kursu złota o 7% i srebra o 8%. Jedną z najlepszych inwestycji były akcje spółki wydobywającej złoto – Barrick Gold (+30%).

Na koniec okresu struktura aktywów Funduszu przedstawiała się następująco:

• akcje 55% (minus zwiększone pozycje zabezpieczające łącznie 38%, które stanowiły kontrakty futures na WIG20, Nasdaq, DAX i S&P500),

• gotówka, instrumenty dłużne, depozyty i certyfikaty inwestycyjne 45%,

• ekspozycja na złoto 11% i srebro 2%.

Struktura walutowa z kolei wyglądała następująco:

• złoty 95%,

• inne 5%.

Perspektywy

Reasumując, marzec okazał się dla inwestorów lepszym miesiącem od oczekiwań (poza obligacjami). Nasza teza, iż WIG osiągnął lokalny dołek 24 lutego na poziomie 55 tys. punktów, okazała się trafna. Pozostajemy jednak ostrożni co do oceny perspektyw kolejnych trzech kwartałów. Oczekujemy drugiej fazy rosyjskiej agresji na Ukrainie. Banki centralne nadal będą normalizować politykę pieniężną. Z pozytywów wyróżnilibyśmy przede wszystkim dobre wyniki finansowe spółek i racjonalne poziomy cen akcji i obligacji.

Sebastian Buczek

Zarządzający Funduszem i Prezes Zarządu Quercus TFI S.A.

Niniejszy materiał ma charakter wyłącznie edukacyjno-informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty, ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno-podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej. Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.