Emisje akcji 2 banków wyssały popyt z GPW

Komentarz z 23.05.2016 r.

Sebastian Buczek

Prezes Zarządu Quercus TFI S.A.

Z serii: Co nas dziwi?

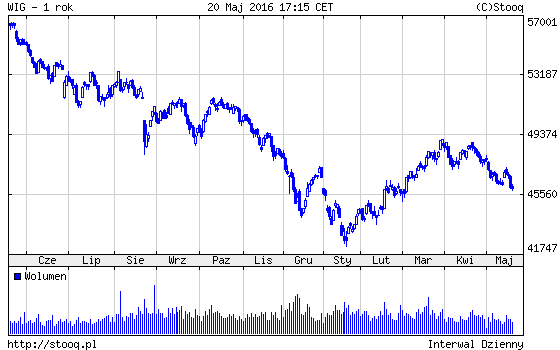

Nasz ryneczek znowu osłabł w ostatnich dniach. WIG znalazł się na poziomie z II połowy lutego, jest 1,5% pod kreską licząc od początku roku.

Jednym z czynników, który wpłynął na osłabienie notowań na GPW, są dwie spore oferty banków. Kilka tygodni temu odbyło się IPO Moneta Money Bank w Czechach o wartości 2,8mld zł. Za kilka dni rusza z kolei SPO Alior Banku o wartości 2,2mld zł. W sumie inwestorzy lokujący w naszym regionie musieli / muszą wyłożyć na te dwie oferty aż 5mld zł, co przy dość chybotliwej sytuacji na globalnym rynku jest kwotą niebagatelną.

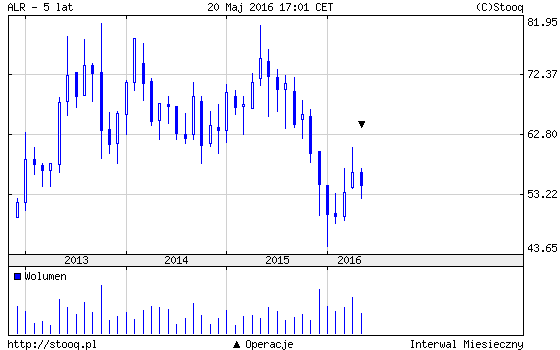

Moneta Money Bank udanie zadebiutował w Pradze. Jak będzie z Aliorem? Powodzenie emisji jest zapewnione, ponieważ cena w IPO jest ustalona na niskim poziomie 38,90 zł (kapitalizacja banku przed ofertą przy tej cenie wynosi raptem 2,8mld zł). Jednak akcjonariusze Aliora raczej dotychczas nie mieli najlepszej passy, co widać na poniższym wykresie. Częściowo słabość notowań w ostatnim roku tłumaczyć można „genialnym” pomysłem naszych polityków, aby opodatkować sektor bankowy.

W ofercie Aliora udział weźmie Grupa PZU. Ma to z kolei związek z innym „genialnym” planem politycznym – repolonizacji naszych banków. Na razie inwestorzy z repolonizacji mogą być średnio zadowoleni. Grupa PZU słono zapłaciła za I pakiet akcji Aliora, musi zachować sporo środków na dokapitalizowanie banku i w związku z tym wypłaci zaledwie 2,08 zł / akcję dywidendy z zysku 2015 r., najmniej od lat. Repolonizacja sektora bankowego będzie nas sporo kosztować.

Reasumując, jednym z czynników, który wpłynął w ostatnim czasie na słabość notowań na GPW były / są 2 oferty: Moneta Money Bank i Aliora o łącznej wartości aż 5mld zł.

Autor jest założycielem i Prezesem Zarządu Quercus TFI S.A. Jest także profesorem nadzwyczajnym w Szkole Głównej Handlowej w Warszawie.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.