Wartość jednostki uczestnictwa subfunduszu QUERCUS Global Growth wzrosła w październiku o 4,0%, zachowując się nieznacznie gorzej od benchmarku funduszu, który w minionym miesiącu wzrósł o 6,0%. Ponadto, w tym samym okresie notowania głównych indeksów giełdowych zanotowały następujące stopy zwrotu: S&P500 8,0%, Nasdaq 3,9% oraz DAX 9,4%.

W październiku mieliśmy do czynienia z poprawą sentymentu na światowych giełdach. Głównym powodem były oczekiwania rynkowe co do możliwości spowolnienia tempa podwyżek stóp procentowych przez FED oraz istotne spadki cen gazu i energii w Europie, co miałoby wpłynąć na obniżenie inflacji w perspektywie kolejnych miesięcy.

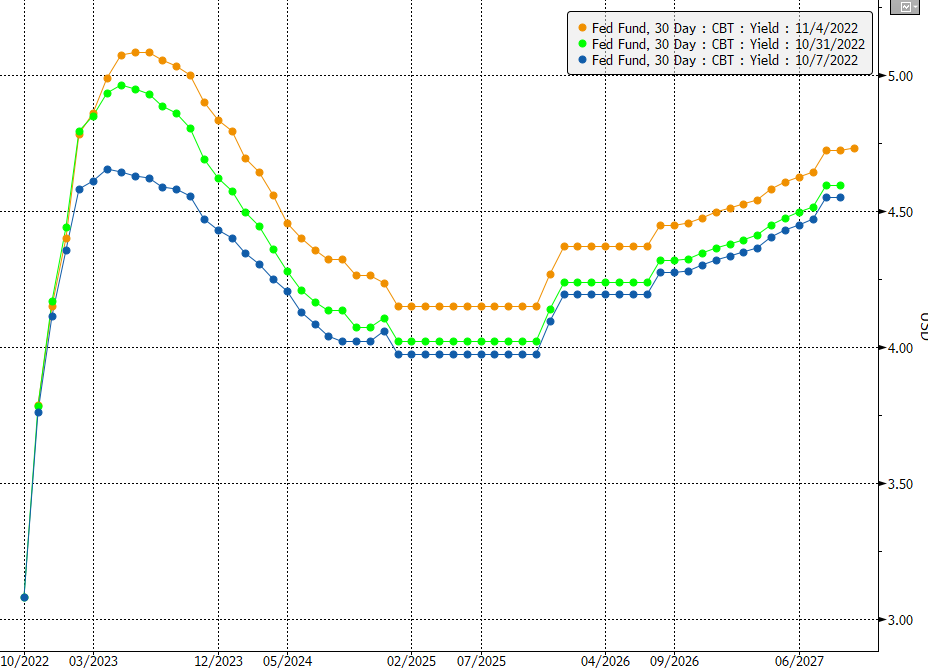

Na środowym posiedzeniu amerykański bank centralny dokonał czwartej z rzędu podwyżki stóp o 75 pb, co oznaczało podniesienie głównej stopy FED do przedziału 3,75-4,00%. Oznaczało to najwyższy poziom głównej stopy procentowej od stycznia 2008 r. Pomimo, że podwyżka ta była oczekiwana przez rynek, to późniejsze wypowiedzi szefa FED wpłynęły negatywnie na sentyment rynkowy. Powell stwierdził bowiem, że ostateczny poziom stóp procentowych będzie prawdopodobnie wyższy niż wcześniej się spodziewano. Spowodowało to po raz kolejny przesunięcie się oczekiwań rynkowych w kierunku wyższego poziomu stopy końcowej całego cyklu podwyżek stóp w USA do poziomu ok. 5,00-5,25% (vs. 4,50-4,75% przed miesiącem) oraz dłuższego utrzymywania stóp procentowych na podwyższonym poziomie. Na ten moment rynek wycenia, że pierwsze większe obniżki stóp procentowych w USA nastąpią dopiero w okolicach czwartego kwartału 2023 roku. Po raz kolejny w tym roku negatywne zaskoczenie co do poziomu stóp procentowych odbiło się szczególnie negatywnie na aktywa „ryzykowne”, jakimi są m.in. spółki growth.

Wykres. 1. Zmiana oczekiwań rynkowych wobec przyszłego poziomu stóp procentowych w USA (pomarańczowa linia - stan obecny, zielona – stan sprzed tygodnia, niebieska – stan sprzed miesiąca)

Źródło: Bloomberg

Jesteśmy obecnie na półmetku sezonu wyników kwartalnych w Stanach Zjednoczonych i wszystko wskazuje na to, że może to być sezon z najmniejszą liczbą pozytywnych zaskoczeń od 1Q 2020, czyli miesiąca, w którym rozpoczęła się pandemia wirusa COVID-19. Do tej pory zaraportowało 423 spółek (dane na 03.11.2022) wchodzących w skład indeksu S&P 500, z czego tylko w ok. 69% przypadkach opublikowane wyniki przebiły oczekiwania rynkowe, przy średniej z ostatnich 3 lat na poziomie 78%. W gronie spółek, które zawiodły oczekiwania inwestorów można wymienić największe spółki technologiczne, takie jak: Microsoft, Amazon, Meta Platforms (d. Facebook) i Google. Jedynie Apple sprostał oczekiwaniom inwestorów notując zadowalające wyniki za poprzedni kwartał.

Przeglądając sprawozdania finansowe oraz komentarze Zarządów można wyciągnąć kilka powtarzających się wniosków. Po pierwsze, widać oznaki spowalniającego rynku reklamy na co w swoich raportach zwracały uwagę Facebook i Google. Obydwie spółki w minionym kwartale odczuły spadek przychodów z reklam, co w dużej mierze uzasadniały ograniczaniem budżetów marketingowych przez przedsiębiorstwa w obawie przed spowalniającą światową gospodarką oraz ryzykiem głębszej recesji w przyszłym roku. W przypadku Google, wzrost przychodów w 3Q spowolnił do +6% r/r w porównaniu do +41% r/r w analogicznym okresie przed rokiem. Poza okresem pandemii w pierwszej połowie 2020 r., jest to zatem najniższa dynamika wzrostu przychodów od 2013 r.

Po drugie, przedsiębiorstwa ograniczają także wydatki na oprogramowanie i chmurę publiczną, czego pochodną był wolniejszy wzrost przychodów w segmencie platform chmurowych w Microsoft (Azure) i Amazon (AWS). Wyłączając wpływ wahań kursów walutowych, dynamika wzrostu przychodów Azure w relacji rok do roku spowolniła o 4% do +42% r/r, podczas gdy w AWS spadek był głębszy i sięgnął 5% do +28% r/r. Również i w tym przypadku Zarządy spółek wskazywały obawy przedsiębiorstw przed nadchodzącym spowolnieniem gospodarczym, szczególnie widoczne wśród firmy europejskich, które znacznie mocniej odczuwają efekty wysokiej inflacji, m.in. ze względu na wysokie ceny energii i ograniczanie wydatków przez konsumentów.

I na koniec trzeba także wspomnieć o rosnącej bazie kosztowej, która ma wpływ na spadek marż spółek. W swoich komentarzach do raportów finansowych spółki wskazywały na negatywny wpływ wysokich cen energii (szczególnie odczuwalne w centrach danych) oraz konieczności podnoszenia wynagrodzeń ze względu na wysoką inflację. Ponadto, z racji, że spółki FAAMG prowadzą swoją działalność globalnie, to negatywny wpływ na wyniki ma obecnie także istotne umocnienie się dolara amerykańskiego co było uzasadnieniem słabszych raportowanych przychodów praktycznie w każdej spółce.

Trwający obecnie sezon wyników wskazuje w końcu na przełożenie się słabnącej realnej gospodarki na wyniki przedsiębiorstw, co od początku roku było dyskontowane przez indeksy giełdowe. W kolejnych 2-3 kwartałach wyniki finansowe spółek mogą być w dalszym ciągu pod presją wysokiej inflacji, rosnących stóp procentowych oraz ograniczania wydatków przez konsumentów i przedsiębiorstwa. Paradoksalnie jest to dobra informacja, bo oznacza, że jesteśmy coraz bliżej końca bessy, gdyż tak jak rynki finansowe dyskontowały ze znacznym wyprzedzeniem pogorszenie się wyników finansowych spółek, tak i z istotnym wyprzedzeniem powinniśmy zobaczyć dyskontowanie poprawy tychże wyników, co powinno nastąpić w przyszłym roku.

W całym bieżącym roku widać jednak zdecydowanie słabsze zachowanie spółek wzrostowych w relacji do szerokiego rynku, co z jednej strony można uzasadniać dużo większą wrażliwością tej klasy aktywów na podwyżki stóp procentowych, a z drugiej strony można uzasadniać wysokimi dynamikami wzrostu wyników w ostatnich dwóch latach. Powoduje to oczywiście presję na wyceny tych spółek, ale również stwarza wiele okazji inwestycyjnych, zwłaszcza wśród dużych rozwiniętych jakościowych spółek growth. Dla nas kluczową grupą przedsiębiorstw, na które zwracam obecnie uwagę, są przede wszystkim spółki będące często liderami w swoich branżach, charakteryzujące się stale rosnącymi zyskami operacyjnymi oraz wypracowujące dodatnie przepływy pieniężne. Ponadto, przyglądamy się sektorom, które rozwijają się w długim terminie niezależnie od panującej w danym roku koniunktury gospodarczej. W dalszym ciągu unikamy spółek z bardzo wysokimi mnożnikami wyceny, które najczęściej rosną dynamicznie na przychodach ale nie generują jeszcze zysków operacyjnych ani dodatnich przepływów operacyjnych.

Podsumowując, pomimo pozytywnego października nadal pozostajemy ostrożni co do perspektyw rynkowych na najbliższe miesiące, aczkolwiek dostrzegamy, że coraz więcej negatywnych danych jest już zawartych w cenach akcji. Główną niewiadomą jest możliwa recesja w przyszłym roku, która mogłaby pogłębić spadki wyników przedsiębiorstw. Z pozytywów należy stwierdzić coraz mocniejsze przecenienie się wskaźników wyceny wielu spółek, co powoduje, że na rynku pojawia się coraz więcej okazji inwestycyjnych, co będzie mieć kluczowe znaczenie w roku 2023.

Daniel Łuszczyński, CFA i Piotr Miliński

Zarządzający Subfunduszem QUERCUS Global Growth

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Growth (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Kluczowych Informacjach dla Inwestorów, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.