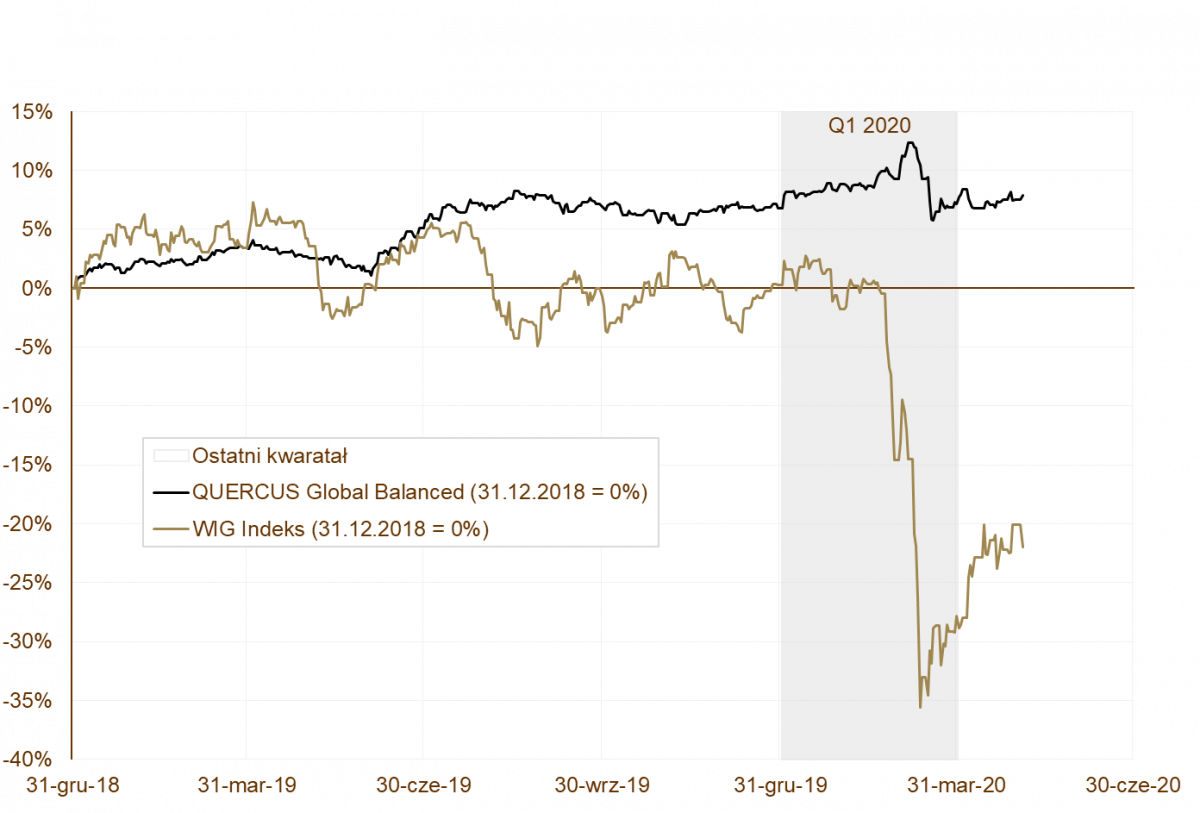

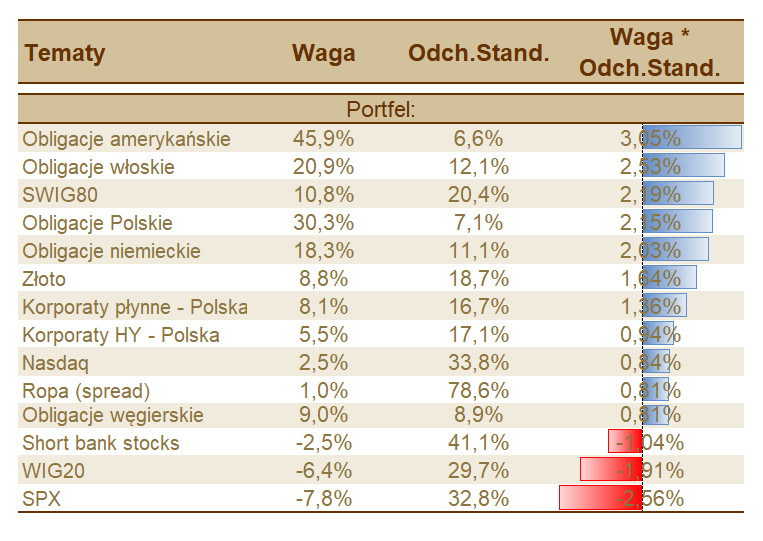

Subfundusz QUERCUS Global Balanced zanotował w kwietniu wynik +0,37%, podczas gdy stopa zwrotu od początku roku wyniosła 0,67%. Oba wyniki uznajemy za satysfakcjonujące – naturalnie, wykorzystanie kwietniowego odbicia po tym, jak udało nam się uniknąć spadku w marcu byłoby wymarzonym scenariuszem (ale to łatwo powiedzieć tylko po fakcie). Woleliśmy jednak poczekać na moment, gdy zobaczymy naprawdę dobry stosunek zysku do ponoszonego ryzyka. Potencjalnych okazji w najbliższych kwartałach nie zabraknie, a płynny charakter funduszu daje nam możliwość wyboru najciekawszych opcji inwestycyjnych (wykresy W1 i W2 pokazują historię zmiany wyceny funduszu oraz aktualne ryzyko portfela funduszu w podziale na „tematy” inwestycyjne).

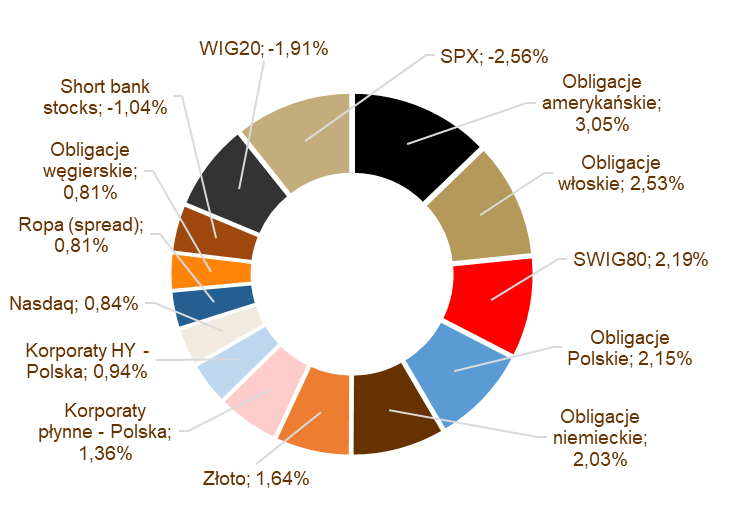

Przyglądając się światowym aktywom można odnieść wrażenie, że rynki finansowe znalazły się w oku cyklonu. Na zewnątrz, w realnej gospodarce, trwa jeden z najbardziej gwałtownych szoków we współczesnej historii. Bezrobocie w niewiarygodnie krótkim czasie poszybowało na wysokie, dwucyfrowe poziomy (patrz wykres W3), a zwolnienia dotknęły szczególnie średnio i słabiej zarabiających pracowników. Załamanie w przemyśle, wstrzymanie wydatków przez konsumentów i ograniczenia w poruszaniu sprawiły, że sentyment gospodarczy jest skrajnie pesymistyczny, a niektóre wskaźniki PMI osiągnęły poziomy jednocyfrowe. Jednocześnie, źródło kryzysu nie zostało dotychczas zażegnane – i jak dotąd nie mamy klarownej wizji permanentnego rozwiązania problemu wirusa.

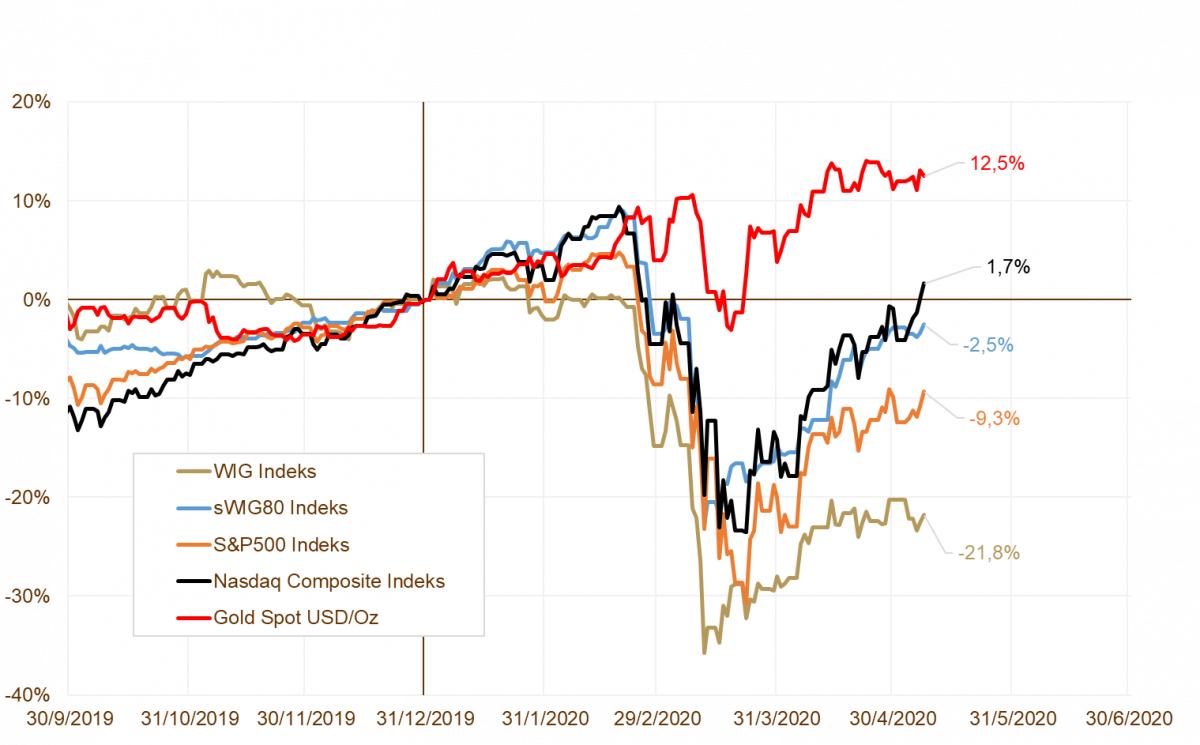

Tymczasem akcje amerykańskie praktycznie wymazały marcowe spadki i powoli zaczynają notować pozytywne stopy zwrotu za 2020 rok (patrz wykres W4). Zagraniczne obligacje korporacyjne (zarówno high yield jak i investment grade) są nieco bardziej ostrożne, ale również one odrobiły znaczną część strat. Nawet ropa naftowa, po kwietniowej aberracji związanej z brakiem powierzchni magazynowej, zaczęła wykazywać oznaki stabilizacji.

Czy w takich warunkach zachowanie ryzykownych aktywów jest zaskakujące? Z jednej strony nie - rządy i banki centralne uruchomiły bezprecedensowe, skoordynowane akcje stymulacyjne, które pomogą gospodarkom przetrwać pierwszą, płynnościową fazę kryzysu. Wiele firm uniknie dzięki temu szybkiego bankructwa i wytrzyma do momentu odmrożenia gospodarki.

WYKRES 1. Zmiana wyceny subfunduszu QGB na tle indeksu WIG (od 31.12.2018 do 30.04.2020).

Nie ma jednak gwarancji, że po szumnym odmrożeniu gospodarek szybko wrócimy do starych nawyków konsumenckich. Powrót do normalności w branży turystycznej, lotniczej czy gastronomicznej potrwa długo, motoryzacja i producenci dóbr luksusowych również muszą liczyć się z dłuższą słabością. Powstaje zatem pytanie, czy po szoku płynnościowym nie przyjdzie czas na kryzys wypłacalności, który wymusi weryfikację modeli biznesowych i wyrzuci część przedsiębiorstw z rynku. W związku z tym, pilnie przyglądamy się danym z gospodarek, które łagodzą obostrzenia. Przykładowo, zachowanie chińskich konsumentów zaczyna się stabilizować i powoli zmierzać do normalności. Gdyby podobne trendy wystąpiły w krajach zachodnich, byłby to dla nas sygnał, że gospodarka może nieco szybciej wrócić na ścieżkę wzrostu.

Jesteśmy przekonani, że w horyzoncie przekraczającym rok ryzykowne aktywa pozwolą osiągnąć dobre stopy zwrotu. Po drodze mogą się jednak wydarzyć większe, spektakularne korekty. Proces powrotu do normalności nie będzie łatwy i natychmiastowy, a 20-procentowe bezrobocie nie zniknie z dnia na dzień (praktycznie w każdym cyklu stopa bezrobocia rośnie szybko, ale potem spada powoli). Tego typu wyprzedaże będziemy wykorzystywać do akumulacji akcji i innych, ryzykownych klas aktywów. Podobnie postąpimy w przypadku, gdyby dane makroekonomiczne wskazywały na normalizację nastrojów konsumenckich, szybką poprawę na rynku pracy i skuteczne przystosowanie społeczeństw do życia z wirusem. Na ten moment pozostajemy jednak ostrożni i utrzymujemy relatywnie defensywne nastawienie.

Dominującą pozycją funduszu pozostają obligacje rynków bazowych: Stanów Zjednoczonych i Niemiec. W dłuższym terminie liczymy na powrót gospodarek na ścieżkę wzrostu (oraz inflacji) i do tego czasu zdecydowanie zredukujemy naszą pozycję obligacyjną. W bezpośredniej przyszłości spodziewamy się jednak dalszych interwencji ze strony banków centralnych, bardzo realna jest również przejściowa deflacja. Oba czynniki powinny działać wspierająco na część dłużną portfela.

Udział długu korporacyjnego będzie w najbliższych okresach malał – niespełna połowa portfela korporacyjnego zapada w przeciągu najbliższego miesiąca, a do nowych zakupów podchodzimy z rezerwą. Utrzymujemy pozycję w obligacjach polskich i węgierskich, które korzystały w ostatnim czasie z programów luzowania ilościowego wprowadzonych przez NBP i NBH. Posiadamy również dług Włoch, który jest ciekawym (aczkolwiek nieco bardziej ryzykownym) elementem rozgrywki między Europejskim Bankiem Centralnym, organami UE i państwami członkowskimi. Pozycja w akcjach zagranicznych jest zabezpieczona kontraktami terminowymi, a łączny udział akcji netto jest minimalnie ujemny.

Pozostajemy również negatywnie nastawieni do sektora bankowego, zarówno w Europie, jak i w Stanach Zjednoczonych. Dłuższe obowiązywanie reżimu ujemnych stóp procentowych ma bardzo negatywny wpływ na rentowność sektora, co mogliśmy zaobserwować na przestrzeni ostatnich lat w Strefie Euro. Wraz z dużymi interwencjami banków centralnych (również NBP), instytucje finansowe mogą znaleźć się pod jeszcze większą presją, co przełoży się na ich relatywną słabość w stosunku do reszty rynku.

WYKRES 2. Ryzyko portfela QGB według poszczególnych „tematów” inwestycyjnych (na 30.04.2020).

WYKRES 3. Różne miary stopy bezrobocia dla gospodarki USA od 1962 roku.

WYKRES 4. Zmiana wybranych indeksów akcji od początku 2020 roku do 8 maja 2020.

Jarosław Jamka, Piotr Miliński

Zarządzający QUERCUS Global Balanced

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.