QUERCUS Obligacji Skarbowych

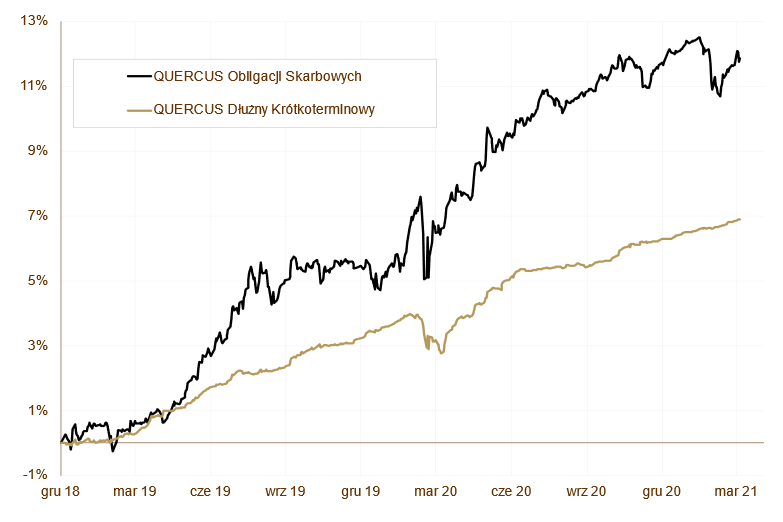

Marzec przyniósł częściowe odreagowanie lutowych spadków na rynku obligacji skarbowych. Nie wszystkie fundusze poradziły sobie jednak z podwyższoną zmiennością. Najlepszym produktem wśród długoterminowych funduszy obligacji skarbowych został QUERCUS Obligacji Skarbowych. W ostatnim miesiącu zyskał 0,87%. Indeks TBSP, do którego porównuje się większość funduszy dłużnych zanotował niewielką stratę -0,02%. Na koniec marca, QOS był jedynym funduszem w swojej grupie porównawczej z dodatnim wynikiem od początku roku. Licząc ostatnie dwanaście miesięcy, inwestycja w subfundusz QUERCUS Obligacji Skarbowych przyniosła zysk 4,81%.

Podwyższoną zmienność, która występuje od początku roku, można było zauważyć również w marcu. Tę zmienność wykorzystaliśmy – w ramach aktywnego zarządzania – i to było kluczem do sukcesu. Kilkukrotne nabycia i sprzedaże długoterminowych instrumentów odpowiadają za lwią część dobrego wyniku. Warto wspomnieć też o pozytywnej kontrybucji ze strony obligacji indeksowanych inflacją. To jest nasz konik na najbliższe kwartały. Na koniec miesiąca, duration portfela wynosiło ok. 5,9 roku, z uwzględnieniem krótkiej pozycji w kontraktach na niemieckie i amerykańskie obligacje.

QUERCUS Dłużny Krótkoterminowy

Kolejny bardzo dobry miesiąc zaliczył subfundusz QUERCUS Dłużny Krótkoterminowy. W marcu zyskał 0,28%, a 12-miesięczna stopa zwrotu wynosi aż 3,75%. Za tak dobry wynik odpowiadają głównie obligacje skarbowe: zmiennokuponowe oraz indeksowane inflacją. Wpływ instrumentów korporacyjnych był w ostatnim miesiącu pomijalny.

Subfundusz QUERCUS Dłużny Krótkoterminowy nadal pozostaje jednym z beneficjentów niskich stóp procentowych i spadku oprocentowania lokat bankowych. Nabycia do funduszu dalej postępują, ale ich skala jest mniejsza niż na początku roku. Struktura części korporacyjnej nie zmieniła się znacząco, dalej dominują liderzy w swoich branżach oraz spółki finansowe. Wśród obligacji skarbowych największy udział posiada IZ0823, czyli obligacja indeksowana inflacją.

WYKRES 1. QUERCUS Obligacji Skarbowych i QUERCUS Dłużny Krótkoterminowy.

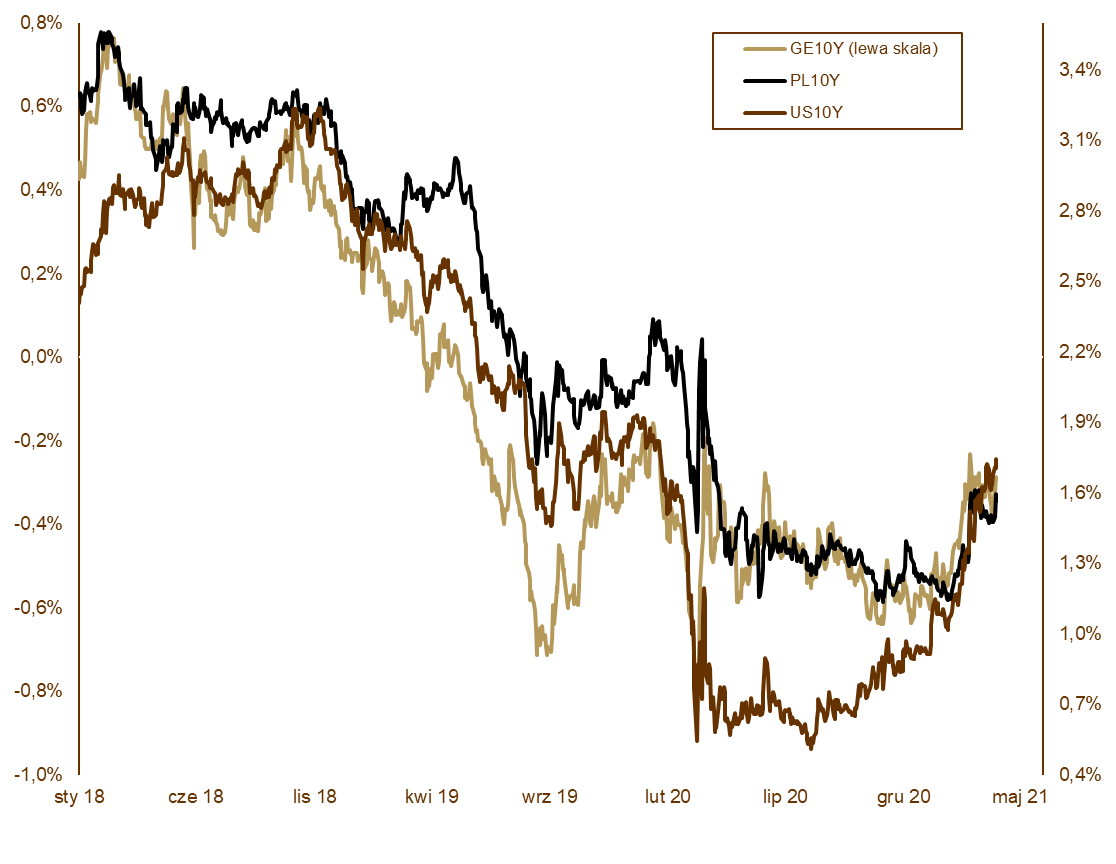

Wydarzenia rynkowe

Świat stopniowo radzi sobie z pandemią. Kraje, w których zaszczepiono znaczną część populacji (m.in. Izrael, Wielka Brytania) charakteryzują się bardzo płaską krzywą zachorowań. To daje nadzieję, że już wkrótce gospodarki zostaną otwarte, a życie wróci do „normalności”. Przynajmniej w krajach wysoko rozwiniętych i do nich aspirujących. Wydarzenia w marcu zostały zdominowane przez decyzje banków centralnych. Zgodnie z oczekiwaniami analityków amerykański FED pozostawił stopy procentowe bez zmian (przedział 0-0,25%). Nie zmieniły się także oczekiwania na najbliższe kwartały. FED deklaruje, że stopy pozostaną na obecnym poziomie do czasu osiągnięcia pełnego zatrudnienia, wzrostu inflacji w okolice 2% i perspektyw jej stabilizacji umiarkowanie powyżej tego poziomu. Nie dokonano również zmian w programie skupu aktywów. Bank centralny będzie skupował co miesiąc obligacje skarbowe o wartości 80 mld dolarów i obligacje zabezpieczone kredytami hipotecznymi za 40 mld dolarów. Rozwarstwienie w danych makroekonomicznych pomiędzy USA (lepiej), a Europą Zachodnią (relatywnie słabiej) jest nadal widoczne. Będzie się ono utrzymywało dopóki kraje Unii Europejskiej nie zniosą restrykcji społeczno-gospodarczych i nie zaszczepią większego odsetka populacji. Taki miks danych spowodował znaczne umocnienie dolara względem wspólnej waluty. W samym marcu kurs EURUSD spadł o prawie 3%. Bardzo słabo zachowywały się amerykańskie obligacje, które antycypują mocny wzrost gospodarczy połączony z podwyższoną inflacją oraz podwyżki stóp procentowych w przyszłości. Rentowność 10-letniech amerykańskich Treasuries wzrosła z 1,41% do 1,74%. Niemieckie Bundy były w marcu znacznie stabilniejsze. Najważniejszym wydarzeniem na lokalnym rynku dłużnym była zapowiedź NBP, że w najbliższych miesiącach zwiększy elastyczność i częstotliwość przetargów odkupu obligacji. Większą elastyczność mogliśmy zaobserwować już na marcowym przetargu. Rozmiar aukcji był znacznie większy niż we wcześniejszych miesiącach, a ceny odkupu zaakceptowane przez NBP były powyżej rynku wtórnego. W kwietniu odbędą się dwie aukcje odkupu, więc warunek o większej częstotliwości też zostanie spełniony. Polskie obligacje skarbowe, m.in. dzięki zapowiedzi NBP, zachowywały się znaczne lepiej niż ich amerykańskie odpowiedniki. Rentowność 10-letnich obligacji skarbowych spadła w marcu z 1,59% do 1,56%, 5-letnich wzrosła z 0,85% do 0,89%, a dwulatek spadła z 0,10% do 0,04%.

WYKRES 2. Zmiany rentowności 10-letnich obligacji skarbowych.

Polska gospodarka

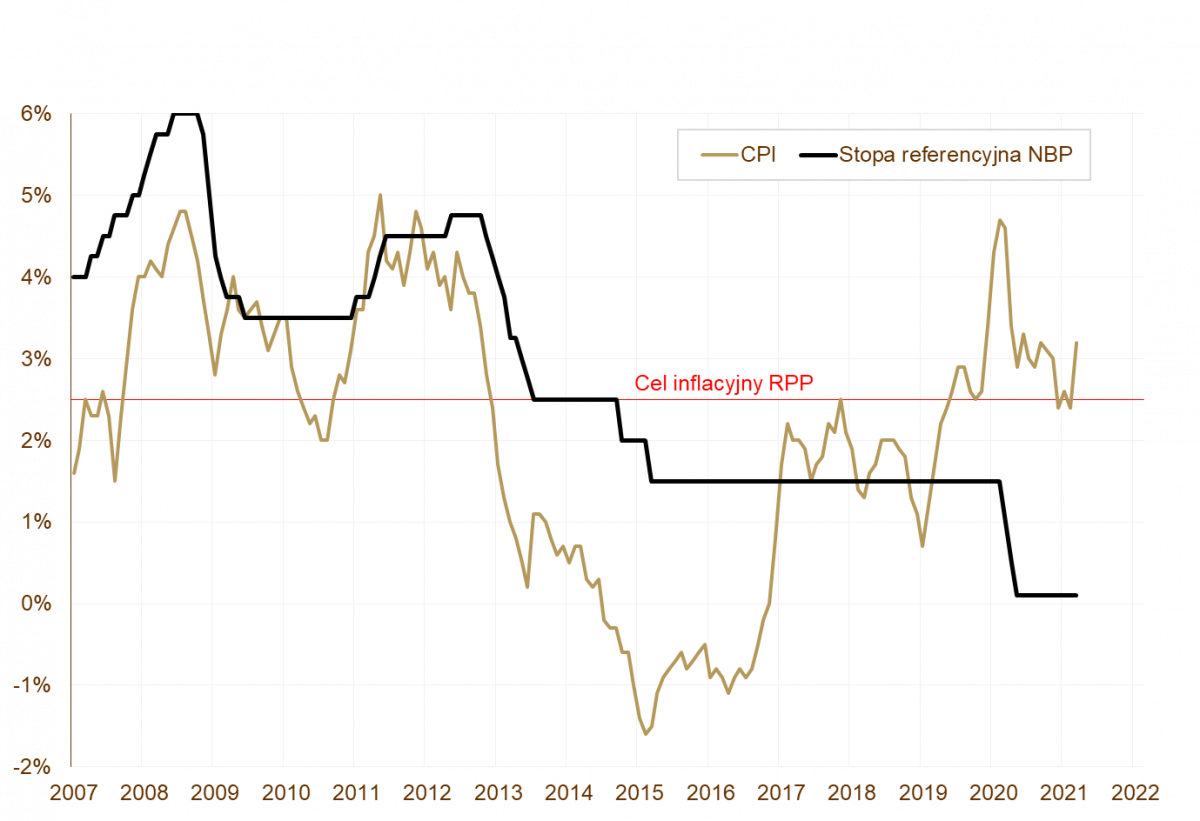

Dane makroekonomiczne zaprezentowane w marcu wskazują, że w pierwszym kwartale gospodarka nadal była pod znacznym wpływem pandemii. Wynagrodzenia (wzrost o 4,5% rok do roku), produkcja przemysłowa (wzrost o 2,7%), sprzedaż detaliczna (spadek o 3,1%) i produkcja budowlana (spadek o 16,9%) były gorsze niż oczekiwania ekonomistów. PKB w pierwszych trzech miesiącach 2021 roku nadal pozostanie na ujemnym terytorium. Dopiero zwiększenie ilości szczepień od drugiego kwartału oraz niska, ubiegłoroczna baza pozwoli na większe odreagowanie. RPP nie zmieniła stóp procentowych i nadal pozostaje bardzo gołębio nastawiona. Inflacja CPI za marzec, zgodnie ze wstępnym odczytem, podskoczyła do 3,2% w skali roku. To zasługa cen paliw oraz składników bazowych (m.in. cen usług).

Perspektywy

Zmienność, z którą mieliśmy do czynienia na rynku długu w pierwszym kwartale, stopniowo wygasa. Inwestorzy wydają się być mniej nerwowi. Duża w tym zasługa NBP, który zapowiedział interwencje w celu utrzymania niskich rentowności. W najbliższych miesiącach rynek długu powinien zachowywać się pozytywnie. Wpływać na to będzie bardzo dobra sytuacja płynnościowa Ministerstwa Finansów oraz wysokie zaspokojenie (ponad 60%) potrzeb pożyczkowych, skutkujące mniejszą podażą obligacji na rynku pierwotnym.

WYKRES 3. Inflacja CPI oraz stopa referencyjna NBP.

Mariusz Zaród

Zarządzający QUERCUS Obligacji Skarbowych oraz QUERCUS Dłużny Krótkoterminowy

Niniejszy materiał ma charakter wyłącznie edukacyjno-informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty, ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno-podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej. Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.