QUERCUS Obligacji Skarbowych

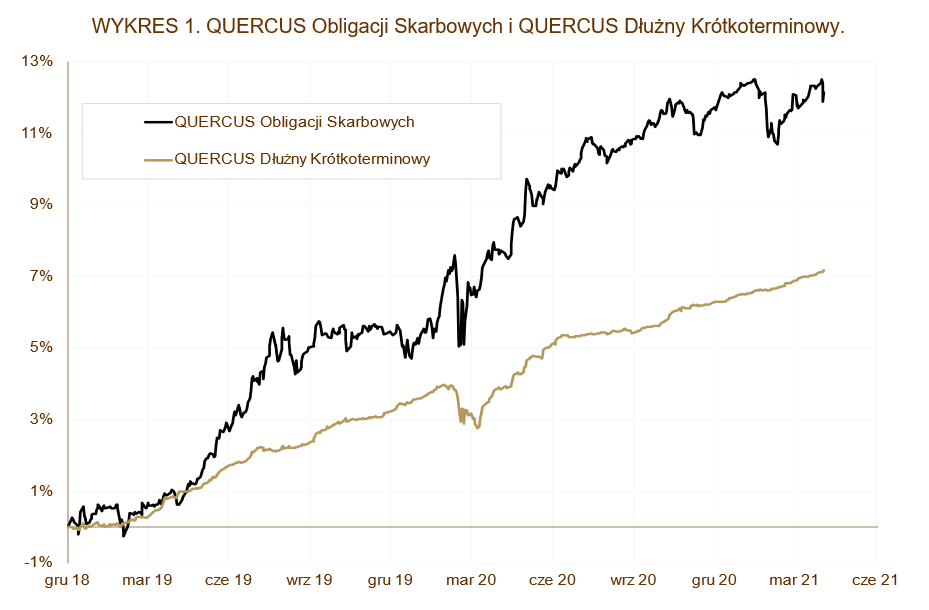

Obligacje skarbowe w kwietniu dopasowały się do tegorocznych tendencji. Na rynkach nadal panowała podwyższona zmienność, co skrzętnie wykorzystaliśmy w zarządzaniu. Subfundusz QUERCUS Obligacji Skarbowych zyskał 0,27% i był jednym z najlepszych produktów dłużnych w tym czasie. Indeks TBSP, do którego porównuje się większość funduszy dłużnych, zachowywał się znacznie gorzej i zanotował stratę -0,23%. Na koniec kwietnia, QOS był jedynym funduszem w swojej grupie porównawczej z dodatnim wynikiem od początku roku. Licząc ostatnie dwanaście miesięcy, inwestycja w subfundusz QUERCUS Obligacji Skarbowych przyniosła zysk 4,10%.

Nasza strategia obligacyjna, aby być ostrożnym, unikać długoterminowych obligacji i zwiększać zaangażowanie tylko po mocnej wyprzedaży, sprawdziła się również w kwietniu. Dodatni wynik zawdzięczamy aktywnemu zarządzaniu. Kilkukrotnie kupiliśmy polskie długoterminowe obligacje, następnie je sprzedając z zyskiem, m.in. na aukcjach odkupu obligacji organizowanych przez NBP. Kolejny miesiąc bardzo dobrze zachowywały się obligacje indeksowane inflacją. To jest nasz konik na najbliższe kwartały. Na koniec miesiąca, duration portfela wynosiło ok. 5,3 roku.

QUERCUS Dłużny Krótkoterminowy

Kolejny bardzo udany miesiąc ma za sobą subfundusz QUERCUS Dłużny Krótkoterminowy. W kwietniu zyskał 0,25%, a 12-miesięczna stopa zwrotu wynosi 3,19%. Za ten wynik odpowiadają głównie obligacje indeksowane inflacją. Pozytywną kontrybucję przyniosły również lokaty w instrumenty korporacyjne.

Subfundusz QUERCUS Dłużny Krótkoterminowy nadal pozostaje jednym z beneficjentów niskich stóp procentowych i spadku oprocentowania lokat bankowych. W ostatnim czasie dominowały nabycia od dużych inwestorów instytucjonalnych. W kwietniu zmniejszyliśmy zaangażowanie w obligacje korporacyjne. Dodatkową poduszkę płynnościową postaramy się zagospodarować w maju, przy okazji emisji na rynku pierwotnym. Nadal największy udział w portfelu posiadają obligacje, których wartość zależy od bieżących odczytów inflacyjnych.

Wydarzenia rynkowe

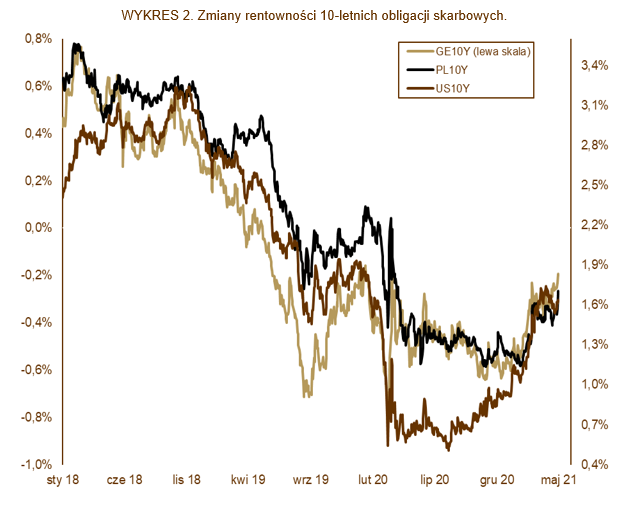

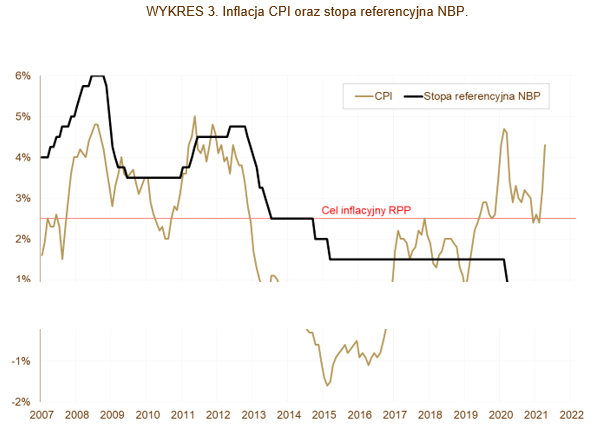

Kwiecień przyniósł powiew optymizmu na rynkach. Większość krajów ma za sobą III falę zakażeń COVID-19 i stopniowo odmraża swoje gospodarki. Wśród największych prym wiedzie USA. Tam ograniczenia są znoszone najszybciej. W mocnym odbiciu, oprócz bardzo łagodnej polityki monetarnej, pomagają olbrzymie pakiety fiskalne. Na rezultaty nie trzeba było długo czekać. Bardzo dobre dane z gospodarki realnej, m.in. o sprzedaży detalicznej, wsparły PKB w pierwszym kwartale (annualizowany wzrost aż o 6,4%). Stopniowo następuje poprawa na rynku pracy, a nastroje amerykańskich przedsiębiorców pozostają optymistyczne. Otwarcie gospodarki po pandemicznych restrykcjach widać także w danych inflacyjnych. Rosły ceny zarówno towarów jak i usług. Wśród tych ostatnich warto zwrócić uwagę na kategorie: zakwaterowanie, transport i rekreację. Zachowanie gospodarki amerykańskiej jest papierkiem lakmusowym tego, co będzie się dziać w Europie w drugim i trzecim kwartale. Znaczący odroczony popyt da o sobie znać również na Starym Kontynencie. Rentowności amerykańskich 10-letnich obligacji skarbowych spadły w kwietniu z 1,74% do 1,63%, a niemieckich wzrosły z -0,29% do -0,20%. Słabsze zachowanie obligacji w Niemczech wynika ze stopniowej poprawy sytuacji pandemicznej i oczekiwania na optymistyczne dane makroekonomiczne. Na fali optymizmu zyskało także euro. Kurs wspólnej waluty zyskał w kwietniu 2,5% względem dolara. Głównym wydarzeniem na lokalnym rynku dłużnym były aukcje odkupu obligacji organizowane przez NBP. Zgodnie z zapowiedziami, cechowały się większą elastycznością: rozmiar aukcji był znacznie większy niż we wcześniejszych miesiącach, a ceny odkupu zaakceptowane przez NBP były powyżej rynku wtórnego. Nie pomogło to jednak długoterminowym obligacjom. Podążały one śladami niemieckich odpowiedników, a największe osłabienie można było zaobserwować pod koniec miesiąca, przy okazji publikacji danych o inflacji CPI. Mocne zaskoczenie w górę, przy niewielkiej płynności, przesunęło na północ koszt polskiego długu. Rentowność 10-letnich obligacji skarbowych wzrosła w kwietniu z 1,56% do 1,71%, 5-letnich z 0,89% do 0,91%, a dwulatek z 0,04% do 0,08%.

Polska gospodarka

Dane makroekonomiczne zaprezentowane w kwietniu okazały się znacznie lepsze od prognoz. Wysokie nominalne dynamiki nie powinny dziwić biorąc pod uwagę niską, zeszłoroczną bazę z początku pandemii. Sprzedaż detaliczna wzrosła o 15,2% rok do roku, a produkcja przemysłowa aż o 18,9% w stosunku do marca 2020 roku. Bardzo dobrze wygląda rynek pracy. Wynagrodzenia rosną o 8%, a zatrudnienie spada jedynie o 1,3% rok do roku. Stopa bezrobocia wynosi 6,4%. Zaskoczenie widać również w danych o inflacji CPI. Roczny wskaźnik przyspieszył z 3,2% w marcu do 4,3 w kwietniu, głównie za sprawą cen paliw i żywności. Kolejne miesiące – wraz z otwieraniem gospodarki – powinny przynieść dalsze wzrosty cen. RPP na kwietniowym posiedzeniu nie zaskoczyła inwestorów, nadal utrzymując gołębie nastawienie.

Perspektywy

Najbliższe miesiące powinny nadal przynosić pozytywne stopy zwrotu naszych funduszy dłużnych. Strategia, którą przyjęliśmy sprawdza się w okresach podwyższonej zmienności, więc zamierzamy ją kontynuować. Ostrożne podejście i wybiórcze szukanie okazji inwestycyjnych sprzyja aktywnemu zarządzaniu. Zmienność, z którą mieliśmy do czynienia w pierwszym kwartale, stopniowo wygasa. Duża w tym zasługa NBP, który aktywnie interweniuje na rynku obligacji skarbowych. Podaż obligacji na rynku pierwotnym ze strony Ministerstwa Finansów będzie ograniczona, ponieważ zostało sfinansowane już prawie 70% potrzeb pożyczkowych zaplanowanych w bieżącym roku.

Mariusz Zaród

Zarządzający QUERCUS Obligacji Skarbowych oraz QUERCUS Dłużny Krótkoterminowy

Niniejszy materiał ma charakter wyłącznie edukacyjno-informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty, ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno-podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej. Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.