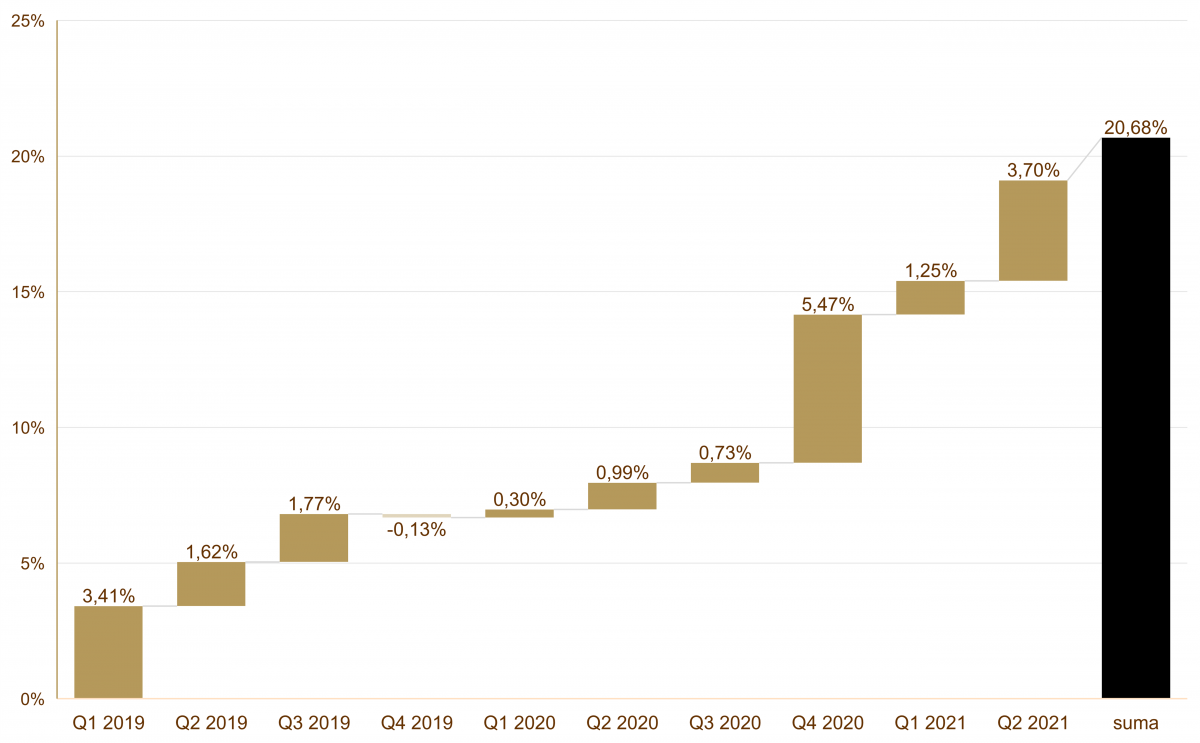

QUERCUS Global Balanced zanotował w maju wynik +1,23%, a łączna stopa zwrotu za pięć pierwszych miesięcy 2021 r. wyniosła +4,99%. Subfundusz skutecznie wykorzystał okazje nadarzające się na rynku długu, pozytywną kontrybucję zanotowały również segment akcyjny i surowcowy.

Zmiana kierunku polityki monetarnej następuje stopniowo, bez gwałtownych ruchów. Główne banki centralne robią niewielkie kroki, które powoli przesuwają nas w kierunku normalizacji, ale nie powodują nagłego pogorszenia sentymentu. W przeciągu ostatnich kilku tygodniu, wygaszanie programów skupu aktywów przestało być tematem tabu - nawet wśród wiodących instytucji pojawiły się rozważania o terminach zakończenia wsparcia. Podwyżki stóp nie są już wyłącznie odległą, kilkuletnią wizją, a w niektórych przypadkach (Czechy, Węgry) mogą one nastąpić już w najbliższych miesiącach lub kwartałach. Wydaje się, że do ograniczenia zakupów obligacji skarbowych dąży również NBP, chociaż w tym przypadku poprawną ocenę intencji utrudnia chaos komunikacyjny.

W ostatnich dniach, Fed ogłosił zamiar sprzedaży instrumentów nabytych w ramach SMCCF (program wsparcia rynku obligacji korporacyjnych). Nie spodziewamy się, że spowoduje to trzęsienie ziemi na rynku, jako że skala programu jest symboliczna. Jest to jednak kolejny krok na drodze do normalizacji polityki pieniężnej. Ponadto, amerykańska Sekretarz Skarbu Janet Yellen otwarcie przyznała, że uważa wyższe stopy procentowe za korzystne dla Stanów Zjednoczonych. Możliwe zatem, że w postpandemicznej rzeczywistości gospodarki znajdą nieco inny punkt równowagi. Będzie się on cechował wyższą inflacją i stopami procentowymi, ale z drugiej strony – niższym bezrobociem, szybszą dynamiką PKB i wzrostem płac. W przypadku realizacji takiej wizji, szansę na kontynuację silnego zachowania mają sektory bankowy i ubezpieczeniowy. Pod górkę może mieć jednak segment deweloperski, który zarówno w Stanach Zjednoczonych jak i w Polsce wyróżniał się na tle rynku. Gwałtownie rosnące ceny materiałów, droższe hipoteki i ciasny rynek pracy mają potencjał do zakłócenia świetnej passy tego sektora. Z drugiej strony, konsument pokazuje wyjątkową siłę, a trendy demograficzne pozostają dość sprzyjające.

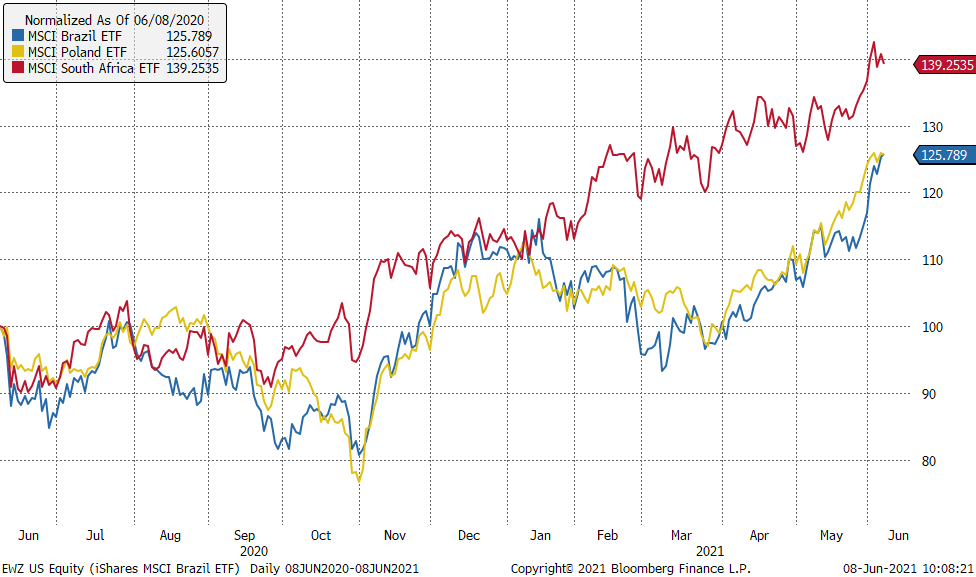

W kontekście ostatniego miesiąca warto również wspomnieć o mocnym zachowaniu wybranych akcji rynków wschodzących, w tym polskich. Z lokalnej perspektywy można łatwo pomyśleć, że ruch wzrostowy krajowych indeksów wynika wyłącznie z czynników wewnętrznych, takich jak poprawiające się wyniki spółek czy rosnące zainteresowanie inwestycjami akcyjnymi. Z drugiej strony, ruch MSCI Poland w ostatnich kwartałach wygląda łudząco podobnie do MSCI Brazil, a oba indeksy stały się ze sobą mocno skorelowane. W zbliżony sposób zachowuje się również indeks spółek z RPA – widać zatem, że ruch, który obserwujemy w Polsce jest również częścią większego, globalnego trendu. Koszyk „niemodnych” rynków wschodzących zaczął wreszcie przykuwać zainteresowanie.

Portfel subfunduszu nadal odzwierciedla nasze oczekiwania cyklicznego odbicia gospodarczego, które bardzo dobrze sprawdziły się w pierwszych miesiącach bieżącego roku. Zmianie ulega jednak struktura samego portfela akcyjnego – bardziej przychylnie patrzymy w kierunku spółek europejskich, z ciekawością przyglądamy się również akcjom rynków wschodzących i japońskim. Po bardzo mocnych wzrostach zredukowaliśmy również nasze pozycje w segmencie surowcowym. Co do zasady utrzymujemy również bardzo niewielkie duration subfunduszu, jednak wykorzystujemy gwałtowne ruchy na rynkach obligacji do krótkoterminowych, taktycznych zagrań.

Bardzo dziękujemy za okazane zaufanie i życzymy dalszych, udanych inwestycji.

Piotr Miliński

Zarządzający Subfunduszem QUERCUS Global Balanced

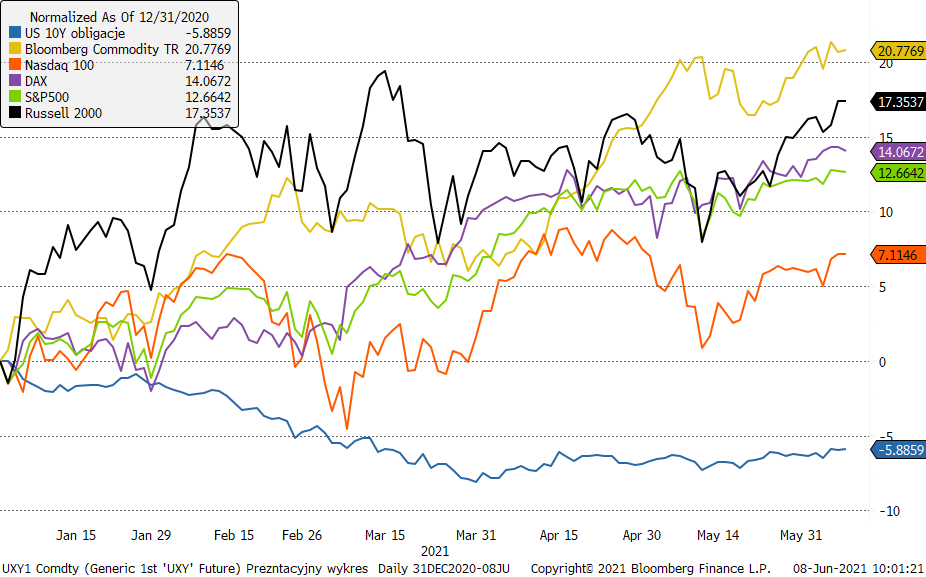

Po chwili słabości w środku miesiąca, surowce i cykliczne indeksy wróciły w pobliże szczytów

„Niemodne” rynki wreszcie zaczynają odzyskiwać zainteresowanie inwestorów

Źródło wykresów: Bloomberg

Kwartalne wyniki Subfunduszu (na koniec maja)

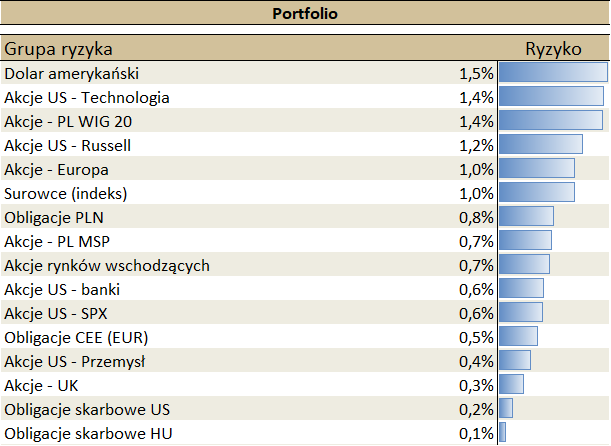

Ekspozycja Subfunduszu na poszczególne segmenty aktywów

Miara ryzyka odzwierciedla urocznioną zmienność danego segmentu aktywów oraz jego wagę w portfelu.Przykładowo portfel złożony w 100% z polskich obligacji ma zmienność 3,2%, a z WIG20 22,7%.

Niniejszy materiał ma charakter wyłącznie edukacyjno-informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty, ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno-podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej. Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.