Komentarz z 30.09.2023 r.

dr hab. Sebastian Buczek

Prezes Zarządu

Quercus TFI S.A.

We wrześniu rynki kontynuowały korektę. Po ostatnim miesiącu główne indeksy osiągnęły następujące stopy zwrotu w br.: S&P500 +11,7%, Nasdaq +26,3%, DAX +10,5%.

Wykres 1. S&P500 – ostatni rok

Źródło: stooq.pl

WIG również skorygował się do poziomu 65,4 tys. pkt., +13,8% w br. Z blue chips od początku roku najlepiej zaprezentowały się: Kęty (+58%) i Alior (+51%), a najgorzej Pepco (-49%) i Cyfrowy (-31%).

Wykres 2. WIG – ostatni rok

Źródło: stooq.pl

Podobnie zachował się szeroki rynek polskich spółek, oddając część wcześniejszych wzrostów. sWIG80 osiągnął 20,7 tys. pkt., +18,2% w br. Najbardziej na wartości zyskały: Będzin (+996%), Artifex (+241%) czy Cloud (+156%). Straciły za to: Kernel (-60%) czy Azoty (-38%).

Wykres 3. sWIG80 – ostatni rok

Źródło: stooq.pl

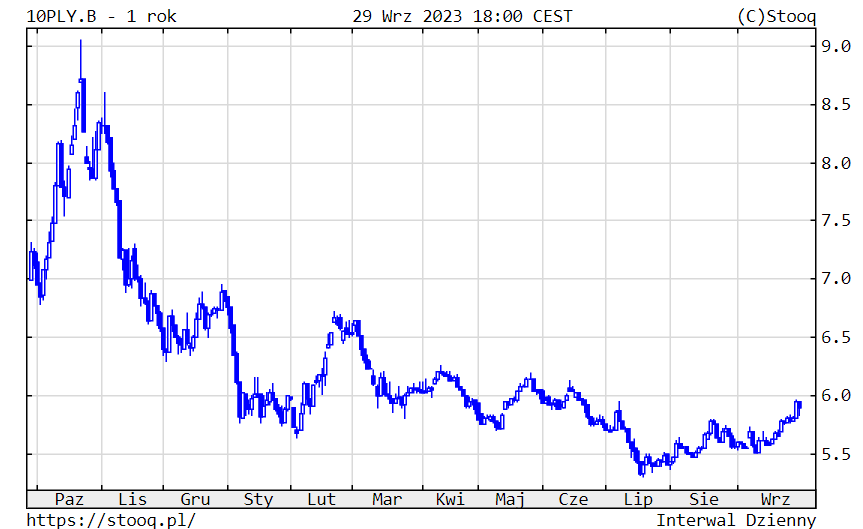

Na rynku obligacji również doszło do kontynuacji korekty. W przypadku polskich instrumentów 10-letnich rentowność wzrosła do 5,90%, amerykańskich do 4,58%, a niemieckich do 2,86%. Sytuacja na polskim rynku papierów dłużnych korporacyjnych była bardzo dobra. Sprzyja znaczący napływ środków do polskich funduszy, które notują znakomite wyniki inwestycyjne. Fundusze (dawniej nazywane gotówkowymi) mogą osiągnąć zysk 10-12% w br.

Wykres 4. Rentowność 10-letnich polskich obligacji skarbowych – ostatni rok

Źródło: stooq.pl

W przypadku surowców mieliśmy do czynienia z wahaniami cen. Ropa naftowa podrożała znacząco do 91 dolarów (+13% w br.). Złoto z kolei potaniało i kosztowało 1.866 dolarów za uncję (+2%). Cena drugiego metalu szlachetnego – srebra – spadła do 22,5 USD za uncję (-7%). Miedź potaniała do 3,7 dolarów za funt (-2%).

Notowania złotego osłabiły się po zaskakującej (przedwyborczej) obniżce stóp przez RPP o 75pb. Kursy walut wynosiły: euro 4,62 zł (-2% w br.), dolar 4,37 zł (0%) i frank 4,77 zł (+1%).

Wykres 5. EURPLN – ostatni rok

Źródło: stooq.pl

Reasumując, sierpień i wrzesień przyniosły sezonową korektę. W wariancie bazowym lokalnego dołka oczekiwalibyśmy w październiku. Następnie zakładamy poprawę koniunktury. Największego czynnika ryzyka upatrywalibyśmy nadal w ewentualnej eskalacji konfliktu między Rosją a Ukrainą i spowolnieniu wzrostu gospodarczego na świecie w wyniku działań banków centralnych.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.