Wynik subfunduszu QUERCUS Global Balanced za lipiec wyniósł -0,56%, a stopa zwrotu od początku roku to +10,44%. Dzięki konserwatywnej alokacji subfundusz może pochwalić się dwucyfrową stopą zwrotu pomimo zmiennego lipca. Po realizacji zysków na wybranych pozycjach, udział akcji spadł poniżej 30%.

W pierwszej połowie miesiąca indeks S&P500 rósł w trakcie 10 z 11 sesji osiągając rekordowy poziom 16 lipca. Niemniej, wraz z upływem czasu odczyty danych makro stanowiły coraz większy ciężar dla głównych indeksów giełdowych. Na początku lipca raport o rynku pracy pokazał wzrost bezrobocia do poziomu 4,1% – najwyższego od listopada 2021. W pierwszych dniach sierpnia zobaczyliśmy kolejny skok, tym razem do 4,3%. Jednocześnie odczyty indeksu ISM dla przetwórstwa i usług dwa miesiące z rzędu wskazywały na spadek aktywności gospodarczej. Również raport o inflacji nie dostarczył argumentów przeciwko obniżkom - inflacja bazowa była w czerwcu najniższa od stycznia 2021.

Schłodzony rynek pracy, pomyślne odczyty inflacyjne oraz realna perspektywa cięć stóp odbiły się na wewnętrznej dynamice amerykańskiego rynku akcji. Dotychczasowi liderzy, czyli sektor półprzewodników oraz giganci technologiczni (Magnificent 7), złapali zadyszkę. Spektakularne wzrosty zaliczyły natomiast sektory skazywane dotychczas na porażkę – spółki przemysłowe, małe i średnie przedsiębiorstwa czy banki regionalne. Różnica w zachowaniu wcześniejszych ‘zwycięzców’ oraz ‘przegranych’ była kolosalna. W ciągu zaledwie trzech tygodni, indeks Russell 2000 nadrobił ponad 17% do Nasdaqa 100. Nie był to wzrost kompletnie bezpodstawny. Po pierwsze, pozycjonowanie rynku osiągnęło skrajne wartości, a długie pozycje w spółkach technologicznych wiązały się z równie istotnym niedoważeniem w pozostałych obszarach. Nie bez znaczenia pozostawał też aspekt fundamentalny: prognozy wzrostu zysków dla indeksu małych spółek (S&P 600) na przyszły rok zakładały blisko 20% wzrost, czyli większy niż dla wiodących indeksów dużych spółek. Niższe odczyty inflacji stanowiły dla rynku iskrę, która trafiła na podatny grunt i wywołała lawinę gwałtownych przetasowań w portfelach.

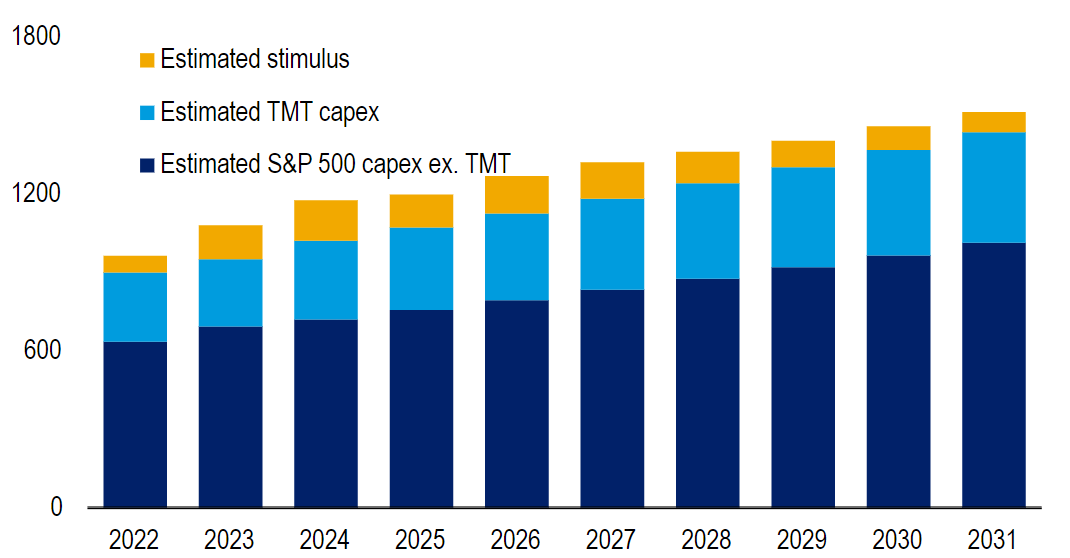

W przypadku spółek przemysłowych, nieco zbyt dużą wagę przywiązywano wcześniej do ryzyka wyborczego, nie doceniając znaczenia sektora prywatnego. Wiele uwagi poświęcono potencjalnemu zwycięstwu D. Trumpa, które wiązałoby się ze zmniejszeniem wsparcia w obszarze „zielonych” inwestycji. Zwracamy jednak uwagę, że wygrana Republikanów wiązałaby się ze wsparciem dla rozbudowy krajowych mocy produkcyjnych w tradycyjnych sektorach gospodarczych. Co więcej, całość rządowego wsparcia jest raczej dodatkiem do inwestycji pochodzących z sektora prywatnego. Nawet przy konserwatywnym założenie 5% wzrostu rdr, nakłady inwestycyjne spółek S&P500 do 2031 roku będą 10x większe niż inwestycje rządowe (Wykres nr 3).

Optymistyczne prognozy dla S&P 600 wymagają oczywiście gospodarczego ‘soft landingu’ i braku recesji. Wraz z napływem kolejnych danych, rynek przestał cieszyć się spadkiem inflacji, rosły za to obawy o załamanie na rynku pracy. Małe spółki zaczęły dość szybko oddawać wcześniejsze wzrosty, co uwydatniło ich wrażliwość na ryzyko recesji. Gra na dalsze spadki tej grupy może stanowić jedną z najbardziej skutecznych metod zabezpieczenia się przed ryzykiem spowolnienia gospodarek. Jeżeli jednak ostatecznie do recesji nie dojdzie, to wychodząc poza „Magnificent 7” będzie można znaleźć wiele świetnych okazji inwestycyjnych.

Udział akcji w portfelu spadł poniżej 30%, a ryzyko stopy procentowej pozostaje ograniczone. Choć zmienność towarzysząca rynkom od połowy lipca może utrzymać się jeszcze w bieżącym miesiącu, w naszej ocenie nie jest ona jeszcze sygnałem zmiany trendu rynkowego na spadkowy. Ostatnie dane gospodarcze stanowią dla nas sygnał ostrzegawczy, jednak daleko nam jeszcze do przesądzania o nieuchronności recesji. Obecne cofnięcie na rynkach nadal postrzegamy jako korektę, którą będziemy chcieli wykorzystać do odbudowy pozycji akcyjnej do przedziału 30-35%.

Piotr Miliński i Konrad Konefał, CFA

Zarządzający subfunduszem QUERCUS Global Balanced

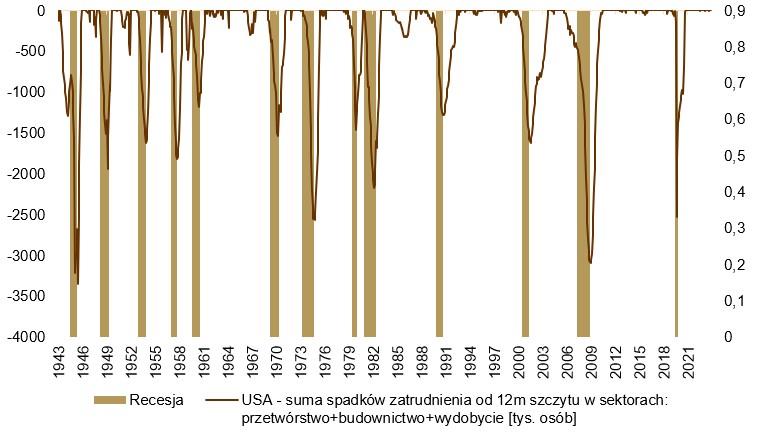

Wykres nr 1: choć skala ochłodzenia rynku pracy jest dobrą podstawą do zluzowania polityki monetarnej Fedu, to prognozy recesji mogą okazać się przedwczesne. W lipcu w najbardziej cyklicznych sektorach gospodarki sytuacja na rynku pracy była stabilna. Zatrudnienie w sektorze budowlanym wzrosło wręcz do rekordowych poziomów:

Źródło: opracowanie własne QUERCUS TFI na podstawie danych BLS

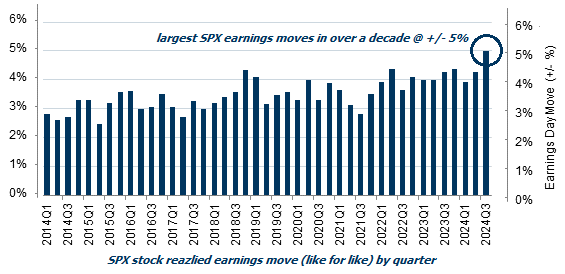

Wykres nr 2: duży udział w zmienności miał sezon wyników, który z początkiem sierpnia chyli się ku końcowi – spółki odpowiedzialne za >75% kapitalizacji indeksu S&P500 już zaraportowały:

Źródło: GS Prime Services

Wykres nr 3: pomimo dużej uwagi poświęconej korzyściom płynącym ze stymulacji fiskalnej w 2023 roku, nakłady inwestycyjne S&P 500 mają być ~10 razy większe niż stymulacja fiskalna do 2031 roku i stanowią ważniejszą zmienną do obserwacji:

Źródło: BofA Global Research

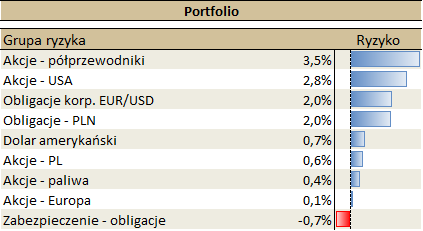

Ekspozycja subfunduszu na grupy ryzyka

Ryzyko pozycji to iloczyn zmienności mierzonej rocznym odchyleniem standardowym oraz wagi danej klasy aktywów w portfelu.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Balanced (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.