Komentarz z 28.10.2014 r.

Sebastian Buczek

Prezes Zarządu Quercus TFI S.A.

W ostatnich dniach inwestorzy z niecierpliwością czekali na wyniki stress-testów europejskich banków. Wyczuwalne było pewne napięcie. Między innymi dlatego, że wyniki testów miały być opublikowane w niedzielę (co jest dość nietypowym zabiegiem). U nas emocje pojawiły się w czwartek, kiedy to jeden z banków zaprosił analityków na spotkanie w… niedzielne popołudnie.

Jak wypadły testy? Chyba najkrócej możne podsumować – z dużej chmury mały deszcz. Większość europejskich banków i praktycznie wszystkie nasze największe mają odpowiednio wysokie kapitały, aby sprostać nawet skrajnie niekorzystnym warunkom (przynajmniej w teorii). Dokapitalizowania wymaga jedynie kilkanaście instytucji, z czego większość pochodzi z krajów południa Europy, najbardziej dotkniętych kryzysem.

Z polskich banków KNF wymienił jedynie 2, które znalazły się poniżej wymaganych poziomów. Tak więc – zgodnie zresztą z oczekiwaniami – kondycja naszego sektora bankowego jest bardzo dobra.

Na wczorajszej sesji reakcja kursów akcji europejskich banków była pozytywna. W wielu przypadkach zanotowano spore wzrosty. Również i u nas kursy instytucji finansowych świeciły na zielono, chociaż skala zmian była zdecydowanie mniejsza.

Inną istotną kwestią dotyczącą naszych banków pozostaje ich wysoka wycena rynkowa. Obecnie polskie banki są wyceniane na poziomie 14-17-krotności oczekiwanych zysków w br. Do niedawna powszechnie uważano, że w przyszłym roku wyniki sektora powinny się poprawić, co spowodowałoby poprawę wskaźnika P/E. I przy wysokich dywidendach płaconych przez nasze instytucje finansowe, można byłoby jeszcze próbować jakoś uzasadnić racjonalność takich wycen.

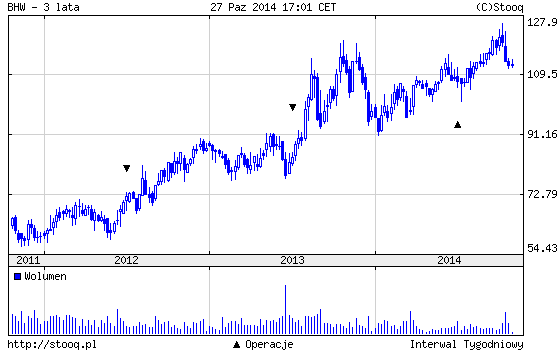

Poniżej jeden z najdroższych polskich banków – BH (stopa zwrotu za 3 lata 80%):

Po ostatniej jednak obniżce stóp procentowych przez RPP, szczególnie stopy lombardowej, bezpieczniej jednak założyć, że przyszłoroczne zyski sektora będą zbliżone do tegorocznych. A to z kolei oznacza, że poziom wskaźnika P/E nie poprawi się w najbliższych kwartałach, a mówiąc bardziej prostolinijnie – że wyceny naszych banków są wygórowane.

Do tego należałoby dopisać jeszcze szereg innych czynników ryzyka, jak wysoki poziom konkurencji o depozyty, słabe wolumeny kredytowe, presję na marże w przypadku dużych kredytów korporacyjnych, niepokojącą kondycję SKOKów (którą możemy się domyślić, kto miałby poprawiać) czy w końcu wynikającą z ostatnich testów regulatora konieczność dotworzenia większych rezerw przez niektóre podmioty. Te wszystkie elementy nakazują ostrożne podejście do wprawdzie zdrowych fundamentalnie, ale drogich polskich banków.

Reasumując, wyniki testów europejskich banków można najkrócej podsumować przysłowiowym „z dużej chmury mały deszcz”. Nie oznacza to jednak, że akcje polskich banków stanowią obecnie jakąś szczególną okazję.

Autor jest także profesorem nadzwyczajnym w Szkole Głównej Handlowej w Warszawie.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.