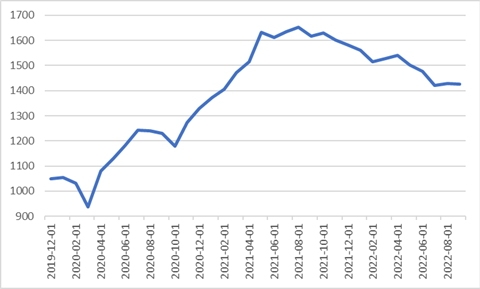

W I-III kwartale 2022 r. Fundusz osiągnął stopę zwrotu -9,8% przy spadku głównych indeksów giełdowych o 24-34%.

Wykres 1. Wzrost wartość certyfikatów QUERCUS Multistrategy FIZ w latach 2019-2022 r.

Źródło: Quercus TFI S.A.

Komentarz do wyników Funduszu znajduje się w dalszej części niniejszego materiału.

Podsumowanie sytuacji rynkowej

Bessy ciąg dalszy – tak najkrócej można podsumować III kwartał br. Podwyżki stóp przez banki centralne, umocnienie amerykańskiego dolara oraz ciąg dalszy wojny w Ukrainie doprowadziły do pogłębienia czerwcowych dołków. Są jednak także pierwsze pozytywne sygnały. Główne indeksy giełdowe zanotowały w br. następujące stopy zwrotu: S&P500 -24,8%, Nasdaq -32,4%, DAX -23,7%, a więc znacznie poniżej zamknięć z końca sierpnia.

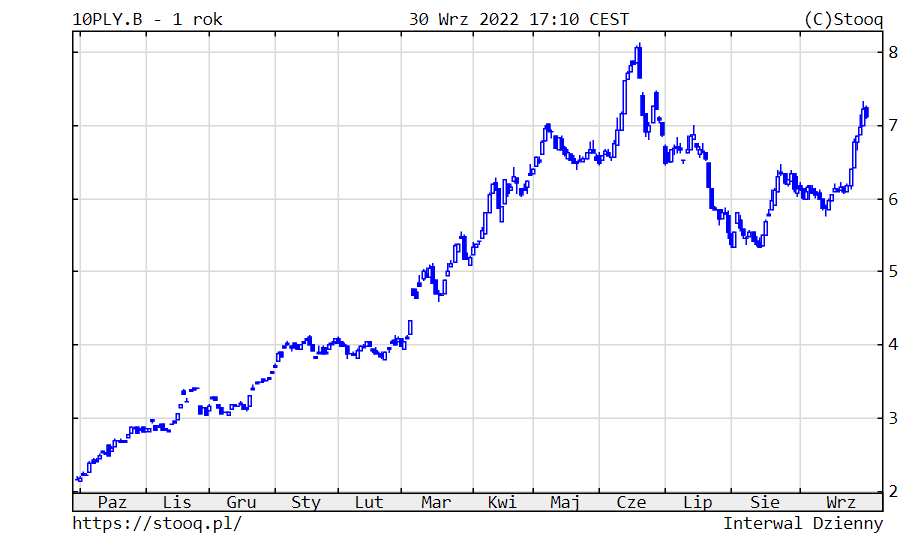

Wykres 2. S&P500 – ostatni rok

Źródło: stooq.pl

Polskie akcje zachowały się podobnie, jak te z rynków rozwiniętych. Czerwcowe dołki zostały u nas pogłębione wyraźniej, ze względu na mniejszą skalę lipcowo-sierpniowego odbicia. Po wrześniu WIG zwiększył stratę do 33,7%. Od początku roku z blue chips żadna (!) spółka nie była na plusie. Wszystkie 20 spółek straciło na wartości, najwięcej: CCC -65%, mBank -54% i LPP -53%.

Wykres 3. WIG – ostatni rok

Źródło: stooq.pl

Szeroki rynek polskich spółek zachowywał się tylko nieco lepiej. sWIG80 spadł w br. o 20,8%, a więc mniej niż S&P500 czy DAX. Najbardziej na wartości zyskały: Sunex (+424%), Sygnity (+149%) i Bumech (+123%). Straciły za to: Kernel (-70%) czy TEN (-70%).

Wykres 4. sWIG80 – ostatni rok

Źródło: stooq.pl

Ceny polskich obligacji skarbowych we wrześniu korygowały się drugi miesiąc z rzędu, ale nie pogłębiły czerwcowego dołka, co jest informacją pozytywną. W przypadku instrumentów 10-letnich rentowność wrosła do 7,12%. Z podobnym zachowaniem mieliśmy do czynienia z obligacjami na całym świecie. Rentowność amerykańskich 10-latek wzrosła do 3,83%, a niemieckich do 2,12%. Głównym czynnikiem kształtującym koniunkturę były obawy inflacyjne i oczekiwania na kolejne podwyżki stóp jesienią. Sytuacja na polskim rynku papierów dłużnych korporacyjnych nadal była dobra.

Wykres 5. Rentowność 10-letnich polskich obligacji skarbowych – ostatni rok

Źródło: stooq.pl

W przypadku surowców mieliśmy do czynienia ze spadkami cen, co jest pozytywną informacją z perspektywy przyszłej inflacji i stóp procentowych. Ropa naftowa potaniała do poniżej 80 dolarów (już tylko +6% w br.). Złoto straciło na wartości i kosztowało 1.672 dolarów za uncję (-9%). Cena drugiego metalu szlachetnego – srebra – podrożała do 19,0 USD za uncję (-18%). Miedź zniżkowała nieznacznie do 3,4 dolarów za funt (-24%).

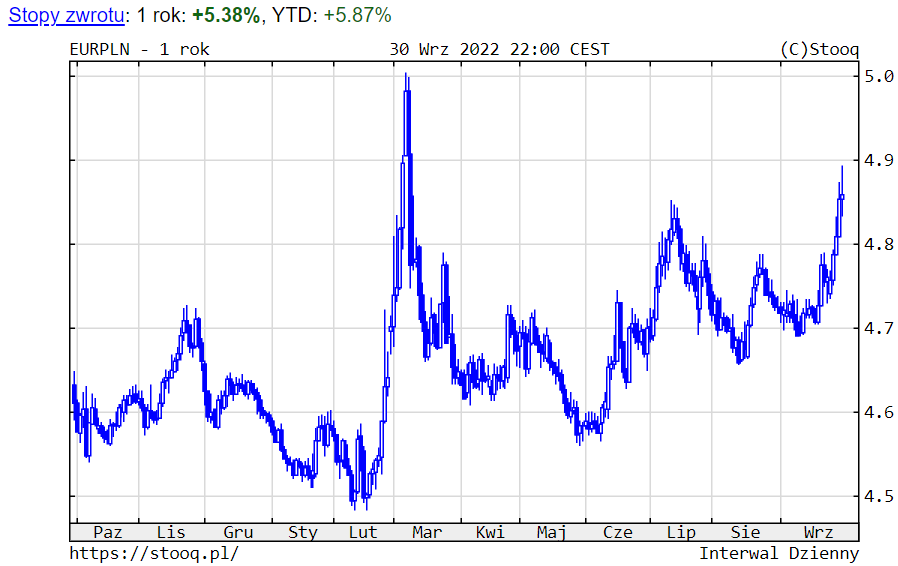

Notowania złotego wyraźnie osłabiły się. Kursy walut wynosiły: euro 4,86 zł (+6% w br.), dolar aż 4,96 zł (+23%) i frank 5,02 zł (+14%).

Wykres 6. EURPLN – ostatni rok

Źródło: stooq.pl

Komentarz do wyników QUERCUS Multistrategy FIZ

Spadek wartości certyfikatów o 9,8% w I-III kwartale br. spowodowany był głównie stratą na części akcyjnej i metalach szlachetnych. Polskie akcje w większości przypadków zanotowały znaczące spadki. WIG stracił aż 33,7%.

Pozycje zabezpieczające kontrybuowały do wyników Funduszu bardzo pozytywnie. Dodatni wpływ miały zabezpieczenia na: WIG20 (spadek futures aż o 38,9%), Nasdaq (spadek o 32,4%), S&P500 (spadek o 24,3%) i DAX (spadek 23,5%).

Część dłużna Funduszu pracowała dobrze. Największymi pozycjami wśród obligacji są: MCI, Kruk i Lokum.

Część surowcowa miała negatywny wpływ na wynik Funduszu w III kwartale ze względu na spadek cen złota i srebra.

Na koniec okresu struktura aktywów Funduszu przedstawiała się następująco:

• akcje 53% (minus zmniejszone pozycje zabezpieczające łącznie 25%, które stanowiły kontrakty futures na: DAX, S&P500 i Nasdaq),

• gotówka, instrumenty dłużne, depozyty i certyfikaty inwestycyjne 47%,

• ekspozycja na złoto 13% i srebro 2%.

Struktura walutowa z kolei wyglądała następująco:

• złoty 94%,

• dolar i euro 6%.

Perspektywy

Reasumując, nadal pozostajemy ostrożni co do oceny perspektyw rynków akcji w kolejnych miesiącach, aczkolwiek zaczynamy obserwować pierwsze pozytywne sygnały. Ryzyko spowolnienia gospodarczego lub recesji na świecie może mieć wpływ na rekordową zyskowność spółek i tym samym notowania ich akcji. Największej szansy na poprawę koniunktury upatrywalibyśmy w dalszym spadku cen surowców, co pomogłoby inflacji i przysłużyłoby się do szybszego zakończenia podwyżek stóp procentowych. Rozpoczynamy odliczanie do końca bessy na GPW. Trwa ona już 11 miesięcy i spowodowała spadek WIG o blisko 40%. Zaczyna wchodzić w zaawansowaną fazę.

Sebastian Buczek

Zarządzający Funduszem i Prezes Zarządu Quercus TFI S.A.

Niniejszy materiał ma charakter wyłącznie edukacyjno-informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty, ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno-podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej. Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.