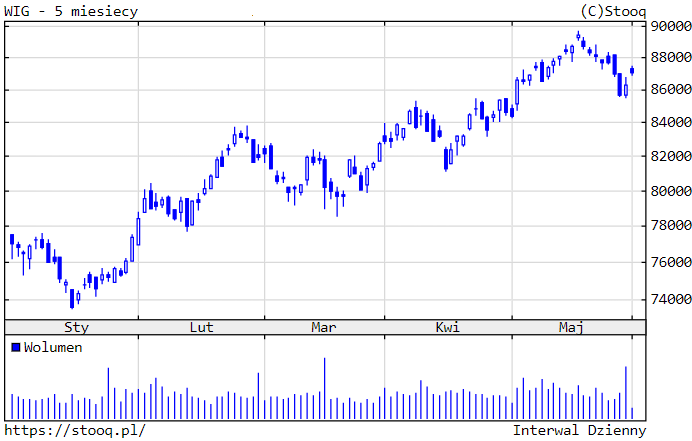

W ostatnim miesiącu maju padły kolejne rekordy wszechczasów, zarówno na giełdach zagranicznych, jak i naszej krajowej GPW. Indeks WIG w pełni zrealizował naszą tegoroczną prognozę (83-88 tys. pkt.), dotarł nawet w pobliże 90 tys. pkt., a pod koniec miesiąca nieco skorygował się do 86,3 tys. pkt., +10,0% w br. (wykres poniżej). W samym maju indeks WIG wzrósł o 2%, stopa zwrotu z Funduszu wyniosła w tym okresie +0,1%. Za ostatnie 12 miesięcy stopa zwrotu z Funduszu wynosi +12%.

źródło: stooq.pl

Z dużych spółek najlepiej zaprezentowały się: Alior (+31%) i Budimex (+25%), a najgorzej JSW (-32%) i PGE (-22%). Szeroki rynek polskich spółek także wzbił się na najwyższe historyczne poziomy. Indeks sWIG80 osiągnął 24,7 tys. pkt., +7,7% w br. Najbardziej na wartości zyskały m.in.: CCC (+118%) czy Rainbow (+79%). Straciły za to: PCF (-37%) czy Text (-26%). Mimo silnych wzrostów w ciągu ostatnich kilkunastu miesięcy wyceny większości spółek w dalszym ciągu pozostają na stosunkowo atrakcyjnych poziomach. Nie widać także na krajowym rynku akcji nadmiernego optymizmu, ani euforii inwestorów. To są z kolei argumenty przemawiające na plus dla krajowego rynku akcji. W dalszym ciągu utrzymujemy podwyższone zaangażowanie Funduszu w akcje oraz obligacje korporacyjne, jednocześnie niedoważając obligacje skarbowe. Na rynku obligacji skarbowych w maju mieliśmy do czynienia z kolejnym wzrostem rentowności krajowych 10-letnich obligacji w kierunku 5,8% (wykres poniżej).

źródło: stooq.pl

Przy tych poziomach rentowności zaczynamy baczniej przyglądać się rozwojowi wydarzeń w segmencie krajowych obligacji skarbowych po wzroście ich rentowności. Rentowność portfela korporacyjnego w dalszym ciągu pozostaje na satysfakcjonującym poziomie, mimo sukcesywnego wzrostu cen obligacji większości emitentów.

Wartość aktywów Funduszu na koniec maja 2024 r. wynosiła ponad 230 milionów złotych. Taka wielkość aktywów daje dużą elastyczność w zarządzaniu. Wartość aktywów pozostaje stabilna od początku 2024 r.

Podtrzymujemy nasze tezy z początku 2024 r. Zakładaliśmy kontynuację pozytywnych tendencji na rynkach akcji w pierwszych miesiącach 2024 r., co się udało zrealizować z nawiązką. Nie wykluczamy kolejnego rekordu WIG w czerwcu, ale nie zmieniamy już naszej prognozy 83-88 tys. pkt. Najpoważniejszym czynnikiem ryzyka pozostaje geopolityka, z agresywną Rosją na czele. Cały czas utrzymujemy wysokie zaangażowanie w akcje i obligacje korporacyjne. Powoli cieplej zaczynamy spoglądać w kierunku obligacji skarbowych.

Bartłomiej Cendecki, CFA

Zarządzający QUERCUS Stabilny

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Stabilny (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Kluczowych Informacjach dla Inwestorów, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.