QUERCUS Dłużny Krótkoterminowy

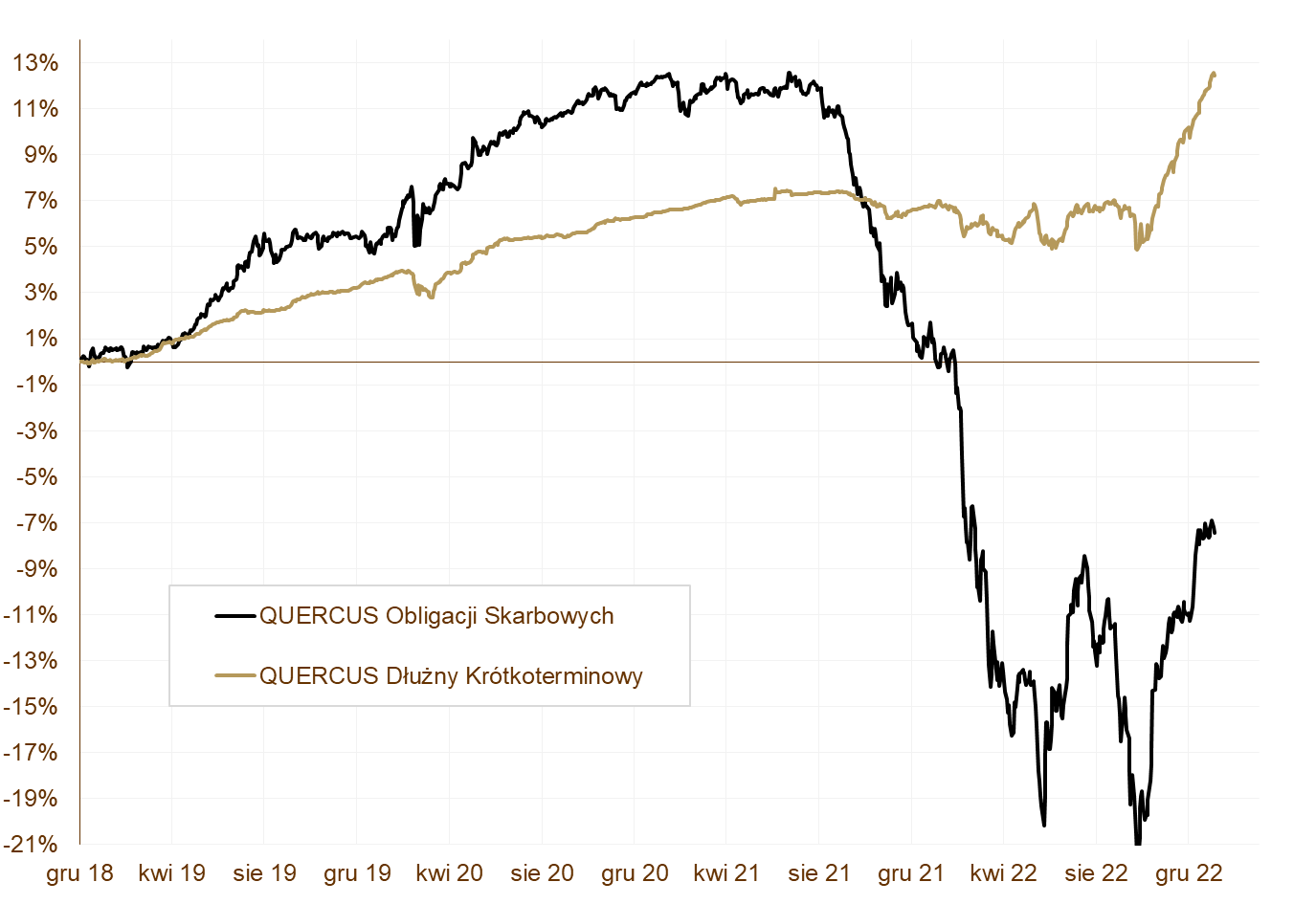

Subfundusz QUERCUS Dłużny Krótkoterminowy rozpoczął 2023 rok bardzo dobrym wynikiem. W styczniu zyskał 2,21%, co plasuje go w czołówce funduszy dłużnych uniwersalnych. Za wynik styczniowy odpowiadają łącznie obligacje zmiennokuponowe, indeksowane inflacją i korporacyjne.

Nasz najbezpieczniejszy produkt pozostaje jednym z beneficjentów powrotu kapitału na rynek funduszy dłużnych. Nabycia do funduszu pozwoliły nam nieco zmienić strukturę produktu. Spadł udział emitentów z branży telekomunikacyjnej i ubezpieczeniowej, a wzrósł z sektora bankowego. To zasługa emisji największego polskiego banku w euro. Postawiliśmy na jeszcze większe bezpieczeństwo, zwiększając poduszkę płynnościową. Nowe środki mamy zamiar wykorzystać w nadchodzących ofertach na rynku pierwotnym. Nadal preferujemy emitentów z udziałem Skarbu Państwa oraz liderów w swoich branżach. Fundusz nie inwestuje w długoterminowe obligacje o stałym kuponie, dlatego duration oscyluje wokół 0,8 roku.

QUERCUS Obligacji Skarbowych

Styczeń przyniósł kontynuację tendencji z ostatnich miesięcy i mocne odbicie. Subfundusz QUERCUS Obligacji Skarbowych zyskał aż 4,12%, osiągając wynik lepszy niż indeks TBSP, do którego porównuje się większość funduszy dłużnych.

Pierwsze dekada stycznia charakteryzowała się mocnym przyspieszeniem cen obligacji, co zostało utrzymane w kolejnych tygodniach. Najlepszym segmentem były obligacje długoterminowe, które naśladowały rynki bazowe. Jednak sporo zarobić można było także na obligacjach z krótkiego końca krzywej rentowności oraz obligacjach zmiennokuponowych. Do tak dobrego wyniku dołożyły się też obligacje zagraniczne. Na koniec stycznia, ryzyko portfela, mierzone wskaźnikiem duration, wyniosło ok. 4,9 roku.

WYKRES 1. QUERCUS Obligacji Skarbowych i QUERCUS Dłużny Krótkoterminowy.

Wydarzenia rynkowe

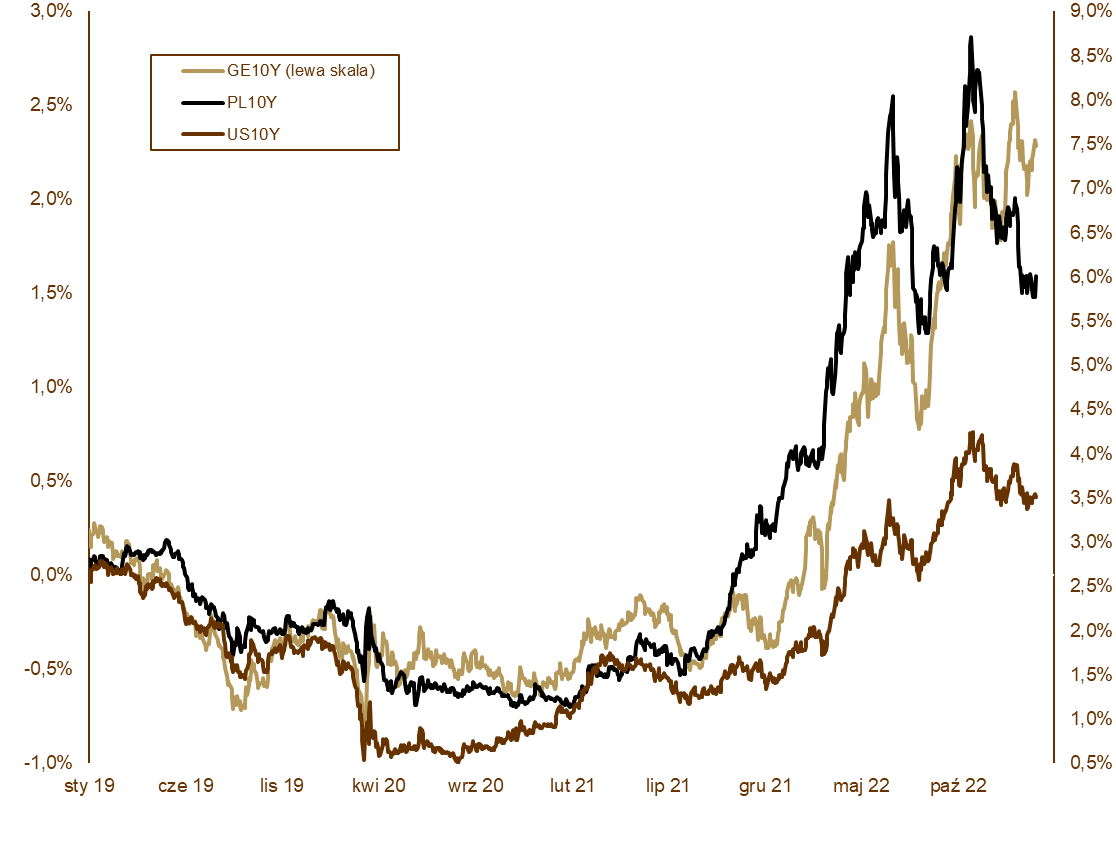

W styczniu główne, światowe banki centralne nie miały swoich posiedzeń, co nie oznacza, że najbliższe decyzje zostały kompletnie zignorowane przez inwestorów. Wręcz przeciwnie. Cały miesiąc narastały oczekiwania, że do końca cykli podwyżek stóp procentowych jest coraz bliżej. Zresztą po grudniowym posiedzeniu prezes amerykańskiej Rezerwy Federalnej zasugerował, że tempo podwyżek zostanie zmniejszone. To zasługa niższej inflacji, która od pół roku systematycznie spada oraz oczekiwań, że spowolnienie gospodarcze może przerodzić się w recesję. Tendencje dezinflacyjne widać też w Europie, ale tylko na głównym wskaźniku inflacji. Inflacja bazowa jest nadal w fazie przyspieszania. Dlatego Europejski Bank Centralny podnosi stopy w szybszym tempie niż jego amerykański odpowiednik. Ważną rolę gra też tutaj kwestia spóźnienia. EBC jako ostatni zaczął cykl podwyżek, więc prawdopodobnie najpóźniej go też zakończy. W ostatnim miesiącu rentowność 10-letnich niemieckich Bundów spadła z 2,57% do 2,29%, a amerykańskich Treasuries z 3,88% do 3,51%. Warto odnotować znaczny wzrost wartości euro względem dolara. Banki centralne w Europie Środkowo-Wschodniej cykle podwyżek mają już za sobą. Mimo, że inflacja jest nadal podwyższona, to dalsze zacieśnianie miałoby mocno negatywne skutki w postaci obniżenia wzrostu gospodarczego. Stąd można zaryzykować stwierdzenie, że najbliższymi decyzjami w Polsce i Czechach będą obniżki stóp procentowych. Inflacje CPI swój szczyt ustanowiły na przełomie III i IV kwartału, po czym zaczęły spadać. Mimo że strachy inflacyjne jeszcze powrócą w styczniu i lutym w związku z wprowadzeniem nowych cenników oraz efektami bazowymi, to druga część roku będzie charakteryzować się szybką dezinflacją. Na koniec roku prognozujemy inflację jednocyfrową. Obligacje skarbowe w styczniu naśladowały rynki bazowe. Kierunek był ten sam, ale siła znacznie wyższa, co pozwoliło na ponadprzeciętne zyski. Rentowność polskich, 10-letnich obligacji skarbowych spadła z 6,85% do 6,01%, 5-letnich z 6,84% do 5,96%, a dwulatek z 6,68% do 6,03%. Początek lutego przynosi kontynuację pozytywnych tendencji.

WYKRES 2. Zmiany rentowności 10-letnich obligacji skarbowych.

Polska gospodarka

Dane makroekonomiczne zaprezentowane w styczniu pokazują, że aktywność gospodarcza stopniowo słabła. Produkcja przemysłowa wzrosła o 1%, a sprzedaż detaliczna o 0,2% w porównaniu do grudnia 2021 roku. Zatrudnienie wzrosło o 2,2%, a wynagrodzenia o 10,3%. Wszystkie te dane okazały się gorsze od prognoz. Stopa bezrobocia podskoczyła sezonowo do 5,2%. Wzrost gospodarczy w ubiegłym roku wyniósł 4,9%. Najlepszy był pierwszy kwartał, a w miarę upływu czasu dynamiki były coraz niższe. Bieżący rok będzie pod tym względem trudniejszy. Inflacja konsumencka ponownie spowolniła. W grudniu ceny rosły o 16,6% w skali roku, ale styczeń i luty przyniosą dalsze wzrosty rocznego wskaźnika. Dopiero od marca CPI powinna spadać w związku z silnymi efektami bazowymi.

Perspektywy

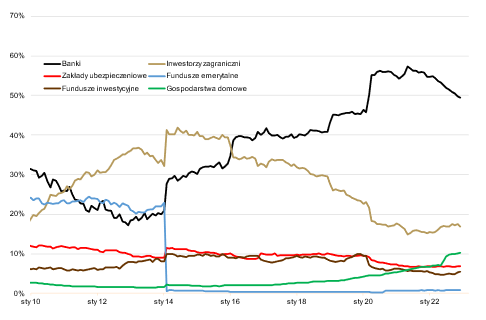

Rynek obligacji skarbowych, który został dotknięty przeceną w ostatnich dwóch latach, pozostanie zmienny jeszcze przez kilka tygodni. Coraz więcej jednak oznak zmiany trendu. Stabilizacja stóp procentowych, stopniowe formowanie szczytu inflacyjnego oraz napływy do funduszy inwestycyjnych, które widzimy w ostatnim okresie, sprzyjają umocnieniu obligacji. Potwierdza to też napływ inwestorów zagranicznych na nasz rynek. To powyższe zestawienie będzie sprzyjało inwestycjom w dług skarbowy również w kolejnych miesiącach. Od dłuższego czasu sugerowaliśmy w komentarzach stopniowe zwiększanie zaangażowania w fundusze dłużne i tę tezę nadal podtrzymujemy. Najbliższy rok zapowiada się naprawdę imponująco, a fundusze mają szanse pokazać dwucyfrowe zyski.

WYKRES 3. Struktura podmiotowa zadłużenia w SPW emitowanych na rynku krajowym.

Mariusz Zaród

Zarządzający QUERCUS Obligacji Skarbowych oraz QUERCUS Dłużny Krótkoterminowy

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Dłużny Krótkoterminowy i QUERCUS Obligacji Skarbowych (dalej: „Subfundusze”) są subfunduszami QUERCUS Parasolowy SFIO i nie są subfunduszami rynku pieniężnego w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1131 z dnia 14 czerwca 2017 r. w sprawie funduszy rynku pieniężnego. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszach, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.