QUERCUS Dłużny Krótkoterminowy

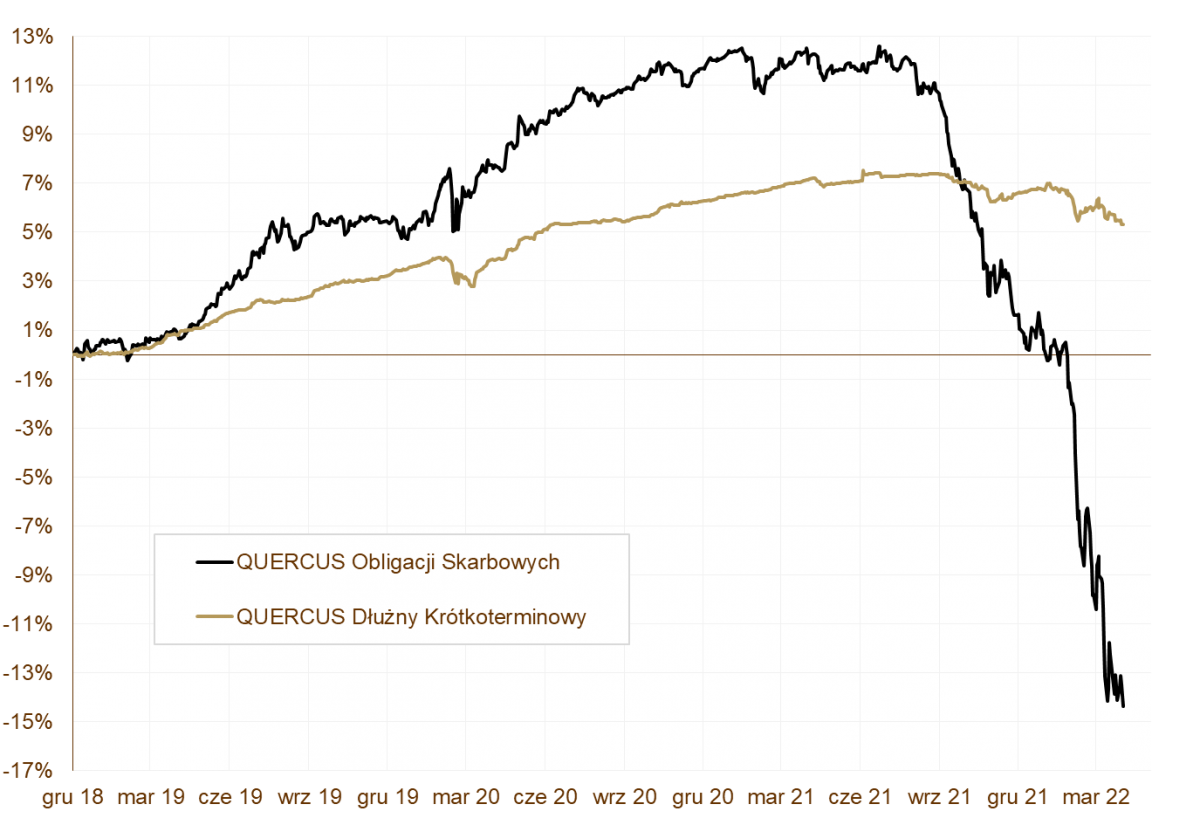

Nerwowość, która towarzyszy nam od kilku miesięcy utrzymała się również w kwietniu. Subfundusz QUERCUS Dłużny Krótkoterminowy stracił 1,00%, a wynik od początku roku to -1,22%. Mimo nominalnej straty subfundusz nadal znajduje się w czołówce swojej grupy porównawczej. Na rynku funduszy dłużnych przeważały umorzenia, co skutkowało przeceną instrumentów korporacyjnych, jak i krótkoterminowych obligacji o zmiennym kuponie, które zazwyczaj cechują się dużą stabilnością. Po ostatnich wyprzedażach i w związku z rosnącymi stawkami Wibor, znacznie wzrosła rentowność portfela, która obecnie wynosi ponad 7% w skali roku.

Nadal utrzymujemy podwyższone zaangażowanie w obligacje korporacyjne, w związku z ostatnimi umorzeniami. Preferujemy emitentów z udziałem Skarbu Państwa oraz liderów w swoich branżach. Dominującą branżą jest sektor finansowy. Wśród obligacji skarbowych warto zwrócić uwagę na zmianę kuponów w większości serii zmiennokuponowych obligacji Skarbu Państwa, która będzie miała miejsce pod koniec maja. Nowe oprocentowanie będzie zbliżone do 7% (w zależności od 6-miesięcznego Wiboru) i powinno pozwolić na znacznie lepsze wyniki portfela w nadchodzących miesiącach.

QUERCUS Obligacji Skarbowych

Kwiecień był dziewiątym z rzędu miesiącem spadków na rynku polskich obligacji skarbowych. Tak długiej wyprzedaży nie było jeszcze w historii, a kwietniowy wynik był zbliżony do najsłabszego marca. Subfundusz QUERCUS Obligacji Skarbowych stracił aż 6,69%, a ujemny wynik od początku roku to już 15,26%. Wszystkie instrumenty w portfelu kontrybuowały negatywnie do wyniku. Fundusz nie miał i nie ma żadnej ekspozycji na ryzyko bankructwa Rosji, czy Ukrainy, a słabszy wynik niż benchmark wynika z podwyższonego ryzyka stopy procentowej.

Polski rynek dłużny pozostaje wystawiony na ryzyko geopolityczne. Dodatkowo dominującą rolę odgrywa wysoka i ciągle rosnąca inflacja CPI. Znaczne podwyżki kosztu pieniądza i niepewność co do wysokości docelowej stopy procentowej zwiększają jeszcze zmienność. Dywersyfikacja, którą wprowadziliśmy inwestując w obligacje czeskie i węgierskie, nie przyniosła zamierzonych efektów. Na koniec miesiąca, ryzyko portfela, mierzone wskaźnikiem duration, wyniosło ok. 6,8 roku.

WYKRES 1. QUERCUS Obligacji Skarbowych i QUERCUS Dłużny Krótkoterminowy.

Wydarzenia rynkowe

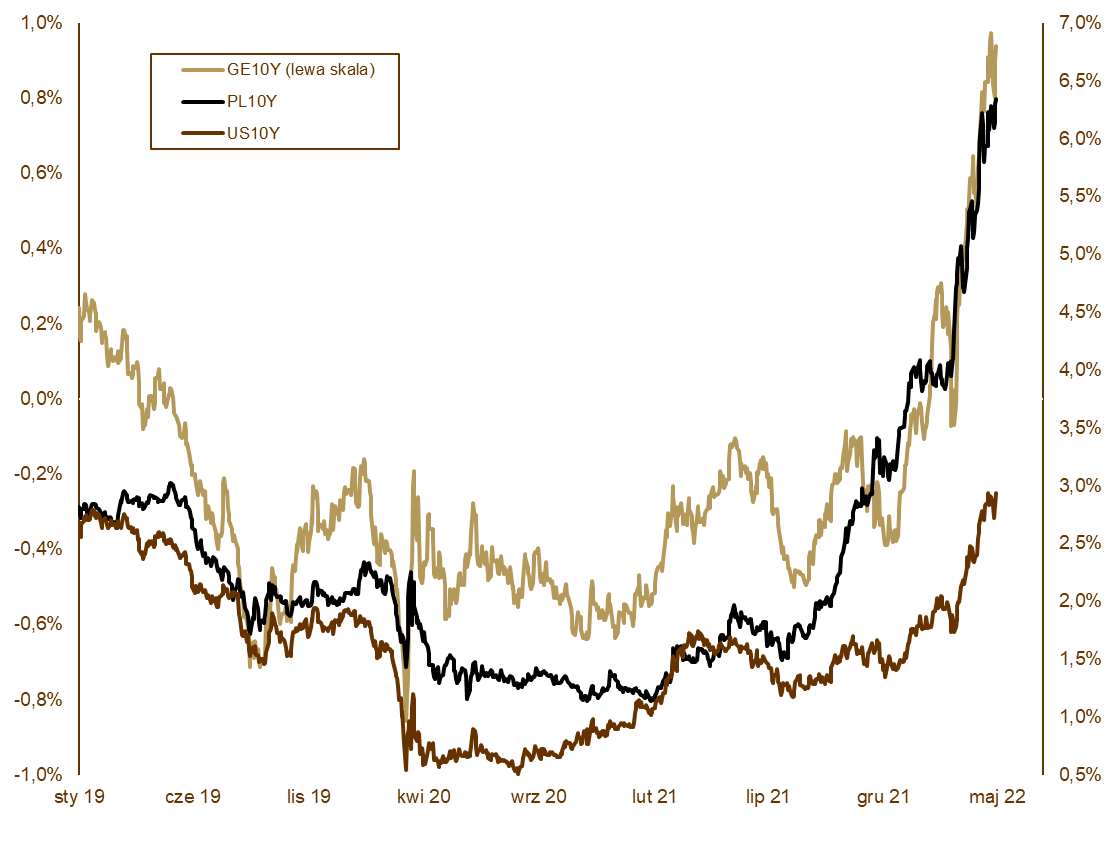

Wydarzenia z frontu wojennego – niestety – trochę spowszedniały inwestorom. Rynki coraz większą uwagę skupiają na danych inflacyjnych (kolejne rekordowe odczyty) i działaniach banków centralnych, które próbują tę inflację poskromić. W Stanach Zjednoczonych marcowe ceny konsumpcyjne wzrosły o 8,5% w skali roku i był to najwyższy odczyt od ponad… 40 lat. W Niemczech CPI wzrósł o 7,3% - to najwyższy wynik od upadku muru berlińskiego. Również w Europie Środkowo-Wschodniej notowano rekordowe odczyty. Najwyższa inflacja jest w Czechach (14,2% w kwietniu), które nie zdecydowały się na fiskalne ograniczenie inflacji za pomocą np. niższych podatków, czy ustalenia maksymalnych cen na poszczególne towary i usługi. Dodatkowo ważną rolę odgrywają inputowane czynsze, a więc ekwiwalent opłat za wynajmowane mieszkanie. Polska inflacja przyspieszyła do 12,3%, a węgierska do 9,5% w kwietniu. Podobnie jak to było w poprzednich miesiącach, w mocnym trendzie wzrostowym, faktyczne odczyty przebijają oczekiwania ekonomistów. Głównym winowajcą wysokiej inflacji konsumenckiej są ceny żywności i energii. Ma to bezpośredni związek z rosyjską agresją w Ukrainie. Prawdopodobnie mamy przed sobą jeszcze kilka miesięcy wysokich odczytów inflacyjnych, stąd należy spodziewać się, że banki centralne będą nadal podnosić stopy procentowe. Obecne poziomy kształtują się następująco: Polska – 5,25%, Czechy – 5,75% i Węgry – 5,40%. Amerykański FED ma za sobą już dwie podwyżki: 25 punktów bazowych w marcu i 50 punktów bazowych w maju. Zacieśnienie będzie kontynuowane i na koniec 2022 roku główna stopa procentowa – zgodnie z wyceną krótkoterminowych kontraktów – wyniesie ok. 2,75%. Europejski Bank Centralny jeszcze nie podniósł stóp procentowych, ale prawdopodobnie dokona pierwszej korekty już na lipcowym posiedzeniu. Zanosi się na pierwszą podwyżkę kosztu pieniądza od 2011 roku. Jeśli wszystko pójdzie zgodnie z planem to na koniec 2022 roku stopy będą wyższe od obecnych o 75 punktów bazowych. Dodatkowo EBC zapowiedział stopniowe wycofywanie się z zakupów aktywów. Rentowności 10-letnich obligacji amerykańskich wzrosły w kwietniu z 2,34% do 2,94%. Rentowność niemieckich Bundów, po tym jak w marcu wydostała się z ujemnego terytorium, dalej mocno rosła i skończyła kwiecień na poziomie 0,94%. Polskie obligacje cechowały się jeszcze większą zmiennością. Rentowność 10-letnich obligacji skarbowych wzrosła w kwietniu z 5,19% do 6,35%, 5-letnich z 5,58% do 6,83%, a dwulatek z 5,49% do 6,57%. Początek maja przyniósł kontynuację negatywnego trendu.

WYKRES 2. Zmiany rentowności 10-letnich obligacji skarbowych.

Polska gospodarka

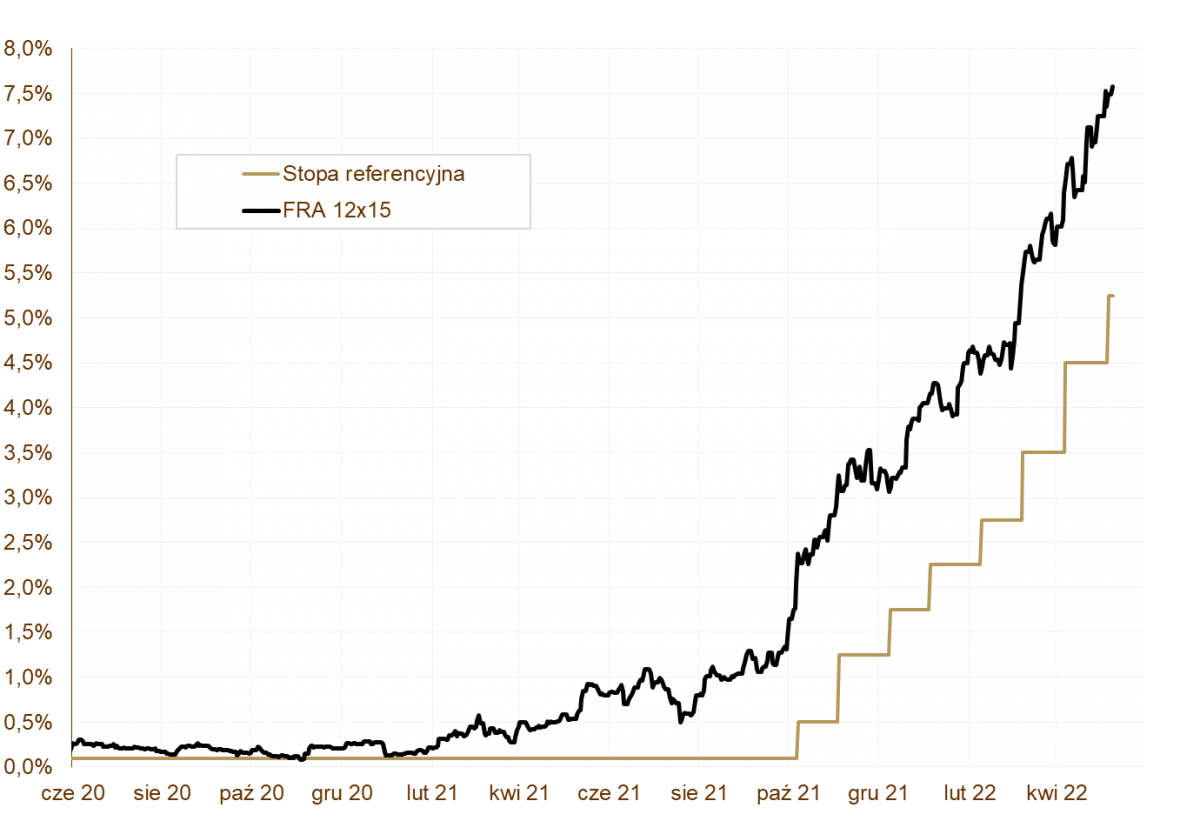

Dane makroekonomiczne zaprezentowane w kwietniu, a dotyczące marca, pokazują bardzo wysokie momentum polskiej gospodarki. Produkcja przemysłowa wzrosła aż o 17,3%, a sprzedaż detaliczna o 9,6% w porównaniu do marca 2021 roku. Zatrudnienie wzrosło o 2,4%, a wynagrodzenia o 12,4%. Firmy raportują problemy ze znalezieniem nowych pracowników i są zmuszone podnosić pensje, aby utrzymać dotychczasowych. Stopa bezrobocia nadal utrzymuje się na niskim poziomie 5,4%. Wyśmienite dane za pierwszy kwartał sugerują wzrost naszej gospodarki o ponad 8%. Ta tendencja nie będzie jednak utrzymana w kolejnych kwartałach. Wysoka inflacja i dotychczasowe zacieśnienie monetarne oraz problemy z łańcuchami dostaw (wojna w Ukrainie i polityka zero-covid w Chinach) wieszczą nadchodzące spowolnienie, a dołek cykliczny spodziewany jest na przełomie 2022/2023. Inflacja konsumencka ponownie przyspieszyła. W kwietniu ceny rosły o 12,3% w skali roku. RPP ponownie podniosła koszt pieniądza, tym razem o 75 punktów bazowych na początku maja.

Perspektywy

Podsumowanie z ostatniego komentarza jest nadal aktualne. Po ostatniej wyprzedaży, polski rynek obligacji szuka nowego poziomu równowagi. NBP zdecydował się na mocniejszą skalę podwyżek stóp procentowych, większą wagę przykładając do bieżących odczytów inflacyjnych niż do perspektyw PKB. Prawdopodobnie podwyżki będą kontynuowane, aż inflacja zacznie stopniowo opadać. Zdaniem prezesa A. Glapińskiego szczyt inflacji może wystąpić w czerwcu. Obecnie instrumenty finansowe wyceniają stopę docelową w okolicach 7,0-7,5%. Najbliższy kwartał pozostanie pod wpływem podwyższonej zmienności, którą potęgować będą informacje napływające z Ukrainy.

WYKRES 3. Stopa NBP i oczekiwany WIBOR3M za rok.

Mariusz Zaród

Zarządzający QUERCUS Obligacji Skarbowych oraz QUERCUS Dłużny Krótkoterminowy

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Dłużny Krótkoterminowy i QUERCUS Obligacji Skarbowych (dalej: „Subfundusze”) są subfunduszami QUERCUS Parasolowy SFIO i nie są subfunduszami rynku pieniężnego w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1131 z dnia 14 czerwca 2017 r. w sprawie funduszy rynku pieniężnego. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszach, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Kluczowych Informacjach dla Inwestorów, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.