QUERCUS Dłużny Krótkoterminowy

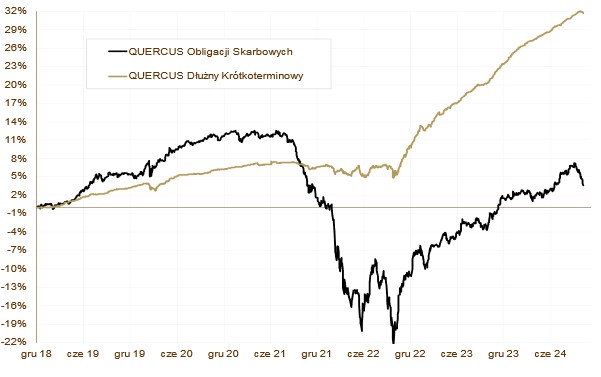

Subfundusz QUERCUS Dłużny Krótkoterminowy zyskał w październiku 0,21% i kontynuował swoją passę rozpoczętą jeszcze w 2022 roku. Ostatnie miesiące zawsze kończyły się zyskami. Od początku roku wynik wynosi już 6,66%. Nasza prognoza zysku powyżej 8% jest cały czas realna. Rezultat osiągnięty przez nasz portfel jest jednym z najwyższych w swojej grupie porównawczej. Październikowy wynik ma związek głównie z poprawą sentymentu do obligacji korporacyjnych. Słabiej zachowywały się zmiennokuponowe obligacje skarbowe, a zwłaszcza indeksowane inflacją.

Aktywa Subfunduszu cały czas rosną. QDK jest jednym z beneficjentów napływu środków do branży TFI. Tego typu produkt może być wykorzystywany jako alternatywa dla depozytów bankowych, bądź jako stabilna, płynna część zdywersyfikowanego portfela inwestycyjnego. Nadal główny składnik lokat stanowią zmiennokuponowe obligacje skarbowe. Udział obligacji indeksowanych inflacją wynosi kilkanaście procent. Dopełnieniem portfela są obligacje korporacyjne. Tu główny nacisk kładziemy na liderów w swoich branżach oraz podmioty z udziałem Skarbu Państwa w akcjonariacie. Fundusz ma zabezpieczone ryzyko walutowe, a ryzyko zmienności (duration) wynosi poniżej 1 roku.

QUERCUS Obligacji Skarbowych

Słaby wynik osiągnął subfundusz QUERCUS Obligacji Skarbowych. W październiku stracił aż 3,41%. To najgorszy miesięczny wynik od 2 lat. Subfundusz inwestuje tylko i wyłącznie w obligacje skarbowe i gwarantowane przez Skarb Państwa. Gros funduszu stanowią instrumenty długoterminowe, stąd wynik za październik okazał się mocno pesymistyczny. Jako uzupełnienie portfela występują zagraniczne obligacje skarbowe oraz instrumenty o mniejszym ryzyku, jak obligacje zmiennokuponowe i indeksowane inflacją.

W ostatnim miesiącu żadna w/w grupa aktywów nie przyniosła zysków. Oczekiwanie na wynik wyborów w USA oraz rosnące poparcie dla D. Trumpa przeceniły rynki dłużne na całym świecie. W najbliższych tygodniach nadal będzie utrzymywać się podwyższona zmienność, ale stopniowe opadanie „powyborczego kurzu” powinno pozwolić na solidne odreagowanie jeszcze przed końcem bieżącego roku. Ryzyko portfela, mierzone wskaźnikiem duration, wyniosło na koniec miesiąca niecałe 6 lat.

WYKRES 1. QUERCUS Obligacji Skarbowych i QUERCUS Dłużny Krótkoterminowy.

Wydarzenia rynkowe

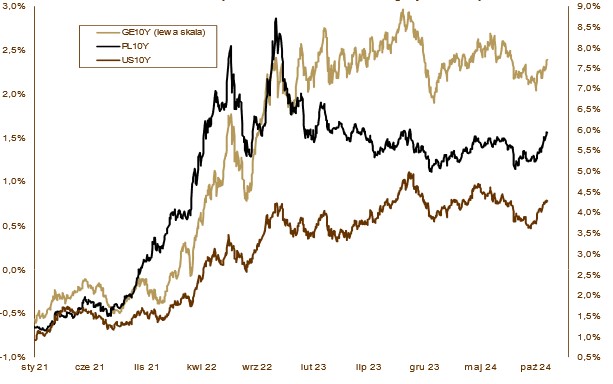

Wybory prezydenckie w Stanach Zjednoczonych zdominowały sytuację na rynkach finansowych w ostatnich tygodniach. Rosnące poparcie dla Donalda Trumpa skutkowało znacznym umocnieniem dolara, poprawą sentymentu na amerykańskich giełdach oraz mocnymi wzrostami rentowności obligacji skarbowych. Zmiana prezydenta oraz przejęcie kontroli nad amerykańskim Kongresem niosą z sobą poważne konsekwencje dla światowej gospodarki. Główną propozycją wyborczą D. Trumpa było wprowadzenie 60% ceł na import z Chin i 10% ceł na produkty z innych krajów, w tym z Europy. Podniesione cła oznaczają wyższą inflację w USA, a wyższe ceny to mniejsza skłonność do kontynuacji obniżek stóp procentowych przez bank centralny. Z drugiej strony wyższe cła na produkty europejskie powinny skutkować słabszym wzrostem gospodarczym na starym kontynencie. To może zwiększyć przestrzeń do obniżek stóp procentowych przez EBC. Gdyby do tego doszło, byłby to dodatkowy argument za łagodzeniem polityki monetarnej również w Polsce. W skali całego miesiąca rentowności 10-letnich amerykańskich Treasuries wzrosły z 3,78% do 4,30%, a niemieckich Bundów z 2,12% do 2,39%. Dolar umocnił się wobec wspólnej waluty o 2,6%. Pierwsze dni listopada oraz okres powyborczy przyniósł dalszą wyprzedaż na amerykańskim rynku dłużnym. Dla Polski zmiana w Białym Domu ma konsekwencje nie tylko ekonomiczne, lecz przede wszystkim geopolityczne. Zapowiedzi D. Trumpa o chęci szybkiego zakończenia wojny w Ukrainie spotkały się z chłodnym przyjęciem. Widać to po notowaniach polskich aktywów. WIG stracił w miesiąc 4,5%, złoty przecenił się do euro o 1,7%, a do dolara aż o 4,4%. Pod presją sprzedających był również dług skarbowy. Rentowność polskich, 10-letnich obligacji wzrosła z 5,24% do 5,94%, 5-letnich z 4,89% do 5,58%, a dwulatek z 4,70% do 5,06%. Mniejsze straty na krótkoterminowych instrumentach wynikały ze zbliżających się obniżek stóp procentowych. Długi koniec krzywej rentowności jest bardziej powiązany z obligacjami zagranicznymi. Dodatkowo niechęć do naszego regionu odcisnęła swoje piętno.

WYKRES 2. Zmiany rentowności 10-letnich obligacji skarbowych.

Polska gospodarka

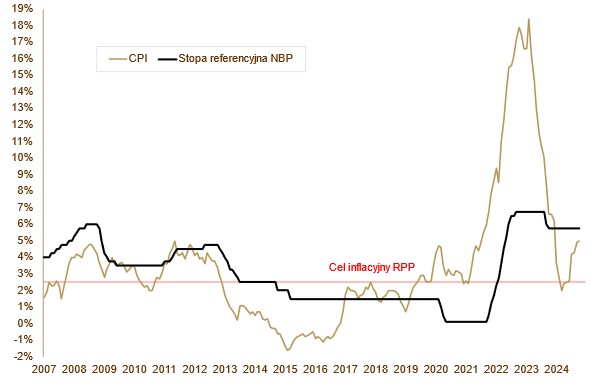

Dane makroekonomiczne zaprezentowane w październiku mają (po raz kolejny) negatywny wydźwięk. Produkcja przemysłowa we wrześniu spadła o 0,3%, a sprzedaż detaliczna o 2,2% (w stosunku do września 2023 roku). Płace rosły szybciej o 10,3%, a zatrudnienie spadło o 0,5% (rok do roku). Stopa bezrobocia wyniosła 5%. Ceny konsumenckie wzrosły aż o 5% (rok do roku), na skutek niskiej, ubiegłorocznej bazy na cenach paliw. Na listopadowym posiedzeniu Rada Polityki Pieniężnej nie zmieniła stóp procentowych i nadal wynoszą 5,75%.

Perspektywy

Październik wylał kubeł zimnej wody na rozpalone głowy inwestorów oczekujących permanentnych wzrostów. Obecne poziomy rentowności obligacji są bardzo wysokie, a przez to atrakcyjne. Oczekujemy stopniowej poprawy sentymentu do długu skarbowego, jak tylko kurz wyborczy zacznie opadać. Sprzyjać temu powinny dalsze obniżki stóp procentowych przez główne światowe banki centralne oraz oczekiwanie na podobne decyzje podejmowane przez nasza Radę Polityki Pieniężnej.

WYKRES 3. Inflacja CPI i stopa referencyjna NBP.

Mariusz Zaród

Zarządzający QUERCUS Obligacji Skarbowych oraz QUERCUS Dłużny Krótkoterminowy

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Dłużny Krótkoterminowy i QUERCUS Obligacji Skarbowych (dalej: „Subfundusze”) są subfunduszami QUERCUS Parasolowy SFIO i nie są subfunduszami rynku pieniężnego w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) 2017/1131 z dnia 14 czerwca 2017 r. w sprawie funduszy rynku pieniężnego. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszach, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.