Wynik subfunduszu QUERCUS Global Balanced za maj wyniósł -1,78%. Po ciężkim początku miesiąca, końcówka maja przyniosła zauważalną poprawę dzięki dobremu zachowaniu segmentu surowcowego i odbiciu w wybranych segmentach rynku akcji.

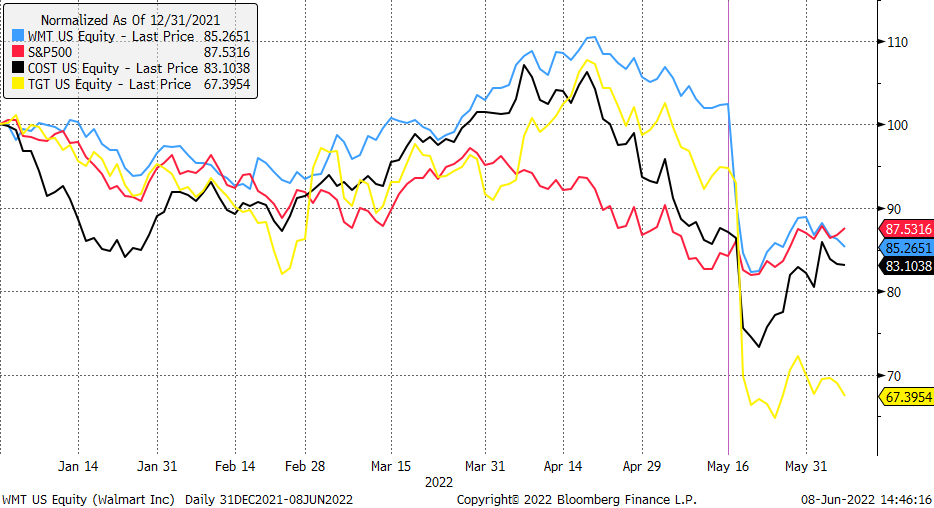

Jednym z najciekawszych trendów, który obserwowaliśmy w maju oraz w pierwszych dniach czerwca jest błyskawiczna zmiana preferencji zakupowych amerykańskiego konsumenta. Wiele hitów sprzedażowych z 2021 notuje obecnie drastyczne spowolnienie. Słabo jest w segmencie wyposażenia domu (np. Restoration Hardware, Bed, Bath & Beyond), odzieży (ANF, GAP) i elektroniki konsumenckiej. Udziały na rzecz handlu tradycyjnego traci również e-commerce. Bardzo dobrze trzymają się za to wydatki na dobra podstawowe, takie jak żywność, napoje czy kosmetyki (Ulta Beauty). Tempo i skala zmiany tendencji zakupowych stanowiły potężne zaskoczenie dla największych amerykańskich detalistów. W połowie maja swoje prognozy wyników odwołały m. in. Walmart i Target, słabo wyglądał również mocny przyrost zapasów w Amazonie. Po zaledwie trzech tygodniach, Target musiał ponownie zrewidować swoje cele – spółka zdecydowała o szybkiej wyprzedaży stanów magazynowych i anulowaniu nowych zamówień w słabnących kategoriach.

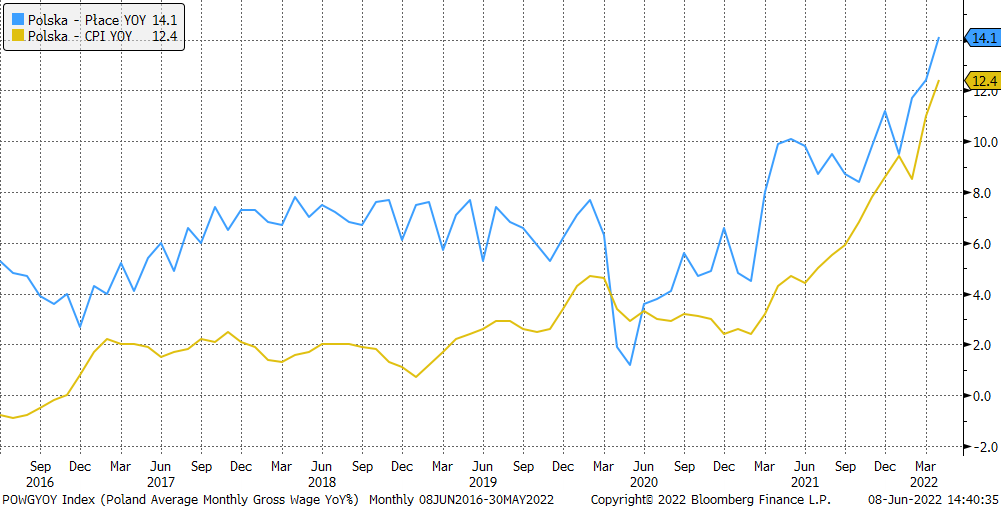

Dla nas, jako zewnętrznych obserwatorów, ciekawe są szczegóły tak drastycznej decyzji. Czy tendencje zakupowe na całym rynku faktycznie zmieniają się tak diametralnie, a Target po prostu jako pierwszy realizuje ‘stop lossa’, tnąc za wszelką cenę straty na słabym towarze? Czy też może spółka wybitnie nie trafiła z miksem produktowym i teraz musi za swój błąd zapłacić wyższą cenę, niż konkurencja? Odpowiedzi na te pytania mogą nie tylko pomóc w ocenie atrakcyjności danego emitenta, ale też dostarczyć wskazówek dla naszego, krajowego rynku. Duże podwyżki płac i stymulacja fiskalna sprawiają, że realny dochód rozporządzalny w Polsce rośnie szybciej, niż w Stanach. Ciężko jednak liczyć na to, że tarcze antyinflacyjne i tempo wzrostu wynagrodzeń da się utrzymać w nieskończoność. Wówczas również w Polsce możemy zobaczyć zmianę preferencji zakupowych o podobnym nasileniu, jak za oceanem.

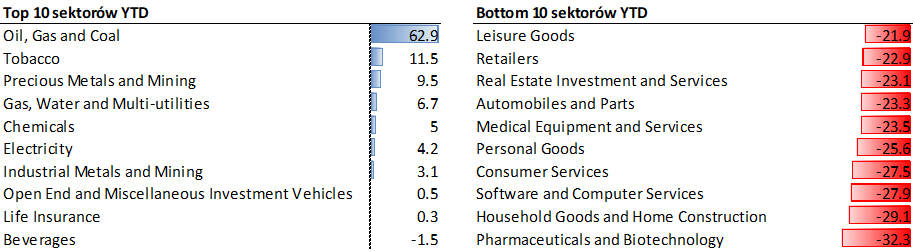

Na rynku surowcowym niezmiennie prymat wiodły surowce energetyczne. Na rynku ropy coraz bardziej popularna staje się teza o braku zbilansowania popytu i podaży w kolejnych kwartałach. Z wyłączeniem Arabii Saudyjskiej, wolne moce krajów OPEC są mocno ograniczone, a podnoszenie planów wydobycia niekoniecznie jest później odzwierciedlone w faktycznej produkcji. Na większą podaż ze strony krajów rozwiniętych możemy prawdopodobnie liczyć dopiero w 2023 roku. Jednocześnie, popyt na paliwa w Stanach pozostaje silny, a największe, sezonowe zużycie jest dopiero przed nami. W takich warunkach rekordowe marże osiągają m.in. rafinerie, które nie są w stanie zaspokoić zapotrzebowania na produkty gotowe mimo pracy blisko granicy mocy produkcyjnych.

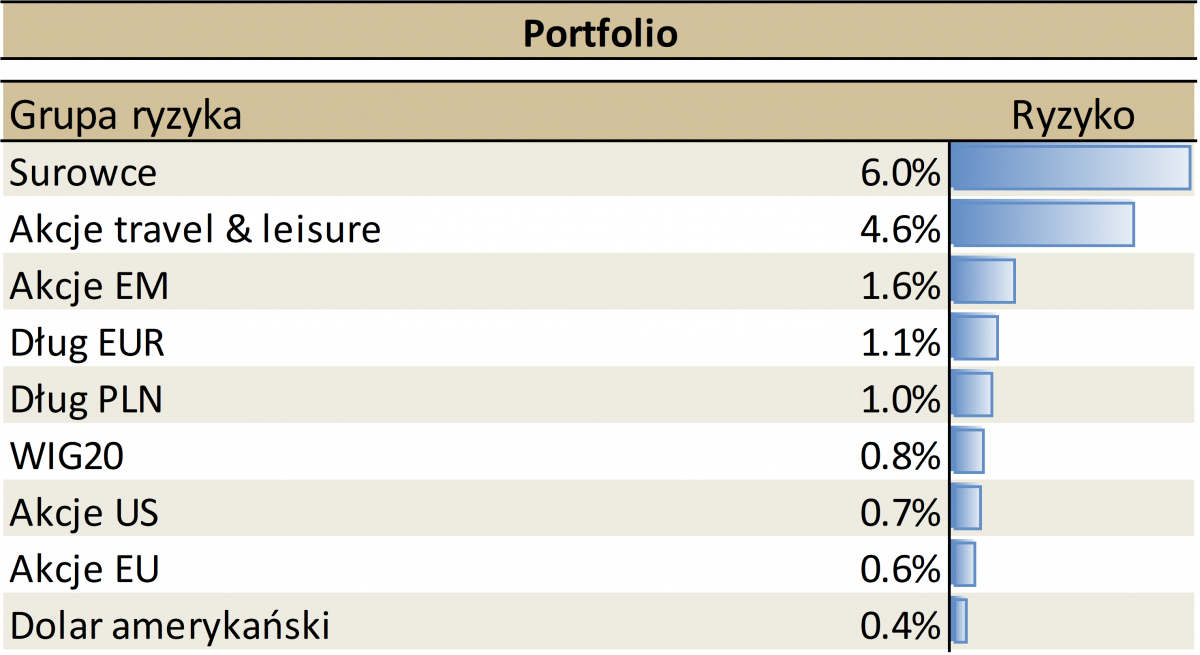

Sytuacja na rynku długu nadal pozostaje dość napięta. Z jednej strony, w maju zobaczyliśmy dość istotne odreagowanie na obligacjach bazowych i silne zwyżki papierów korporacyjnych. Obecnie w cenach są już trzy 50-punktowe oraz dwie 25-punktowe podwyżki w USA (stopa na koniec roku 2.75% - 3.0%). Jednocześnie, ostatnie dane makroekonomiczne (ISM, wykorzystanie mocy produkcyjnych, zatrudnienie) wskazują na całkiem niezłe zachowanie gospodarki mimo zacieśniania monetarnego. W przypadku dalszej, uporczywej inflacji, relatywna odporność gospodarki pozwoliłaby Fedowi na komunikację jeszcze wyższych podwyżek. W takich warunkach, dług mógłby ponownie znaleźć się pod presją. Fundusz utrzymuje obecnie duration między 1.5 a 2.0, przy zaaganżowaniu akcyjnym w wysokości ok. 30% i udziale surowców (ropa naftowa i miedź) ok. 25%.

Dziękujemy za okazane zaufanie

Piotr Miliński

Zarządzający Subfunduszem QUERCUS Global Balanced

Walmart, Target i Costco: bezpieczne przystanie, które zawiodły w tym miesiącu (pierwsza rewizja prognoz – 16.05)

Płace i kosztowne stymulusy pozwalają Polakom nadążyć za inflacją – pytanie, kiedy pójdziemy w ślady Stanów

Stopy zwrotu na rynku amerykańskim od początku roku – The Oil&Gas Show

Źródło: Bloomberg na 08.06.2022

Ekspozycja Subfunduszu na poszczególne segmenty aktywów

Miara ryzyka odzwierciedla urocznioną zmienność danego segmentu aktywów oraz jego wagę w portfelu.

Przykładowo portfel złożony w 100% z polskich obligacji ma zmienność 8,2%, a z WIG20 26,3%.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Balanced (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Kluczowych Informacjach dla Inwestorów, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.