Wynik subfunduszu QUERCUS Global Balanced w czwartym kwartale 2022 wyniósł +6,04%. Po realizacji listopadowych zysków postawiliśmy na obronę dotychczasowego wyniku w obliczu zmniejszonej płynności na rynkach u progu końca roku kalendarzowego. Niemniej stopniowo zwiększamy ryzyko w obszarach, które w naszej ocenie zdominują początek nowego roku.

W grudniu większość aktywów w najlepszym przypadku odnotowała trend boczny po jesiennym odreagowaniu. Wspólny mianownik stanowiła zmienność. Indeksy rynków rozwiniętych traciły od -3,5% w przypadku indeksu Euro Stoxx do -7% w przypadku indeksu Nikkei 225. Z kolei pomyślny okres zaliczyły spółki chińskie – indeks MSCI China wzrósł w grudniu o ponad 5% wsparty przyspieszeniem znoszenia obostrzeń epidemicznych. Zmienność nie ominęła również rynku obligacji. W następstwie bardzo jastrzębiego przekazu ECB niemieckie 30-letnie obligacje skarbowe zanotowały wzrost rentowności rzędu blisko 100 punktów bazowych w ciągu 2 tygodni.

U progu 2023 uwagę zwraca poprawa perspektyw gospodarki Eurostrefy. Po trudnym 2022 roku naznaczonym spowolnieniem gospodarczym i kryzysem energetycznym, wskaźniki wyprzedzające koniunktury wskazują na stabilizację i potencjalny zwrot w stronę ekspansji w pierwszej połowie roku. Z kolei ciepła zima i zmniejszenie popytu na nośniki energii w Europie Zachodniej istotnie redukują ryzyko zakłóceń gospodarczych w przyszłości. Obraz ten stanowi zielone światło dla kontynuacji normalizacji polityki przez ECB. Stąd oczekujemy, że europejskie sektory cykliczne (banki, przemysł) stanowią atrakcyjną propozycję na pierwszy kwartał.

W przypadku USA, początek miesiąca upłynął pod znakiem niższego odczytu CPI od oczekiwań jak i gwałtownego spadku notowań kontraktów na benzynę RBOB (-15% w ciągu 2 tygodni). Obligacje reagowały na to spadkiem rentowności (wzrostem cen) szczególnie wydatnym na krótkim końcu. Rentowności 2-letnich obligacji w pewnym momencie spadły poniżej stopy Fedu (4,15% vs 4,5%) wzmagając spekulacje odnośnie do końca cyklu podwyżek. Niemniej, jastrzębia retoryka Fedu w połączeniu z globalną przeceną długoterminowej premii za ryzyko w wyniku działań ECB i Banku Japonii skutkowały ponowną presją na ceny obligacji pod koniec grudnia. W naszej ocenie siła rynku pracy oraz efekty drugiej rundy stanowią mocne argumenty za ostrożnością na globalnym rynku długu w nadchodzących miesiącach.

Z uwagą śledzimy również wydarzenia w segmencie surowcowym. Sektor metali przemysłowych uległ na przestrzeni 2022 roku istotnej korekcie, wywołanej obawami o słabość popytu i spowolnienie gospodarcze. Dodatkowo, wysokie ceny energii ograniczyły zyski wielu spółek wydobywczych, wzmagając tym samym presję na kursy ich akcji. W ostatnich tygodniach ceny miedzi uległy jednak spektakularnemu odbiciu, dyskontując informacje o otwarciu Chin, liberalizację tamtejszych obostrzeń prawnych oraz coraz większą stymulację fiskalną. Rynek nadal pozostaje pod wpływem krótkoterminowych zmian narracji (recesja w krajach rozwiniętych vs normalizacja w Chinach). Dłuższa teza inwestycyjna, związana z popytem generowanym przez transformację energetyczną, zeszła tymczasowo na dalszy plan. Uspokojenie zmienności na rynku mogłoby jednak przesunąć akcent w kierunku długoterminowych perspektyw sektora, a normalizacja kosztów energii wsparłaby wyniki spółek.

Udział akcji w portfelu utrzymuje się w okolicach 15-20%, a wśród sektorów preferujemy cykliczne segmenty gospodarki. Duration portfela obligacji wynosi ok. 0.5, a pozycja w euroobligacjach CEE jest zabezpieczona kontraktami terminowymi. Utrzymujemy pełne zabezpieczenie walutowe portfela subfunduszu, a w segmencie surowcowym preferujemy zajmowanie pozycji za pośrednictwem akcji spółek z najbardziej perspektywicznych sektorów.

Piotr Miliński i Konrad Konefał

Zarządzający subfunduszem QUERCUS Global Balanced

Spółki wydobywające miedź oraz indeks MSCI China – zsynchronizowane odbicie na fali otwarcia gospodarki

S&P 500 vs EuroStoxx – zmiana trendu na korzyść spółek europejskich?

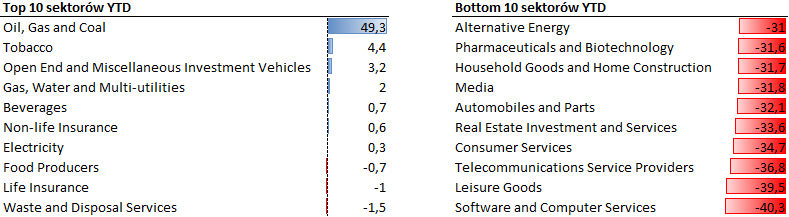

Stopy zwrotu na rynku amerykańskim za 2022 – brak oznak poprawy w IT i sektorach konsumenckich

Źródło: Bloomberg

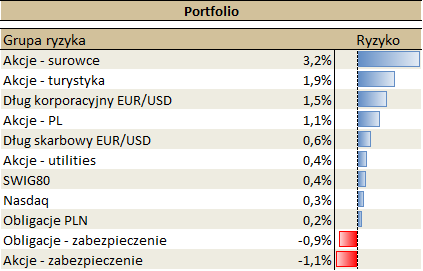

Ekspozycja Subfunduszu na poszczególne segmenty aktywów

Miara ryzyka odzwierciedla urocznioną zmienność danego segmentu aktywów oraz jego wagę w portfelu.

Przykładowo portfel złożony w 100% z polskich obligacji 10Y ma zmienność 12%, a z WIG20 27,8%.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Balanced (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Kluczowych Informacjach dla Inwestorów, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.