Wynik subfunduszu QUERCUS Global Balanced za styczeń wyniósł +2,49%. Jest to rezultat lepszy niż w przypadku indeksów akcyjnych (S&P 500 +1,59%, Nasdaq 100 +1,85%) oraz znacząco wyższy od obligacji skarbowych (10-latki amerykańskie -0,3%, niemieckie -0,6%). Co więcej, wynik subfunduszu został osiągnięty przy utrzymaniu pozycji w akcjach ok. 30-35% oraz mocno ograniczonym ryzyku duration. Podtrzymujemy prognozę wysokiego wzrostu gospodarczego, który wesprze notowania aktywów ryzykownych, ale ograniczy potencjalną skalę obniżek stóp procentowych.

Styczeń był słodko-gorzkim miesiącem dla głównych klas aktywów. Dane ze światowych gospodarek zaskakiwały w większości in plus, a indeksy S&P 500 i Eurostoxx 50 osiągnęły nowe rekordy. Z drugiej strony, obligacje skarbowe zanotowały zmienny miesiąc ze względu na słabnące perspektywy obniżek stóp procentowych w pierwszym kwartale 2024. Zwieńczeniem tego trendu było jasne oświadczenie J. Powella, że marcowe luzowanie polityki monetarnej jest mało prawdopodobne. Do pozytywnego obrazu nie pasuje także bardzo słaba szerokość wzrostów – indeks S&P 500 o równych wagach spadł o 0,8%. Oznacza to, że wzrosty skoncentrowały się w kilkunastu spółkach o najwyższym udziale, a reszta rynku zachowywała się przeciętnie. Indeks małych i średnich spółek Russell 2000 zamknął miesiąc 4-procentową stratą, równie nieudany miesiąc zanotowały akcje rynków wschodzących (MSCI EM -4,5%).

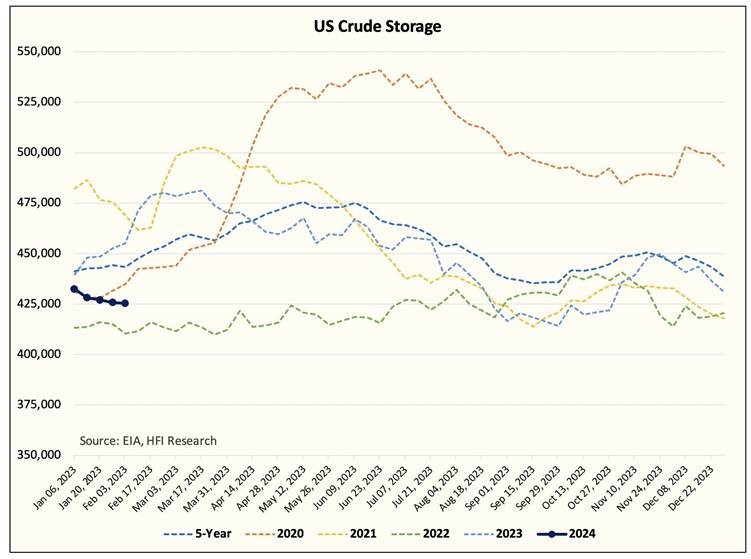

Interesujący rozwój sytuacji obserwujemy na rynku ropy naftowej. Jej notowania szybko przekładają się na oczekiwania inflacyjne, a w efekcie na rentowności obligacji i spodziewaną politykę monetarną. Obecnie uwagę zwraca rekordowo pesymistyczne pozycjonowanie inwestorów na kontraktach na ropę WTI mimo wzrostu popytu oraz spadku produkcji. Zamiast wzrostu zapasów wzorem 1Q 2023, początek roku przyniósł ich spadek porównywalny z 1Q 2022. Jednocześnie produkcja z amerykańskich złóż łupkowych, po dynamicznym wzroście w zeszłym kwartale, notuje ostatnio istotne spowolnienie. Spready na rynku fizycznym, czyli różnice w notowaniach kontraktów o różnej zapadalności, wskazują na stopniową odbudowę popytu. W naszej ocenie, wzrost notowań ropy do poziomu 90 USD / baryłkę mógłby pokrzyżować wiele konsensusowych prognoz dezinflacyjnych.

Nie możemy również przemilczeć niezwykle silnych wyników amerykańskich spółek technologicznych. Zarówno Microsoft, Meta jak i Amazon pokazały zaskakująco mocne dane operacyjne, zapowiadając ogromne inwestycje w infrastrukturę IT ze szczególnym uwzględnieniem rozwiązań AI. Sama Meta przeznaczy w 2024 roku 35mld dolarów na nakłady kapitałowe, co stanowi niespełna 25 procent jej ubiegłorocznych przychodów. Jeszcze większych kwot można się spodziewać w przypadku Microsoftu oraz Alphabetu. Skalę tych nakładów dobitnie obrazuje fakt, że cały rynek półprzewodników dedykowanych do smartfonów ma wartość ok. 140-150mld USD. Rozwiązania dedykowane rozwojowi AI w ciągu zaledwie kilku kwartałów zyskały potężną wartość, a tempo ich wzrostu nie wykazuje oznak spowolnienia.

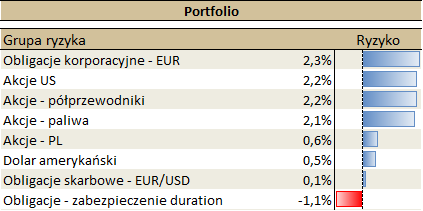

Z końcem ubiegłego miesiąca rozpoczęliśmy stopniową redukcję ryzyka poprzez zmniejszenie alokacji akcyjnej oraz realizację zysków na wybranych pozycjach dłużnych. W przypadku wystąpienia trendu bocznego na rynku akcji subfundusz skupi się na wykorzystaniu atrakcyjnych rentowności zagranicznych obligacji korporacyjnych. Jednocześnie w portfelu pojawiła się ok. 6-procentowa ekspozycja na spółki paliwowe, które będą beneficjentem wzrostu notowań ropy naftowej i zachowują się dobrze również w środowisku dynamicznie rosnących rentowności. Duration subfunduszu jest ograniczone ze względu na wymagające wyceny obniżek stóp na krótkich końcach krzywych rentowności, zwłaszcza w przypadku utrzymania siły gospodarek. Nie planujemy również otwierania pozycji w poszczególnych surowcach.

Piotr Miliński i Konrad Konefał, CFA

Zarządzający subfunduszem QUERCUS Global Balanced

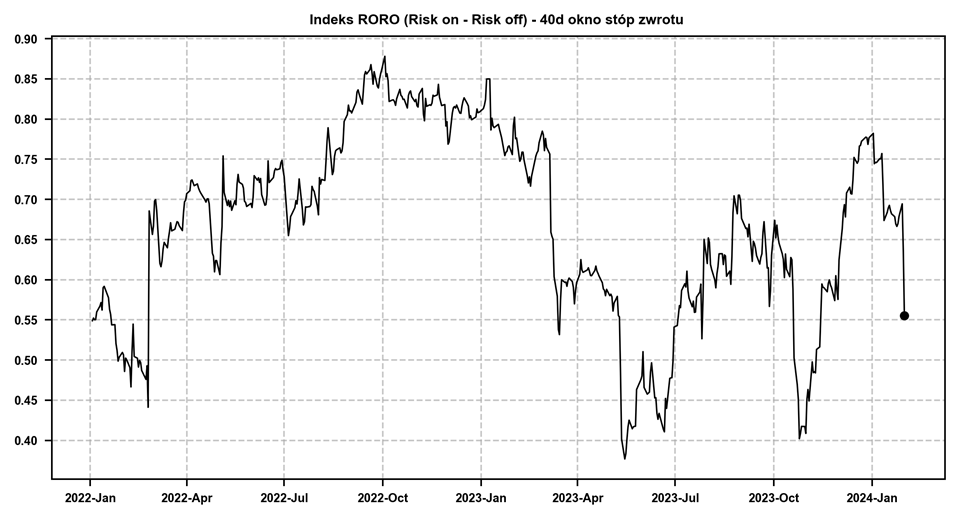

Wykres nr 1: indeks korelacji cross-asset zaliczył od początku silny spadek z 0,8 do raptem 0,55. W kontekście tego, że rynki mają za sobą zsynchronizowaną falę wzrostową, stanowi to pierwszy sygnał przejściowego wyczerpania trendu:

Źródło: opracowanie własne QUERCUS TFI

Wykres nr 2: zapasy ropy naftowej w USA wbrew powszechnym oczekiwaniom na ich wzrost, notują od początku roku istotny spadek:

Źródło: HFI Research

Ekspozycja subfunduszu na grupy ryzyka

Ryzyko pozycji to iloczyn zmienności mierzonej rocznym odchyleniem standardowym oraz wagi danej klasy aktywów w portfelu.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Balanced (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.