Wynik subfunduszu QUERCUS Global Balanced za październik wyniósł -0,06%, a stopa zwrotu od początku roku to +12,60%. Subfundusz zachowywał się stabilnie mimo trudnego otoczenia i spadków na rynkach akcji oraz obligacji. Okres przedwyborczy wykorzystaliśmy do stopniowej redukcji ryzyka i uproszczenia portfeli. Da nam to elastyczność i pozwoli na ponowne zwiększenie ryzyka w miarę upływu niepewności.

Październik upłynął pod znakiem zwiększonej zmienności na rynkach, choć nie w takim stopniu jak wynikałoby z analizy historycznych wzorców. Początek jesieni nie jest zazwyczaj korzystny dla rynków akcji, szczególnie w latach wyborczych. Tym razem korekta okazała się symboliczna: indeks S&P500 zakończył październik na niespełna 1-procentowym minusie, co stanowiło pierwszy od lutego miesiąc z ujemną stopą zwrotu. Uwagę zwracają straty amerykańskich obligacji skarbowych, które osiągnęły największą skalę od września 2022. Inflacja była wówczas najwyższa od dekad, a Fed podniósł stopy o 75 pb (do 4.00%). Za ostatnią przeceną stoją natomiast konsekwentnie lepsze od oczekiwań dane makro. Usunęły one w cień obawy o spowolnienie gospodarcze i dały sygnał do zmniejszenia skali oczekiwanych obniżek stóp. Nie pomogła również niepewność co do polityki fiskalnej USA spowodowanej wyborami i szybko zmieniająca się sytuacja na Bliskim Wschodzie.

Apetyt na ryzyko uległ diametralnej zmianie po zwycięstwie Donalda Trumpa. Znaczenie miał nie tylko sam wynik wyborów, ale też przewaga, z jaką wygrał kandydat Republikanów. Nie było mowy o długotrwałej niepewności, nerwowym liczeniu głosów, czy kontestowaniu rozstrzygnięć. Co więcej, prawicowi kandydaci będą mieli przewagę w Senacie oraz w Izbie Reprezentantów, co powinno ułatwić realizację najważniejszych założeń programowych. Reakcje rynków akcji były zgodne z oczekiwaniami: kursy banków wzrosły o kilkanaście procent, świetną sesję zaliczyli też dostawcy prywatnych pakietów ubezpieczeń zdrowotnych. Nie sposób pominąć również kilka ‘specyficznych’ zakładów związanych z planami Trumpa. Zapowiedziane masowe deportacje nielegalnych imigrantów byłyby ogromnym wyzwaniem logistycznym, na którym zyskaliby prywatni operatorzy zakładów karnych (kurs Geo Group uległ podwojeniu). Bliskie kontakty Elona Muska z prezydentem-elektem napędziły również notowania Tesli. Mimo, że kontrolowany przez ekscentrycznego miliardera SpaceX nie jest publicznie notowany, to jednak inwestorzy znaleźli sposób na pośrednie rozegranie również tego zakładu. Kurs akcji DestinyTech100, czyli wehikułu inwestującego na rynku prywatnym, wzrósł od wyborów o niemal 300%. Powód? Niemal 40% jego portfela stanowią właśnie akcje SpaceX. Imponujące wzrosty zanotowały również kryptowaluty i spółki powiązane z ich ekosystemem.

Pierwsza reakcja rynku długu również nie stanowiła istotnego zaskoczenia. Obligacje amerykańskie uległy osłabieniu, ale szczególnie dotknięte były papiery o długich zapadalnościach (10, 20 i 30-letnie). Tzw. steepener, czyli wystromienie krzywej dochodowości, obrazuje wyższy oczekiwany wzrost nominalnego PKB. Jednocześnie, rynek spodziewa się większej presji Trumpa na przewodniczącego Fed, co mogłoby doprowadzić do luźniejszej polityki monetarnej. Część rynku obawia się, że byłoby to stymulowanie i tak już rozgrzanej gospodarki, co przełożyłoby się na wzrost inflacji.

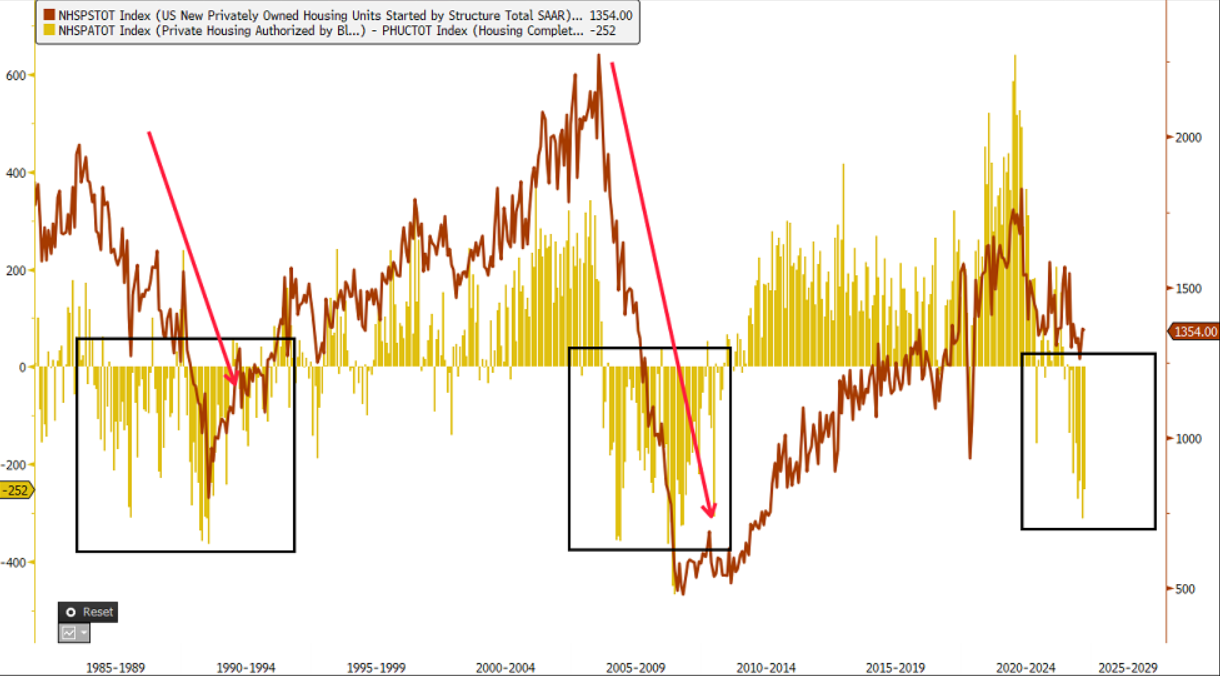

Dla zrównoważenia rynkowej euforii dodamy, że z pewnym niepokojem patrzymy na sektor budownictwa mieszkaniowego w Stanach. Z punktu widzenia makro, liczba pozwoleń na budowę od jakiegoś czasu jest niższa niż ukończonych domów (złoty histogram na Wykresie nr 3). Zazwyczaj zwiastowało to długotrwałe spowolnienie sektora mierzone liczbą rozpoczętych budów. Obraz mikro, na przykładzie wyników największych deweloperów mieszkaniowych w USA (DR Horton, Lennar), potwierdza słabe perspektywy sektora. Spółki te zmagają się ze spadkiem sprzedaży i z każdym kolejnym kwartałem muszą zachęcać niezdecydowanych klientów nowymi upustami. W konsekwencji presja na marże jest najwyższa od długiego czasu.

Nasze podejście do akcji pozostaje umiarkowanie optymistyczne. Średnioterminowy trend na rynkach pozostaje wzrostowy, a ewentualne korekty wykorzystalibyśmy do zwiększenia zaangażowania. Nieustannie monitorujemy jednak rynek nieruchomości, który mógłby dać wyraźny sygnał do ograniczenia ryzyka. Łączny udział akcji kształtuje się w przedziale 25-30%, a ryzyko stopy procentowej jest ograniczone. Nie planujemy otwierania pozycji w poszczególnych surowcach.

Piotr Miliński i Konrad Konefał, CFA

Zarządzający subfunduszem QUERCUS Global Balanced

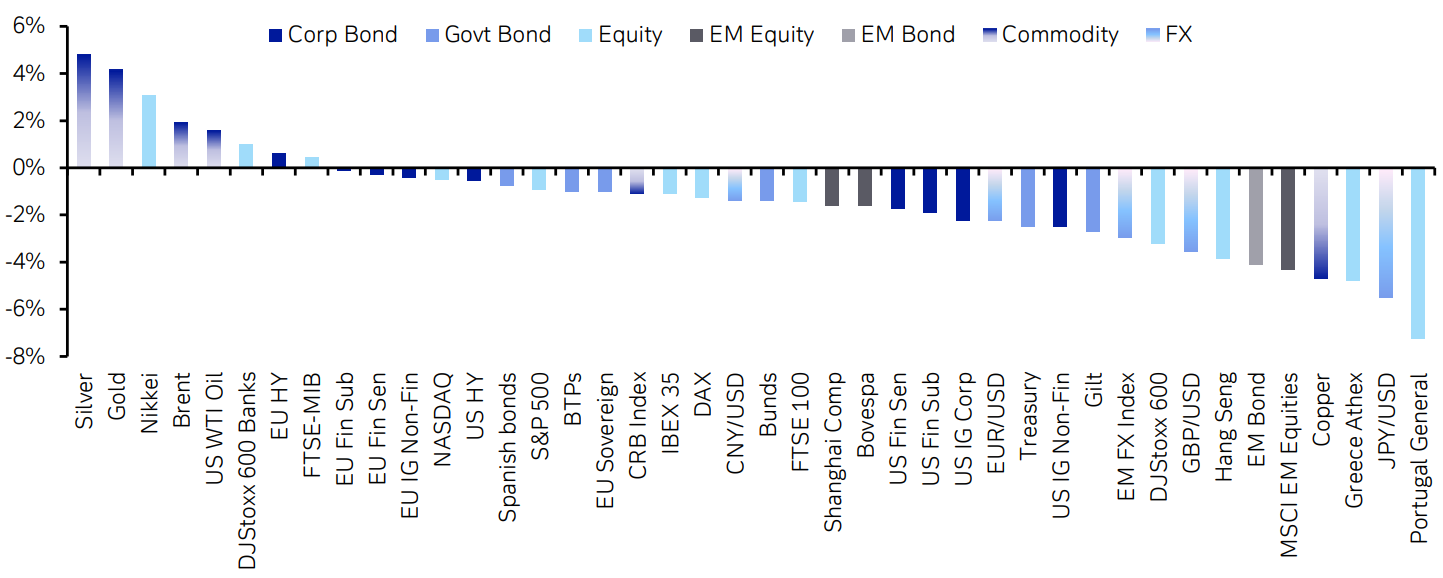

Wykres nr 1: stopy zwrotu głównych klas aktywów w walucie lokalnej. Październik był dla przeważającej większości słabym miesiącem:

Źródło: Deutsche Bank

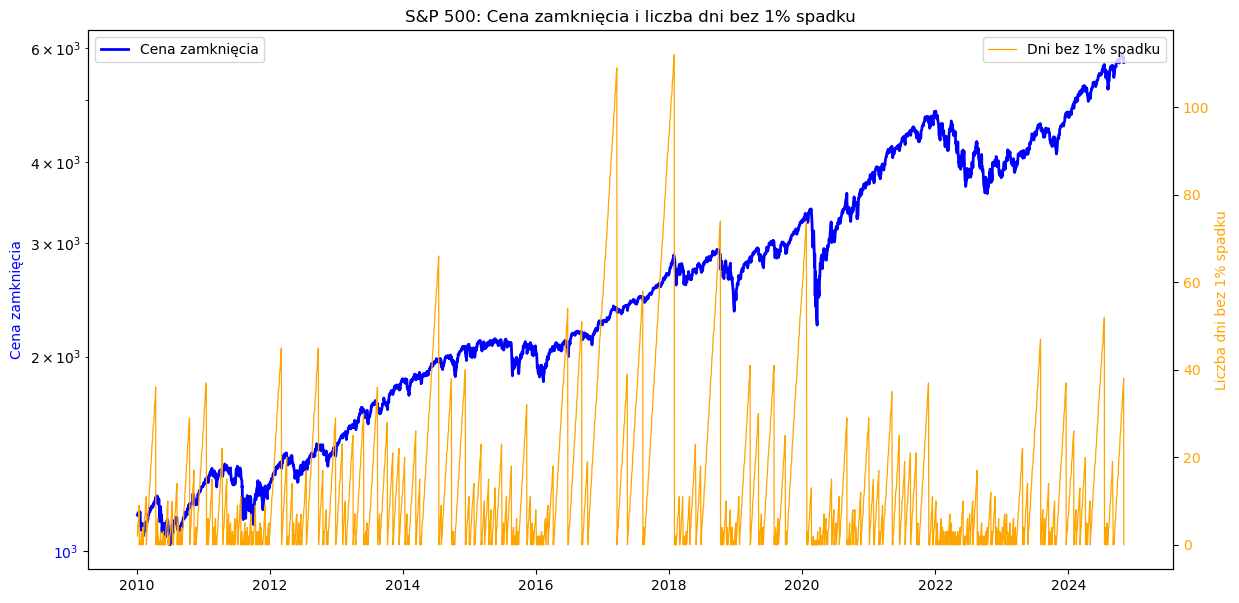

Wykres nr 2: na 2 dni przed wyborami prezydenckimi w USA, indeks S&P500 zakończył blisko 2-miesięczny okres niskiej zmienności. Okołowyborcza zmienność może dać pretekst do resetu sentymentu i udanej końcówki roku

Źródło: opracowanie QUERCUS TFI

Wykres nr 3: liczba pozwoleń na budowę musiałaby od tego momentu drastycznie wzrosnąć aby liczba ukończonych domów (brązowa linia) przestała spadać. Trudno o to w otoczeniu tak zmiennego oprocentowania kredytów hipotecznych. W dodatku ceny utrzymują się na wysokich poziomach ze względu na niedostateczną podaż, więc dostępność domów znajduje się na poziomie najniższym od dziesięcioleci:

Źródło: Bloomberg LP

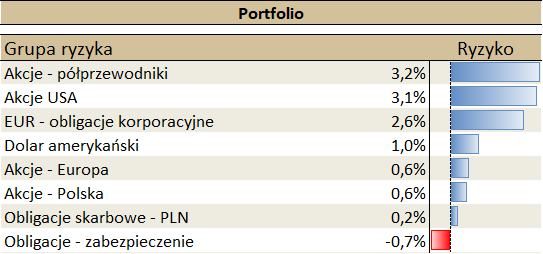

Ekspozycja subfunduszu na grupy ryzyka

Ryzyko pozycji to iloczyn zmienności mierzonej rocznym odchyleniem standardowym oraz wagi danej klasy aktywów w portfelu.

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Balanced (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.