W listopadzie subfundusz QUERCUS Global Growth osiągnął stopę zwrotu na poziomie +10,55% wobec benchmarku na poziomie 9,23%. Był to jeden z najlepszych miesięcy na rynkach finansowych nie tylko w br., ale także w ostatnich latach. W ostatnich tygodniach mijającego roku powinna sprzyjać nam pozytywna sezonowość, jako, że grudzień jej zazwyczaj jednymi z najlepszych miesięcy w roku dla rynków akcji.

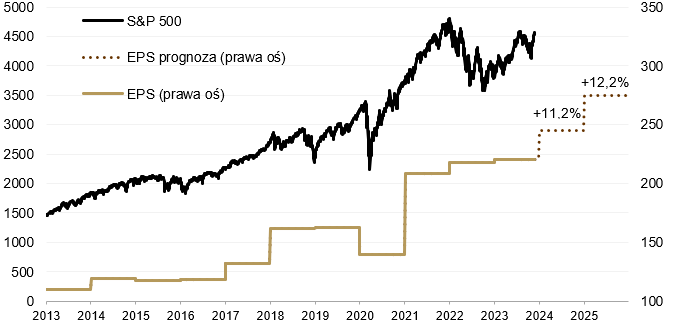

Po trzech spadkowych miesiącach z rzędu, listopad przyniósł znaczącą poprawę nastrojów, a główne indeksy w USA zanotowały jedne z najlepszych miesięcznych stóp zwrotu w ostatnich latach. W tym okresie indeks S&P500 wzrósł o 8,92%, a Nasdaq Composite o 10,70%. Wsparciem dla notowań akcji w tym okresie był zdecydowanie sezon wyników amerykańskich przedsiębiorstw, które zaskoczyły pozytywnie publikowanymi wynikami trzeci kwartał z rzędu, wskazując na relatywną siłę gospodarki oraz odporność konsumenta m.in. na wysokie stopy procentowe. W tym okresie zagregowany EPS dla indeksu S&P 500 wzrósł o ok. 4,5% r/r, co jest tym bardziej dobrym wynikiem, że jeszcze przed samym startem sezonu wyników w USA konsensus prognoz analityków zakładał w zasadzie brak zmiany zagregowanego zysku na akcję. W całym 2023 roku prognozy rynkowe zakładają jedynie lekki wzrost EPS dla indeksu S&P 500, co jest wypadkową słabszego pod tym względem 1Q23 i 2Q23. Zgoła odmiennie wyglądają oczekiwania na nadchodzący 2024 rok. Konsensus analityków prognozuje wzrost zagregowanego EPS dla S&P 500 na poziomie 11,2%, a głównymi driverami wzrostu będę takie sektory, jak: Information Technology (+16% r/r), Communication Services (+15% r/r), Consumer Discretionary (+14% r/r) oraz Health Care (+18% r/r). Jeżeli rzeczywiście przyszły rok będzie tak udany pod względem poprawy wyników finansowy jak wskazują prognozy, to z jednej strony będzie to istotne wsparcie dla kontynuacji wzrostów na rynkach akcyjnych z szansą na ustanowienie nowego rekordu wszechczasów przez S&P 500 na poziomie powyżej 4800 pkt., a z drugie strony powinno to wspierać wyniki subfunduszu Quercus Global Growth, z racji jego istotnego przeważenia w czterech sektorach, które mają być liderami poprawy wyników w 2024 roku.

Wykres. 1. Prognozowany wzrost zysków na akcję (EPS) r/r dla indeksu S&P500 w latach 2023-25

Źródło: Yardeni Research, IBES, stooq.pl; dane na 27.11.2023 r.

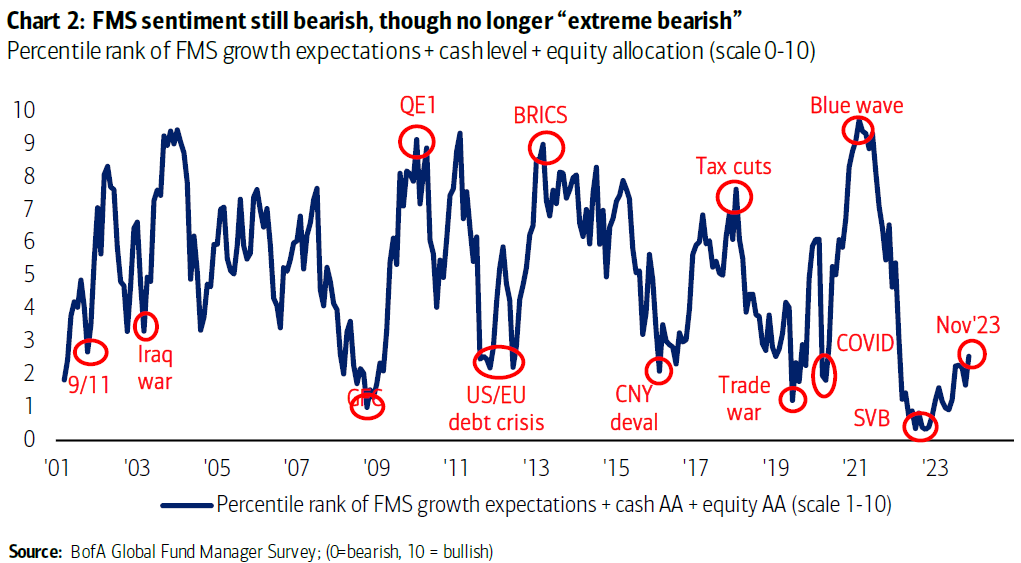

To co przykuwa naszą uwagę po bardzo dobrym roku dla rynków akcji jest wciąż bardzo ostrożnę nastawienie zarządzających funduszami inwestycyjnymi w USA. Zagregowany wskaźnik nastrojów oparty na oczekiwaniach zarządzających funduszami odnośnie gospodarki, poziomu gotówki i udziału akcji, pozostaje zaskakująco nisko. W dalszym ciągu jest więcej strachu niż chciwości, a zarządzający mają wciąż dużo miejsca do zwiększania ekspozycji akcyjnej. Paradoksalnie jest to dobra informacja dla rynków akcji, gdyż w scenariuszu tzw. „soft landingu” amerykańskiej gospodarki i kontynuacji poprawy wyników finansowych przez spółki giełdowe, fundusze byłyby niemal zmuszone do zwiększania ekspozycji akcyjnej co zdecydowanie wspierałoby dalsze wzrosty głównych indeksów akcyjnych na Wall Street.

Wykres. 2. Zagregowany wskaźnik nastrojów oparty na oczekiwaniach menedżerów funduszy odnośnie gospodarki, poziomie gotówki i udziale akcji

Źródło: Bank of America, dane na 14.11.2023 r.

Dodatkowym argumentem przemawiającym za wzrostami może być dalszy spadek rentowności amerykańskich obligacji skarbowych. Rentowności 10-letnich obligacji amerykańskich spadły w trakcie miesiąca o ponad 60pb, w ślad za nimi poszły również papiery krajów strefy euro oraz rynków wschodzących. Do tej pory wysokie rynkowe stopy procentowe ciążyły wielu segmentom akcyjnym, na czele z technologią oraz spółkami użyteczności publicznej. Dzięki korekcie pojawiło się kilka okazji inwestycyjnych, między innymi wśród beneficjentów dynamicznie rozwijającego się rynku sztucznej inteligencji. Niezmiennie trzymamy się liderów w swoich sektorach, którzy sukcesywnie zwiększają nie tylko przychody, ale również zyski i przepływy gotówkowe. Szukamy też okazji w innych branżach, na bieżąco monitorując wschodzące trendy rynkowe (np. potencjał leków klasy GLP-1).

Podsumowując, listopad był bardzo udany dla inwestorów i zakładamy, że również grudzień będzie kontynuował te pozytywne tendencje, na co wskazuje historyczna sezonowość. W scenariuszu bazowym widzimy szanse na dojście indeksów w USA do historycznych szczytów na przełomie 4Q23/1Q24, a jedną z lepiej performujących klas aktywów powinny być ‘spółki wzrostowe’, wspierane przez poprawiające się wyniki finansowe i spadek stóp procentowych.

Daniel Łuszczyński, CFA i Piotr Miliński

Zarządzający Subfunduszem QUERCUS Global Growth

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Growth (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.