W marcu subfundusz QUERCUS Global Growth osiągnął stopę zwrotu na poziomie 2,53% wobec benchmarku na poziomie 3,08%. Marzec przyniósł kontynuację pozytywnych tendencji z pierwszych dwóch miesięcy nowego roku, a cały kwartał zamknął się dla Subfunduszu wysoką stopą zwrotu na poziomie 13,41%, w porównaniu z wynikiem 8,14% dla benchmarku. Jesteśmy w dalszym ciągu pozytywnie nastawieni do rynków akcji, w tym w szczególności do segmentu ‘spółek wzrostowych’, co potwierdzają utrzymujące się dobre wyniki spółek amerykańskich, wspierane przez silną gospodarkę.

Bardzo dobry wynik Funduszu na tle benchmarku za miniony kwartał jest w szczególności spowodowany skuteczną selekcją, wspieraną dobrymi wynikami spółek portfelowych za 4Q23 oraz optymistycznymi outlookami Zarządów spółek na kolejne miesiące. Wygranymi właśnie zakończonego sezonu wyników były przede wszystkim spółki zgrupowane w sektorze Information Technology, które napędzane były m.in. przez dynamicznie rozwijający się rynek sztucznej inteligencji. To właśnie spółki technologiczne zaskoczyły wynikami najbardziej pozytywnie, bo w aż 88,9% przypadkach raportowane zyski okazały się lepsze od konsensusów rynkowych. Dla porównania, dla całego indeksu S&P500 odsetek spółek z lepszym wynikiem netto od prognoz analityków sięgnął 74,0%.

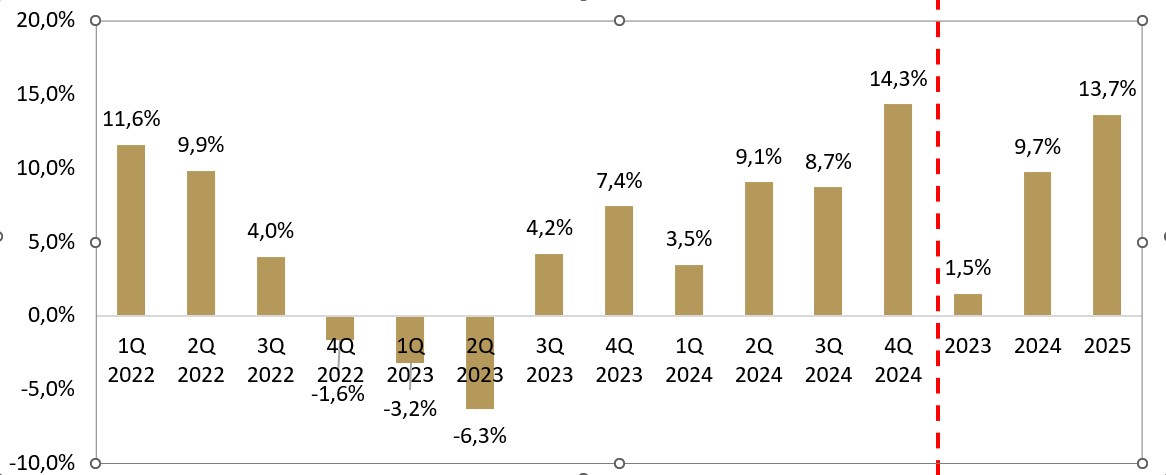

Jednak sezon wyników za 4Q23 to już historia, a w połowie kwietnia zacznie się publikowanie sprawozdań finansowych za 1Q24, z najważniejszym punktem tego sezonu przypadającego na końcówkę kwietnia, kiedy to swoje wyniki opublikują największe spółki technologiczne, jak: Microsoft, Apple, Alphabet, Amazon i Meta. Na ten moment konsensus rynkowy zakłada w 1Q24 wzrost EPS dla indeksu S&P500 na poziomie 3,5% r/r, a patrząc z perspektywy ostatnich kwartałów, ostatecznie może się to okazać dość ostrożna prognoza. To co zwraca naszą szczególną uwagę, to to, że każdy kolejny kwartał w tym roku może przynieść poprawę raportowanych zysków spółek zbliżoną do wartości dwucyfrowych, kończąc cały rok 2024 wzrostem EPS dla indeksu S&P500 na poziomie 9,7% r/r, z perspektywą poprawy wyników w kolejnym 2025 roku na poziomie nawet 13,7% r/r. Zrealizowanie się właśnie takiego scenariusza będzie niewątpliwie motorem napędowym kontynuacji hossy na amerykańskiej giełdzie, przy zdecydowanym udziale spółek wchodzących w skład ‘Magnificent 7’. Według Goldman Sachs, średnioroczny wzrost przychodów w latach 2023-25 dla ‘Magnificent 7’ powinien sięgnąć 12%, podczas gdy dla pozostałych 493 spółek z indeksu S&P500, wzrost ten wyniesie ledwie 3%. Dlatego pomimo wysokich stóp zwrotu za zeszły rok dla 7 największych spółek amerykańskiej giełdy, nie zamykamy się w funduszu na tę klasę aktywów, gdzie w dalszym ciągu widzimy dobre perspektywy do poprawy wyników w kolejnych latach, a to właśnie największe spółki technologiczne mogą okazać się największymi beneficjentami dynamicznie rozwijającego się rynku sztucznej inteligencji.

Wykres. 1. Prognozowany wzrost EPS r/r dla S&P 500

Źródło: Yardeni Research, IBES; dane na 01.04.2024 r.

Podsumowując, zakończony niedawno sezon wyników za 4Q23 w USA był już czwartym z rzędu, który zaskoczył inwestorów pozytywnie, a to powinno wspierać rynki akcyjne w kolejnych miesiącach, które wyczekują już kolejnej porcji danych finansowych wraz z rozpoczynającym się za 2 tygodnie sezonem wyników za 1Q24. Oczywistymi wygranymi są w tym roku spółki technologiczne, wspomagane przez ważny silnik wzrostu jakim jest sztuczna inteligencja, jednak i w pozostałych sektorach ‘nietechnologicznych’ można znaleźć wiele ciekawych spółek wzrostowych. Według nas, zarówno Nasdaq, jak i S&P500, oczywiście z korektami po drodze, mogą osiągać nowe rekordy wszechczasów w II kwartale br. Jednym z głównych tematów inwestycyjnych będzie w dalszym ciągu rozwój rynku sztucznej inteligencji, który według nas jest dopiero na wczesnym etapie rozwoju oraz długo oczekiwane rozpoczęcie cyklu obniżek stóp procentowych w USA, przesuwające się coraz bardziej na drugą połowę roku. W całym roku kluczowa będzie odpowiednia selekcja, gdyż zakładamy większą zmienność na rynkach niż miało to miejsce w minionym roku.

Daniel Łuszczyński, CFA

Zarządzający Subfunduszem QUERCUS Global Growth

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Growth (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.