W czerwcu subfundusz QUERCUS Global Growth osiągnął stopę zwrotu na poziomie +3,36% wobec benchmarku na poziomie +2,23%. Pierwsza połowa roku okazała się bardzo dobra dla segmentu spółek wzrostowych, a skumulowana stopa zwrotu subfunduszu w tym okresie wyniosła +20,25%. Na drugą część roku patrzymy pozytywnie, a wsparciem dla kontynuacji hossy mogą być utrzymujące się dobre wyniki finansowe spółek oraz rozpoczęcie cyklu obniżek stóp procentowych. Z drugiej strony w 3Q może nie sprzyjać efekt sezonowy, z racji, że okres od sierpnia do września bywa jednym ze słabszy w ciągu roku.

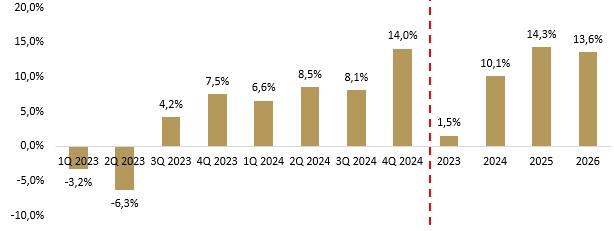

W przyszłym tygodniu rozpoczyna się w USA sezon wyników za 2Q24, który będzie niezwykle kluczowy dla podtrzymania hossy na Wall Street. Konsensus prognoz analityków zakłada wzrost EPS dla indeksu S&P 500 (zysk przypadający na jedną akcję) o 8,5% r/r, a biorąc pod uwagę, że w poprzednich kwartałach mieliśmy do czynienia z przebiciem początkowych prognoz, to można zakładać, że będzie to pierwszy kwartał od ponad dwóch lat z dwucyfrową poprawą zysków. To co istotniejsze dla kontynuacji hossy w kolejnych kwartałach to zdecydowanie konieczność poprawiania wyników przez spółki także w latach 2025-26. Na ten moment konsensus analityków zakłada wzrost EPS-ów we wskazanym okresie o odpowiednio 14,3% oraz 13,6%. Wsparciem dla podtrzymania wysokich dynamik wyników będzie zdecydowanie uniknięcie wejścia gospodarki amerykańskiej w recesję oraz rozpoczęcie cyklu obniżek stóp procentowych (pierwsza obniżka prognozowana jest na wrzesień).

Wykres. 1. Prognozowany wzrost EPS r/r dla S&P 500

Źródło: Yardeni Research, IBES; dane na 10.07.2024 r.

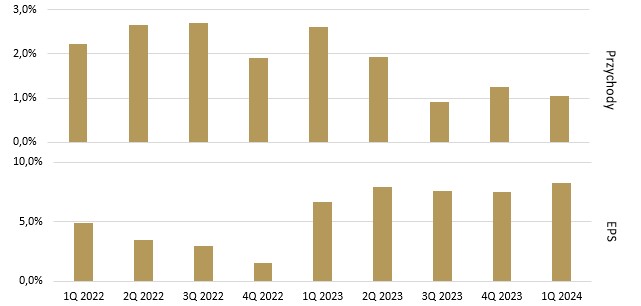

Podobnie jak w poprzednim kwartale, tak i teraz, widzimy więcej miejsca na pozytywne zaskoczenia, szczególnie w przypadku największych spółek technologicznych, które mogą korzystać na poprawie popytu na ich usługi, przy jednocześnie stabilizującej się bazie kosztowej w środowisku stabilnej inflacji. Średnie pozytywne zaskoczenie pomiędzy prognozami analityków, a raportowanymi przez spółki wynikami wynosiło w ostatnich kwartałach aż 7,6%. Kontynuacja tej pozytywne tendencji z pewnością będzie wsparciem dla dalszych wzrostów amerykańskich indeksów. Kluczowe z perspektywy kolejnych miesięcy będą szczególnie outlooki spółek na resztę roku oraz to w jakim stopniu będą one w stanie korzystać na dynamicznie rosnącym rynku sztucznej inteligencji.

Wykres. 2. Zaskoczenia wynikowe na przychodach i zyskach na akcję dla indeksu S&P500

Źródło: Bloomberg, dane na 01.07.2024 r.

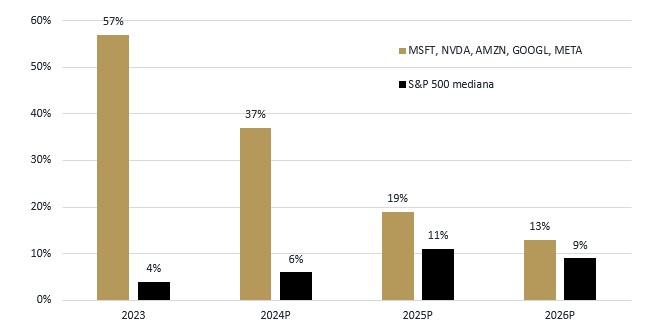

Dużo w ostatnich miesiącach mówi się o dosyć wąskiej hossie, gdzie główne amerykańskie indeksy, jak S&P500 czy Nasdaq, swój wzrost zawdzięczają jedynie największym spółką technologicznym. Jest to w dużej mierze uzasadnione przez raportowane bardzo dobre wyniki finansowe takich spółek jak m.in. Microsoft, Nvidia, Amazon, Alphabet i Meta, które istotnie przewyższają wzrost wyników mediany spółek z S&P500. Zakładamy, że w kolejnych kwartałach powinniśmy być świadkami demokratyzacji hossy, czyli włączenia w nią średnich i małych spółek, a 31% różnica wzrostu zysków Magnificent 5 wobec mediany spółek S&P500 z 2024 r. powinna stopnieć do 8% w 2025 r. i tylko do 4% w 2026 r.

Wykres. 3. Prognozowany wzrost zysków r/r dla Magnificent 5 i mediany spółek z S&P 500

Źródło: Goldman Sachs

Podsumowując, nie zmieniamy naszych tez na rok 2024 i zakładamy, że druga połowa roku powinna przynieść kontynuację pozytywnych tendencji z pierwszych sześciu miesięcy roku, chociaż zakładamy wzrost zmienności na rynkach, gdyż wchodzimy w sezonowo gorszy okres dla akcji, który przypada na miesiące sierpień-wrzesień. Paliwa do dalszych wzrostów rynków upatrujemy szczególnie w spółkach wzrostowych z ekspozycją na dynamicznie rozwijający się rynek sztucznej inteligencji, a informację o wdrażaniu kolejnych produktach opartych o AI powinny wspierać pozytywny sentyment inwestorów do tej klasy aktywów. Ponadto, zakładamy, że zbliżający się sezon wyników w USA za 2Q24 może po raz kolejny pozytywnie zaskoczyć inwestorów, a pierwsza obniżka stóp procentowych, zakładana obecnie na wrzesień, będzie wsparciem szczególnie dla segmentu spółek wzrostowych.

Daniel Łuszczyński, CFA

Zarządzający Subfunduszem QUERCUS Global Growth

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Growth (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.