W styczniu subfundusz QUERCUS Global Growth osiągnął stopę zwrotu na poziomie 9,6% wobec benchmarku na poziomie 7,2%. Początek roku jest bardzo udany dla rynków akcji, ze szczególnym wyróżnieniem spółek „growth”, które były jedną z najchętniej wyprzedawanych klas aktywów w zeszłym roku. Zakładamy kontynuację pozytywnych tendencji z początku roku i jesteśmy optymistycznie nastawieni na cały 2023 rok.

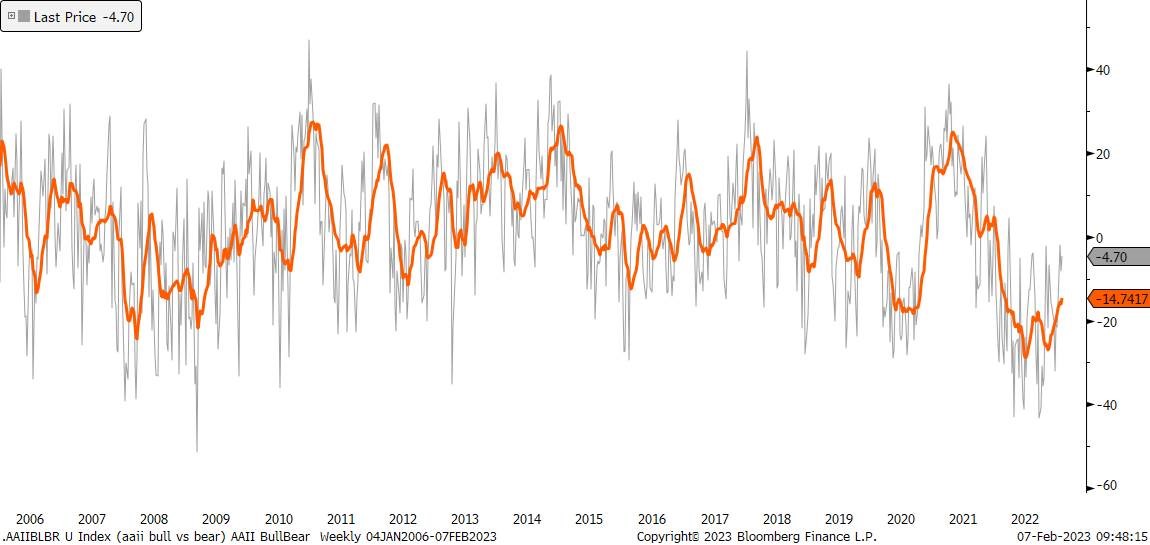

W nowy rok weszliśmy od mocnego pozytywnego akcentu na rynkach finansowych, a na szczególne wyróżnienie zasługują spółki wzrostowe, które były jedną z najbardziej rosnących klas aktywów. Jednym z głównych powodów tak udanego początku roku było mocno niedźwiedzie nastawienie inwestorów, którzy z powodu oczekiwania nadejścia recesji byli niedoważeni szczególnie w klasach aktywów uważanych za ryzykowne, do których zaliczane są akcję spółek „growth”. W poprzednim komentarzu wspominaliśmy, że z perspektywy inwestorów amerykańskich jest to jedna z najbardziej oczekiwanych recesji w ostatnich kilkunastu latach, a biorąc pod uwagę wciąż utrzymującą się silną gospodarkę USA, było tu więcej miejsca na pozytywne zaskoczenia. Obecnie dalej utrzymujemy optymistyczne nastawienie do rynków akcji i zauważamy, że wiele negatywnych czynników, które wywierały presję na rynki finansowe w ubiegłym roku, powinno powoli wygasać. Inflacja powinna w dalszym ciągu spadać, a banki centralne powinny zakończyć proces podnoszenia stóp procentowych na przełomie 1-2Q23. Ponadto coraz więcej wskazuje na to, że uda się nam uniknąć głębokiej recesji na rynkach bazowych, na co wskazuje wciąż silny rynek pracy w Stanach Zjednoczonych, stabilizująca się europejska gospodarka czy otwierający się rynek chiński po trzech latach ciągłych lockdownów.

Wykres. 1. Odsetek inwestorów oczekujących wzrostów pomniejszony o odsetek prognozujących spadki w badaniu AAII

Źródło: AAII, Bloomberg; dane na 07.02.2023 r.

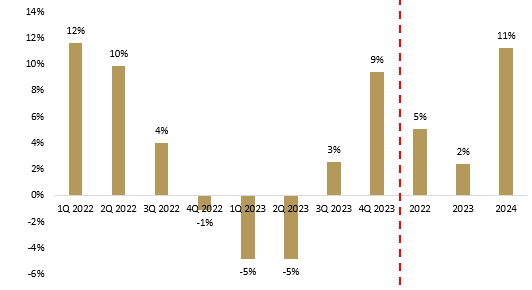

Zdecydowanie dużo ciekawych danych dostarczył nam do tej pory rozpoczęty w USA w połowie stycznia sezon wyników za 4Q22. Na ten moment w ramach indeksu S&P500 zaraportowało 345 spółek, z czego w ok. 71% przypadkach spółki zaraportowały lepsze wyniki na poziomie zysku netto od konsensusów rynkowych oraz w ok. 63% przypadkach na poziomie przychodów. Do tej pory naszą uwagę przykuły dwa często powtarzające się zdarzenia. Po pierwsze, szczególnie w przypadku spółek wzrostowych, często negatywne zaskoczenie na raportowanych wynikach lub niższa od rynkowego konsensusu prognoza wyników na kolejny kwartał nie prowadziła bezpośrednio do istotnej przeceny akcji. Wręcz przeciwnie, w wielu przypadkach kursy akcji wędrowały wyżej. Po drugie, jednym z bardzo często powtarzających się komentarzy Zarządów było oczekiwanie, że wyniki finansowe w pierwszej połowie roku będą w dalszym ciągu pod presją, natomiast druga połowa roku powinna przynieść długo oczekiwaną poprawę. Taka narracja jest zbieżna z tym czego oczekuje rynek, a mianowicie patrząc na prognozy zysków spółek giełdowych, konsensus prognoz analityków zakłada, że największy spadek EPS dla indeksu S&P 500 (zysk przypadający na jedną akcję) powinien nastąpić w 1-2Q 2023, a poprawę wyników powinniśmy zobaczyć od kolejnego kwartału. To wszystko może powodować, że większość negatywnych informacji została już zdyskontowana w cenach akcji i obecnie jest więcej miejsca na pozytywne zaskoczenia.

Wykres. 2. Prognozowany wzrost EPS r/r dla S&P 500

Źródło: Yardeni Research, IBES; dane na 06.02.2023 r.

Reasumując, w kolejnych 2 kwartałach wyniki finansowe spółek mogą być w dalszym ciągu pod presją wysokiej (choć już spadającej) inflacji, utrzymujących się wysokich stóp procentowych oraz ograniczania wydatków przez konsumentów i przedsiębiorstwa. Paradoksalnie jest to dobra informacja, bo oznacza, że jesteśmy coraz bliżej końca bessy, co od początku roku starają się dyskontować rynki finansowe. W takim środowisku, po jednym z najgorszych od kilkunastu lat roku, zakładamy, że spółki wzrostowe będą zachowywać się zdecydowanie lepiej, co powinno wspierać wyniki subfunduszu Quercus Global Growth.

Daniel Łuszczyński, CFA i Piotr Miliński

Zarządzający Subfunduszem QUERCUS Global Growth

Niniejszy materiał jest informacją reklamową. Ma charakter edukacyjno-informacyjny i stanowi wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie jest ofertą ani rekomendacją do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawnej. Zamieszczone w niniejszym dokumencie informacje nie stanowią informacji rekomendującej lub sugerującej strategię inwestycyjną ani rekomendacji inwestycyjnej w rozumieniu rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE). Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.

QUERCUS Global Growth (dalej: „Subfundusz”) jest subfunduszem QUERCUS Parasolowy SFIO. Informacje o QUERCUS Parasolowy SFIO oraz Subfunduszu, w tym szczegółowy opis polityki inwestycyjnej oraz czynników ryzyka, a także historyczne dane finansowe, zawarte są w Prospekcie Informacyjnym i Dokumencie zawierającym kluczowe informacje, dostępnych w siedzibie Quercus TFI S.A. oraz na stronie internetowej www.quercustfi.pl. Quercus TFI S.A. ani QUERCUS Parasolowy SFIO nie gwarantują realizacji założonych celów inwestycyjnych ani uzyskania określonych wyników inwestycyjnych. Uczestnik musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Wartość aktywów netto Subfunduszu może cechować się dużą zmiennością, ze względu na skład portfela, a w szczególności inwestowanie aktywów Subfunduszu w akcje i instrumenty pochodne. QUERCUS Parasolowy SFIO może lokować powyżej 35% wartości aktywów Subfunduszu w papiery wartościowe emitowane, poręczane lub gwarantowane przez Skarb Państwa lub Narodowy Bank Polski. Podane wyniki są stopami zwrotu jednostek uczestnictwa kategorii A Subfunduszu we wskazanym okresie. Wyniki te nie uwzględniają podatku od dochodów kapitałowych oraz opłat związanych z nabyciem jednostek uczestnictwa. Podane stopy zwrotu są oparte na danych historycznych i nie stanowią gwarancji uzyskania podobnych w przyszłości. Indywidualna stopa zwrotu z inwestycji każdego uczestnika zależy od dnia nabycia i dnia zbycia jednostek uczestnictwa oraz od pobranych opłat manipulacyjnych i wysokości należnego podatku. Wartości jednostek uczestnictwa Subfunduszu oraz Tabela Opłat dostępne są na stronie internetowej www.quercustfi.pl. Przed nabyciem jednostek uczestnictwa należy wnikliwie zapoznać się z Prospektem Informacyjnym oraz kosztami i opłatami związanymi z inwestowaniem w jednostki uczestnictwa. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.