Komentarz z 1.03.2023 r.

dr hab. Sebastian Buczek

Prezes Zarządu

Quercus TFI S.A.

Luty nie był już tak łaskawy dla inwestorów, jak styczeń, chociaż udało się utrzymać część zdobyczy z poprzedniego miesiąca. Fala wzrostowa, która rozpoczęła się w październiku ubiegłego roku, zaczęła słabnąć. Jednym z powodów były dane makroekonomiczne, z których można było wyciągnąć wniosek, że proces podnoszenia stóp proc. w Stanach Zjednoczonych i Europie może przedłużyć się. Optymizmem nie napawała także smutna rocznica wybuchu wojny rosyjsko-ukraińskiej i niepewność co dalszych losów konfliktu wskutek niejednoznacznych sygnałów wysyłanych przez niektóre kraje zachodnioeuropejskie. Dobrze zaprezentowały się rynki brytyjski i francuski, w przypadku których padły nowe rekordy notowań. Główne indeksy giełdowe zanotowały po lutym następujące stopy zwrotu: S&P500 +3,4%, Nasdaq +9,5%, DAX +10,4%.

Wykres 1. S&P500 – ostatni rok

Źródło: stooq.pl

Polskie akcje nieco straciły na wartości. WIG osunął się do 60,2 tys. punktów, zyskując jednak 4,7% od początku roku. Z blue chips w br. najlepiej zaprezentowały się: Allegro (+16%) i Santander (+15%), a najgorzej CCC (-17%) i LPP (-12%).

Wykres 2. WIG – ostatni rok

Źródło: stooq.pl

Szeroki rynek polskich spółek nadal wyróżniał się in plus. sWIG80 wzrósł aż o 12,0% w br. Najbardziej na wartości zyskały: Sfinks (+130%), Cognor (+80%) czy Sygnity (+45%). Straciły za to: Bumech (-26%) czy Datawalk (-14%).

Wykres 3. sWIG80 – ostatni rok

Źródło: stooq.pl

Na rynkach obligacji, w tym na naszym, doszło do korekty notowań. W przypadku polskich instrumentów 10-letnich rentowność wzrosła do 6,53%, amerykańskich do 3,93%, a niemieckich do 2,64%. Sytuacja na polskim rynku papierów dłużnych korporacyjnych była dobra. Sprzyja mu napływ środków do funduszy dłużnych.

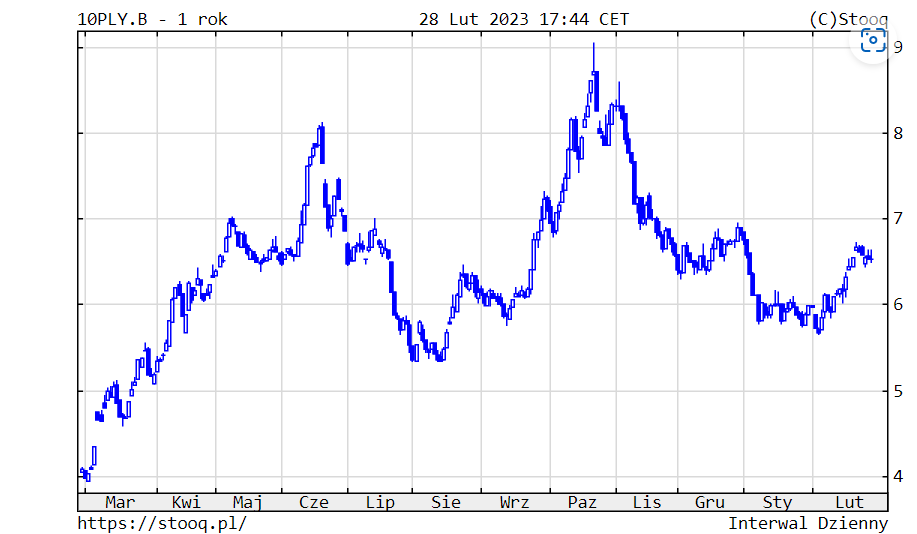

Wykres 4. Rentowność 10-letnich polskich obligacji skarbowych – ostatni rok

Źródło: stooq.pl

W przypadku surowców mieliśmy do czynienia ze spadkami cen. Ropa naftowa potaniała do 77 dolarów (-4% w br.). Złoto skorygowało się i kosztowało 1.837 dolarów za uncję (+1%). Cena drugiego metalu szlachetnego – srebra – znacznie potaniała do 21,1 USD za uncję (-12%). Miedź nieco osunęła się do 4,09 dolarów za funt (+7%).

Notowania złotego osłabiły się jedynie do USD, w rytm relacji EURUSD. Kursy walut wynosiły: euro 4,70 zł (+0% w br.), dolar 4,45 zł (+2%) i frank 4,72 zł (+0%).

Wykres 5. EURPLN – ostatni rok

Źródło: stooq.pl

Nie zmieniamy naszych tez na rok 2023. Powinien być on zdecydowanie lepszy dla inwestorów niż 2022. Można oczekiwać odwrócenia przynajmniej części negatywnych tendencji. Inflacja powinna zacząć spadać. Banki centralne powinny zakończyć proces podnoszenia stóp proc. Sytuacja na rynkach obligacji powinna się w związku z tym wyraźnie poprawić, co powinno zaowocować wysokimi stopami zwrotu z funduszy dłużnych. Niższe rynkowe stopy procentowe powinny z kolei mieć pozytywne przełożenie na notowania akcji. Oczekujemy także pozytywnych stóp zwrotu z metali szlachetnych. Największego czynnika ryzyka, w szczególności w najbliższych miesiącach, upatrywalibyśmy w ewentualnej eskalacji konfliktu między Rosją a Ukrainą.

Sebastian Buczek

Zarządzający Funduszami i Prezes Zarządu Quercus TFI S.A.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.