Komentarz z 13.05.2013 r.

Tomasz Hońdo

Pod kilkoma względami tegoroczne zaległości warszawskich blue chips względem giełdy amerykańskiej są rekordowo duże. Historyczne zależności sugerują jednak, że cykl popadania polskich akcji w niełaskę powinien się stopniowo mieć ku końcowi.

Pierwsze cztery miesiące roku okazały się rozczarowujące na warszawskiej giełdzie, zwłaszcza w starciu z nadziejami wśród inwestorów rozbudzonymi przez ubiegłoroczną zwyżkę notowań. Rozczarowanie jest też tym większe, że indeksy największych rynków rozwiniętych, takich jak USA, Niemcy czy Japonia, mogą zaliczyć pierwsze miesiące tego roku do bardzo udanych.

W tej sytuacji pojawia się naturalne pytanie – czy owa względna słabość polskiej giełdy utrzyma się, czy może raczej po okresie zapomnienia akcje z GPW powrócą do łask globalnego kapitału? Na plus przemawiają czynniki, takie jak spadające stopy procentowe oraz historycznie niskie wyceny spółek (ponad połowa firm wyceniana jest poniżej wartości księgowej). Z drugiej strony, skoro rynki rozwinięte rosną od wielu miesięcy, to czas zdaje się niejako działać na niekorzyść warszawskiego parkietu – WIG20 może po prostu nie zdążyć nadrobić zaległości, zanim na Wall Street zagości solidna korekta.

W poszukiwaniu odpowiedzi na te ważne pytania proponuję odwołać się do historii, w której często tkwią wskazówki na temat natury rynku akcji. Kwestię obecnej słabości WIG20 względem S&P500 proponuję zbadać na kilka różnych sposobów.

Rekordowo słaby początek roku

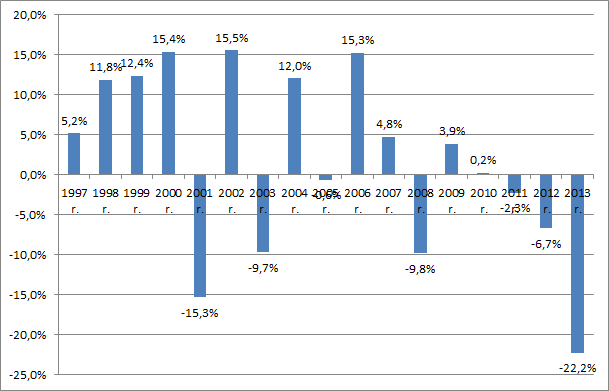

Rys. 1. Różnica stóp zwrotu z WIG20 i S&P500 w pierwszych czterech miesiącach poszczególnych lat

(źródło: obliczenia własne)

Od początku roku do końca kwietnia stopa zwrotu z WIG20 okazała się o 22 pkt. proc. gorsza od stopy zwrotu z S&P500. Tak drastyczna ujemna różnica w pierwszych czterech miesiącach roku nie zdarzyła się dotąd NIGDY! Dotychczasowy rekord to ok. -15 pkt. proc. zanotowane w 2001 roku. Akurat ten historyczny przypadek jest mało optymistyczny, bo jak się później okazało, polskie akcje nieszybko zakończyły okres słabości – do końca roku WIG20 spadł o 16%.

Różnica jest jednak taka, że w 2001 r. względna słabość naszej giełdy polegała na tym, że spadała szybciej niż Wall Street, co jest oczywiście niezbyt porównywalne do obecnej sytuacji, kiedy za oceanem panuje hossa. Jeśli poszukamy w przeszłości takiej właśnie sytuacji, to na celowniku pojawia się rok 2003. Wówczas co prawda różnica stóp zwrotu nie była tak znaczna jak obecnie (-10 pkt. proc.), ale tak jak teraz S&P500 rósł, podczas gdy WIG20 ociągał się ze zwyżką. Ten przypadek z kolei okazuje się bardzo optymistyczny, bo po okresie takiej słabości na GPW zagościła bardzo silna hossa – do końca roku WIG20 podskoczył o ponad 40%! Przypadek ten jest porównywalny do obecnej sytuacji także pod względami fundamentalnymi (zredukowane stopy procentowe, niskie wyceny akcji, kształtujący się dołek cyklu koniunkturalnego w gospodarce).

Blisko dolnej granicy przedziału

Rozszerzmy nieco teraz wcześniejsze rozważania. Zamiast ograniczać się do analizy stóp zwrotu w pierwszych czterech miesiącach każdego roku, sprawdźmy, jakie były stopy zwrotu w dowolnych czterech kolejnych miesiącach (bo właśnie mniej więcej tyle trwa obecny okres słabości).

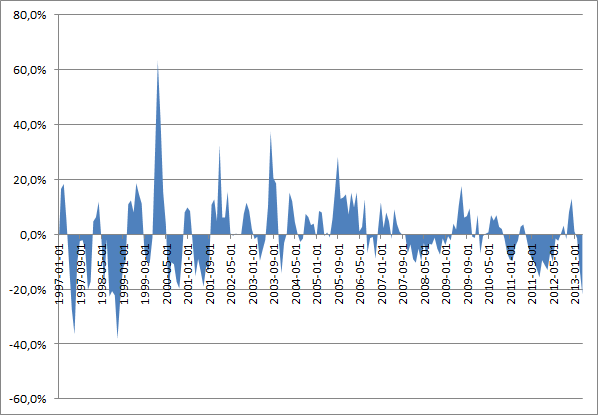

Rys. 2. Różnica stóp zwrotu z WIG20 i S&P500 w dowolnych czterech kolejnych miesiącach

(źródło: obliczenia własne)

Zła wiadomość jest taka, że obecna słabość (-22 pkt. proc.) nie jest rekordowa, a więc teoretycznie może się pogłębić. Rekord słabości przypadł na listopad 1998 r., kiedy to 4-miesięczna zmiana WIG20 była aż o 38 pkt. proc. gorsza od stopy zwrotu z S&P500.

Kiedy bliżej przyjrzymy się tej kwestii, to czarne wizje ulegają jednak rozjaśnieniu. Jeśli zbierzemy wszystkie historyczne przypadki, kiedy 4-miesięczne zaległości WIG20 wynosiły co najmniej 22 pkt. proc. (tyle co teraz), to późniejszy rozwój wydarzeń wygląda całkiem nieźle. Z poniższego zestawienia wynika dość jasno, że z zakupami polskich akcji raczej nie powinno się czekać.

Tabela 1. Zmiany WIG20 przez 3, 6 i 12 miesięcy po zanotowaniu skrajnych zaległości WIG20 względem S&P500

| 4-mies. różnica stóp zwrotu z WIG20 i S&P500 | Zmiana WIG20 w kolejnych 3 mies. | Zmiana WIG20 | Zmiana WIG20 w kolejnych 12 mies. |

| -38,2% | 10,3% | 31,3% | 34,8% |

| -36,5% | 2,1% | 0,1% | 15,0% |

| -27,4% | 15,3% | -3,1% | 7,7% |

| -24,0% | 12,0% | 31,7% | 46,5% |

| -22,6% | -3,7% | 6,2% | 39,1% |

| -22,3% | 11,4% | 22,2% | 18,5% |

(źródło: obliczenia własne)

Nawet jeśli relatywna słabość względem Wall Street miała się jeszcze utrzymać przez pewien czas, to w ujęciu bezwzględnym WIG20 miał przed sobą zwyżkę, a tylko w najgorszym przypadku 3-4 proc. spadek w perspektywie 3-6 miesięcy. Relacja oczekiwanego zysku do ryzyka wygląda zatem korzystnie.

Siła relatywna w długofalowym cyklu

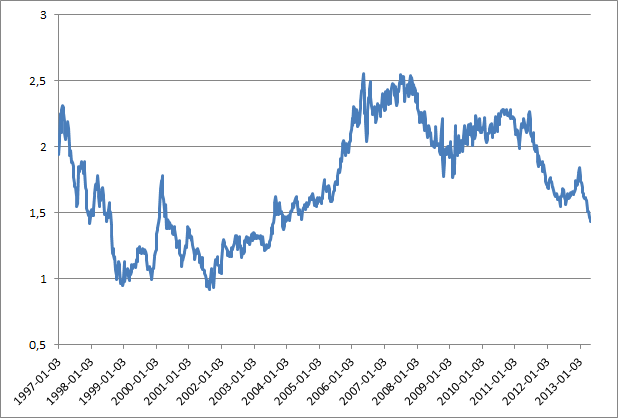

Rys. 3. Wskaźnik siły relatywnej WIG20 względem S&P500

(źródło: obliczenia własne)

Na koniec zapomnijmy na chwilę o konkretnych liczbach i rzućmy okiem na wykres tzw. wskaźnika siły relatywnej WIG20 względem S&P500 (pod tą tajemniczą nazwą kryje się bardzo prosta kalkulacja – wskaźnik oblicza się, dzieląc przez siebie wartości dwóch indeksów). Dzięki temu łatwo dostrzec, jakie są rozmiary obecnej słabości warszawskiego parkietu w dłuższej perspektywie. Zła wiadomość jest taka, że owa słabość zdaje się mieć długofalowy charakter – wskaźnik siły WIG20 względem S&P500 stopniowo (z dużymi przerwami) opada już od prawie sześciu lat. Kryzys finansowy z 2008 r. i rozmaite późniejsze negatywne konsekwencje/reperkusje zdają się niekorzystnie wpływać na relatywne zmiany notowań na GPW.

Jaka jest wobec tego dobra wiadomość? Otóż wygląda na to, że relatywna słabość GPW osiągnęła już takie rozmiary, że czas przynajmniej na korektę tej tendencji, lub wręcz jej stopniowe odwrócenie. Wskaźnik siły relatywnej jest najniżej od początku 2004 r., czyli od ponad dziewięciu lat! Z czymś takim jeszcze nie mieliśmy do czynienia we względnie krótkiej historii polskiej giełdy. Jedynym w miarę porównywalnym przypadkiem była połowa 2001 roku, kiedy wskaźnik siły relatywnej ustanowił ponad 7-letnie minimum.

Jak widać rok 2001 kolejny raz pojawia się w niniejszym zestawieniu. Wcześniej wspomniałem, że na kwiecień 2001 r. przypadł dotychczasowy rekord słabości, biorąc pod uwagę stopę zwrotu liczoną za pierwsze cztery miesiące każdego roku. Z kolei dołek siły relatywnej został ustanowiony 4 miesiące później, po czym rozpoczął się systematyczny proces powrotu polskich akcji do łask, który trwał aż do 2007 r.

Jeśli założyć, że od połowy 2007 r. mamy do czynienia z cyklem spadku relatywnej siły GPW, to aż prosi się, by sprawdzić, jak wygląda on na tle poprzedniego takiego cyklu z okresu styczeń 1997 – lipiec 2001 r.

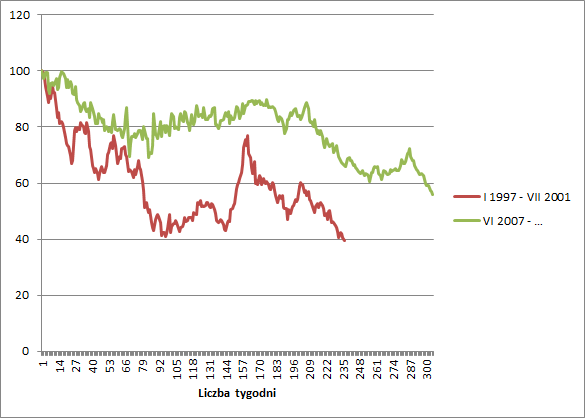

Rys. 4. Cykle spadkowe wskaźnika siły relatywnej

(źródło: obliczenia własne)

Jak widać, obecna relatywna słabość nie osiągnęła jeszcze takich rozmiarów jak poprzednio (w 2001 r.). Teoretycznie zatem istnieje jeszcze potencjał do dalszego relatywnego osłabienia o jakieś kilkanaście punktów procentowych. Z drugiej strony, tym razem cykl spadkowy siły relatywnej trwa znacznie dłużej, co przemawia z kolei za wyczerpywaniem się jego potencjału.

Konkluzje

Można wysnuć kilka wniosków:

• słabość polskich akcji w pierwszych czterech miesiącach tego roku w porównaniu z Wall Street jest rekordowa,

• zaległości WIG20 względem S&P500 powstają stopniowo już od prawie sześciu lat,

• rekordy słabości i długotrwałość procesu popadania GPW w niełaskę sugerują, że do odwrócenia tego cyklu jest coraz bliżej,

• powrotowi polskich akcji do łask sprzyjają już ostatnie obniżki stóp procentowych, ale brakuje ciągle impulsu w postaci powrotu gospodarki na ścieżkę szybszego wzrostu, na co liczymy w najbliższych miesiącach.

Autor jest Starszym Analitykiem w Quercus TFI S.A.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.