Komentarz z 27.05.2013 r.

Tomasz Hońdo

tomasz.hondo@quercustfi.pl

Coraz gorsze dane z polskiej gospodarki świadczą o tym, że twarde dno koniunktury jest już w zasięgu ręki – taki wniosek można wysnuć na podstawie analizy historii. Potencjalne ożywienie w gospodarce powinno pozytywnie przełożyć się na kondycję rynku akcji.

Opublikowane niedawno wstępne dane na temat rozwoju polskiej gospodarki w I kwartale br. rozczarowały ekonomistów. Polski PKB urósł jedynie o 0,4% (rok do roku), co jest jednym z najniższych odczytów w ostatnich 20 latach. Z rozrzewnieniem można wspominać czasy, kiedy PKB rósł w tempie ponad 4% w skali roku (tak było ostatnio w 2011 r.), nie mówiąc już o boomie, którego szczyt przypadł na I kw. 2007 r. na poziomie aż 7,5%.

W tej sytuacji pojawia się pytanie: czy obecna, będąca na granicy recesji koniunktura gospodarcza oznacza, że lepiej podarować sobie inwestowanie w akcje i poczekać na lepsze czasy? W pewnym stopniu takie rozumowanie jest uzasadnione – rosnące bezrobocie to większe ryzyko utraty pracy i dochodów, a tym samym argument za tym, by odłożyć pewną sumę pieniędzy na czarną godzinę. Z drugiej strony, jeśli przezorni inwestorzy już wcześniej zdołali zgromadzić taką rezerwę finansową, to pytanie co zrobić z pozostałymi oszczędnościami, które nie będą potrzebne z dnia na dzień?

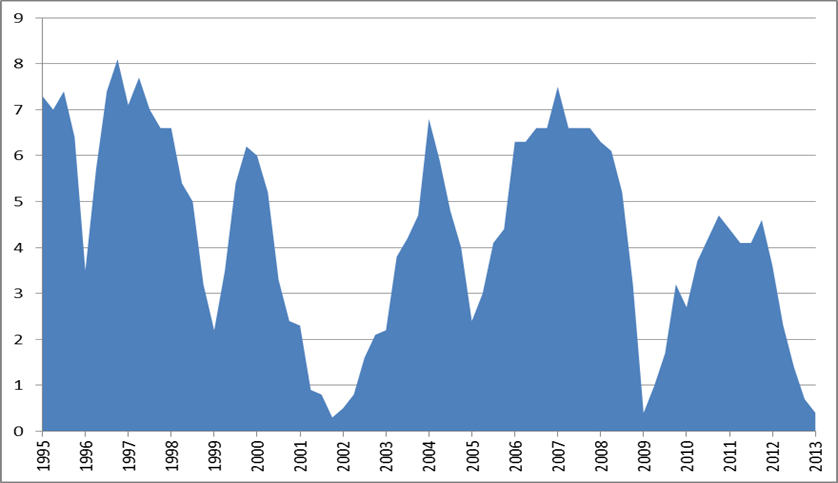

Aby odpowiedzieć na pytanie o to, kiedy warto inwestować w akcje, odwołajmy się do prostej, ale wymownej koncepcji cyklu koniunkturalnego. Już dawno temu ekonomiści zauważyli, że koniunktura w gospodarkach rynkowych podlega falowaniu w górę i w dół. Falowanie to nie jest co prawda idealnie regularne (ani pod względem czasu trwania poszczególnych fal, ani pod względem ich siły i zasięgu), ale jedno jest pewne – po każdej fali spadkowej nadchodzi fala wzrostowa, i odwrotnie. Na wykresie widać, że takie falowanie dotyczy również polskiej gospodarki.

Rys. 1. Roczne zmiany polskiego PKB w poszczególnych kwartałach (%)

źródło: GUS

Jakie konsekwencje pociąga za sobą cykliczny charakter zmian PKB? Oto jeden z wniosków: im niższa jest bieżąca zmiana PKB i im bardziej spadła z ostatniego szczytu, tym bardziej prawdopodobne, że dołek kolejnego cyklu jest tuż-tuż, a tym samym, że coraz bliżej jest do cyklicznego ożywienia. Taka logika sprawia, że ostatni bardzo słaby odczyt PKB można na dłuższą metę paradoksalnie interpretować optymistycznie, jako sygnał, że gospodarka przebyła już długą drogę od szczytów w pobliże dołka. Od ostatniej cyklicznej górki z IV kw. 2010 r. roczna zmiana PKB skurczyła się o 4,3 pkt. proc. na przestrzeni 9 kwartałów. Nałożenie tych faktów na historię niemal 20 ostatnich lat pokazuje, że jest już bardzo prawdopodobne, że twarde dno koniunktury albo zostało ustanowione, albo że zdarzenie to jest w zasięgu ręki. Przemawiają za tym następujące fakty:

• średnio cykle spadkowe trwały 6,6 kwartału (obecnie jest to już 9, czyli tyle, ile najdłuższa dotąd fala spadkowa – zakończona w I kw. 1999 r.);

• najnowszy odczyt rocznej zmiany PKB jest jednym z trzech najniższych w historii (poprzednio odnotowano 0,4% w I kw. 2009 r., a wcześniej 0,3% w IV kw. 2001 r.).

Do tego jeszcze ciekawostka: niemal wszystkie (4 z 5) dołki pojawiły się w przeszłości właśnie w I kwartale roku (jeden pojawił się w IV kw.).

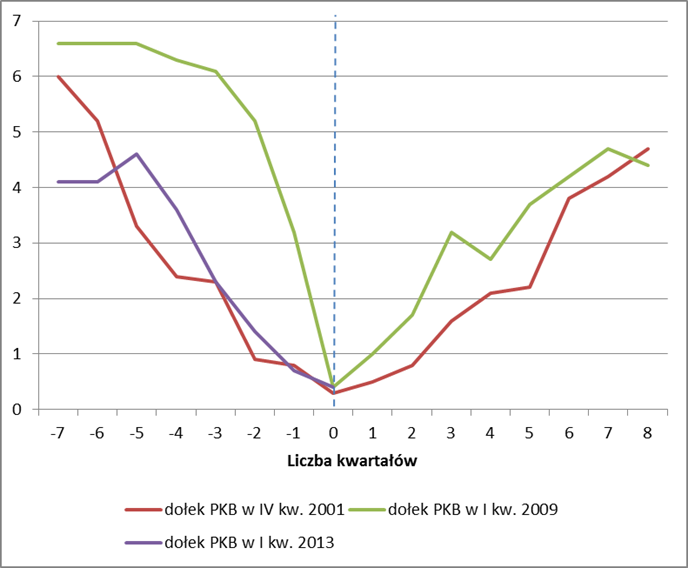

Kolejny wykres pokazuje, co działo się z dynamiką PKB przed i po odnotowaniu tak niskiego odczytu, jak ten najnowszy. Widać, że w obu historycznych przypadkach ożywienie gospodarcze przebiegało potem równomiernie. Dynamika PKB z kwartału na kwartał rosła przeciętnie o 0,5 pkt proc.

Rys. 2. Roczne zmiany polskiego PKB przed i po odnotowaniu poziomów tak niskich, jak obecnie (%)

źródło: opracowanie własne

No dobrze, pytanie jednak co na tej podstawie można powiedzieć na temat opłacalności inwestycji w akcje? Najpierw weźmy pod uwagę wszystkie dotychczasowe cykle spadkowe (nie tylko te dwa, które osiągnęły najniższe poziomy). Okazuje się, że przez rok od zakończenia kwartału, w którym dynamika PKB ustanowiła twarde dno, WIG rósł średnio aż o 45%. To wyjątkowo dużo, biorąc pod uwagę, że średnio w całym zbadanym przez nas okresie średnia roczna zwyżka indeksu wyniosła nieco ponad 11%. Oczywiście nie zawsze rozwój wypadków wyglądał tak zachęcająco, jak sugeruje uśredniona zmiana WIG, ale pocieszające jest, że w żadnym z historycznych przypadków rynku akcji nie czekała bessa. Bessy bowiem rodzą się nie wtedy, kiedy koniunktura gospodarcza sięga dna cyklu, lecz wtedy, gdy zaczyna osuwać się ze szczytów.

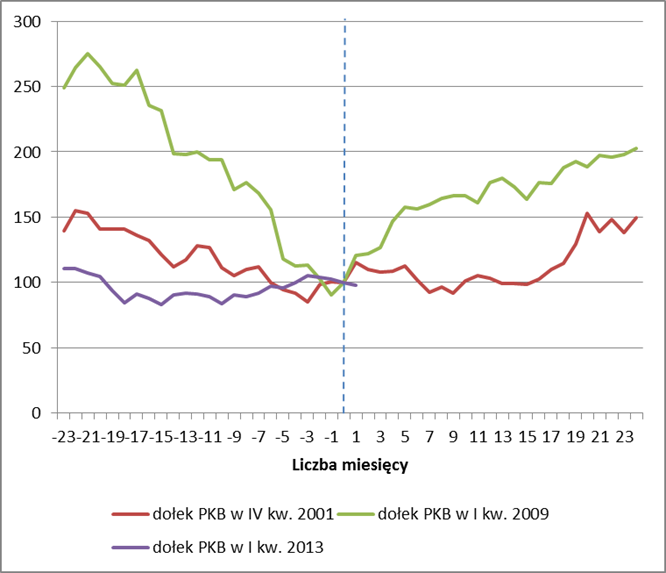

Teraz rzućmy okiem tylko na te dwa historyczne przypadki, w których dynamika PKB znalazła się tak nisko jak ostatnio. Czyli innymi słowy, powróćmy do wykresu nr 2, tyle że teraz, zamiast patrzeć na zmiany PKB, przyjrzyjmy się zmianom WIG.

Rys. 3. Roczne zmiany WIG przed i po odnotowaniu dynamiki PKB tak niskiej, jak obecnie (%)

źródło: opracowanie własne

Podstawowy wniosek, jaki nasuwa się na podstawie analizy wykresu, jest taki, że wejściu gospodarki w cykl wzrostowy z tak niskich poziomów jak obecnie towarzyszyła prędzej czy później hossa na GPW. O ile w 2009 r. hossa ta nadeszła natychmiast, to w latach 2001-2003 trzeba było na nią cierpliwie czekać.

Największy problem pojawia się, kiedy spojrzymy na lewą część wykresu. Jak widać tym razem cykl spadkowy na GPW miał wyjątkowo płaski przebieg. Jeśli chodzi o WIG, to inwestorzy mieli do czynienia raczej z mini-bessą lub jedynie silną korektą (sierpień 2011 r.), niż z typową cykliczną bessą. Ponadto tym razem rynek akcji zaczął wyjątkowo szybko realizować optymistyczny scenariusz, rozpoczynając trend wzrostowy już w połowie ub.r.

Czy to oznacza, że tym razem nie ma co się spodziewać tak dynamicznego ożywienia na giełdzie, jak to było w poprzednich cyklach? Być może, choć warto wziąć pod uwagę także inne kwestie. Po pierwsze zmiany WIG to tylko pewne uśrednienie zmian kursów akcji, a w praktyce decydujący wpływ na zachowanie tego indeksu mają duże spółki. Jeśli zaś weźmiemy pod uwagę pozostający w cieniu i dość zapomniany indeks WIG-Plus, gromadzący ok. 170 małych firm, to okaże się, że w jego przypadku trudno mówić o tym, że hossa rozpoczęła się już dawno temu. Od półtora roku tkwi on w szerokim trendzie bocznym, nie mogąc odrobić wcześniejszych 30% strat.

Uporczywa słabość widoczna jest też w niektórych branżach, takich jak budownictwo czy deweloperzy, które są licznie reprezentowane na warszawskim parkiecie. W ich przypadku jednak mieliśmy do czynienia z modelową bessą. WIG-Budownictwo jest ok. 60% niżej niż 2 lata temu, a WIG-Deweloperzy ponad 40% niżej.

Innymi słowy, tym razem też była bessa, tyle że dużo bardziej selektywna, niż w typowych cyklach. Podobnie selektywny jest też zresztą trend zwyżkowy trwający od połowy ub.r. Być może zatem w tym przypadku scenariusz rozwoju wydarzeń będzie polegał nie tyle na powtórce dynamicznych skoków notowań np. z 2009 r., lecz raczej na poszerzeniu się fali zwyżkowej i objęciu nią większej liczby spółek.

Po drugie optymistyczny scenariusz na giełdzie związany z oczekiwanym cyklicznym ożywieniem w gospodarce jest wspierany przez wnioski płynące z niedawnej analizy wpływu spadku stóp procentowych na koniunkturę na giełdzie.

Zresztą, nawet jeśli tym razem hossa nie nabierze takiego impetu, jak wymarzyliby to sobie inwestorzy, to trudno jednocześnie oczekiwać bessy w warunkach prawdopodobnego ożywienia gospodarczego. Skoro zaś rozmiary potencjalnych strat wydają się w obecnej fazie cyklu mocno ograniczone, to być może warto podjąć ryzyko inwestycji w akcje. Zwłaszcza, że obecnie nie za bardzo widać atrakcyjną alternatywę dla tej klasy aktywów, skoro bezpieczne instrumenty typu obligacje skarbowe lub depozyty bankowe na skutek spadku stóp procentowych przynoszą symboliczne wręcz zyski, zaś surowce poczekają jeszcze trochę na wejście gospodarek światowych w inflacyjną fazę ożywienia.

KONKLUZJE:

• wstępny odczyt rocznej zmiany PKB w I kw. 2013 r. wyniósł jedynie 0,4%, co jest jedną z najniższych wartości w historii;

• według historycznych wzorców polska gospodarka prawdopodobnie ustanawia obecnie dołek cyklu koniunkturalnego;

• po ustanowieniu tego dołka powinna modelowo nadejść faza ożywienia;

• w przeszłości z tak niskich poziomów roczna dynamika PKB rosła w tempie średnio 0,5 pkt proc. na kwartał;

• po ustanowieniu dołków cyklu koniunkturalnego przez dynamikę PKB indeks WIG rósł średnio aż o 45% w ciągu roku;

• tym razem oczekiwania na silną hossę są stonowane przez fakt, że WIG nie ma za sobą typowej cyklicznej bessy, zaś trend wzrostowy rozpoczął się z dużym wyprzedzeniem już w połowie 2012 r.;

• niemniej gospodarka i rynek akcji powinny niebawem wkroczyć w tę fazę cyklu koniunkturalnego, która cechuje się korzystną relacją oczekiwanego zysku do ryzyka.

Autor jest Starszym Analitykiem w Quercus TFI S.A.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.