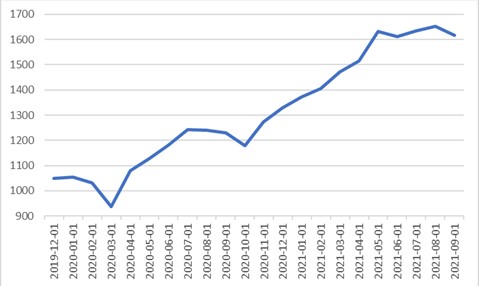

Miło jest nam zakomunikować, że po trzech kwartałach 2021 r. Fundusz osiągnął stopę zwrotu +21,6%. W tym czasie WIG (nie jest benchmarkiem dla Funduszu, a jedynie punktem odniesienia) osiągnął wynik +23,4%.

Wykres 1. Wzrost wartość certyfikatów QUERCUS Multistrategy FIZ w latach 2019-2021 r.

Źródło: Quercus TFI S.A.

Komentarz do wyników Funduszu znajduje się w dalszej części niniejszego materiału.

Podsumowanie sytuacji rynkowej

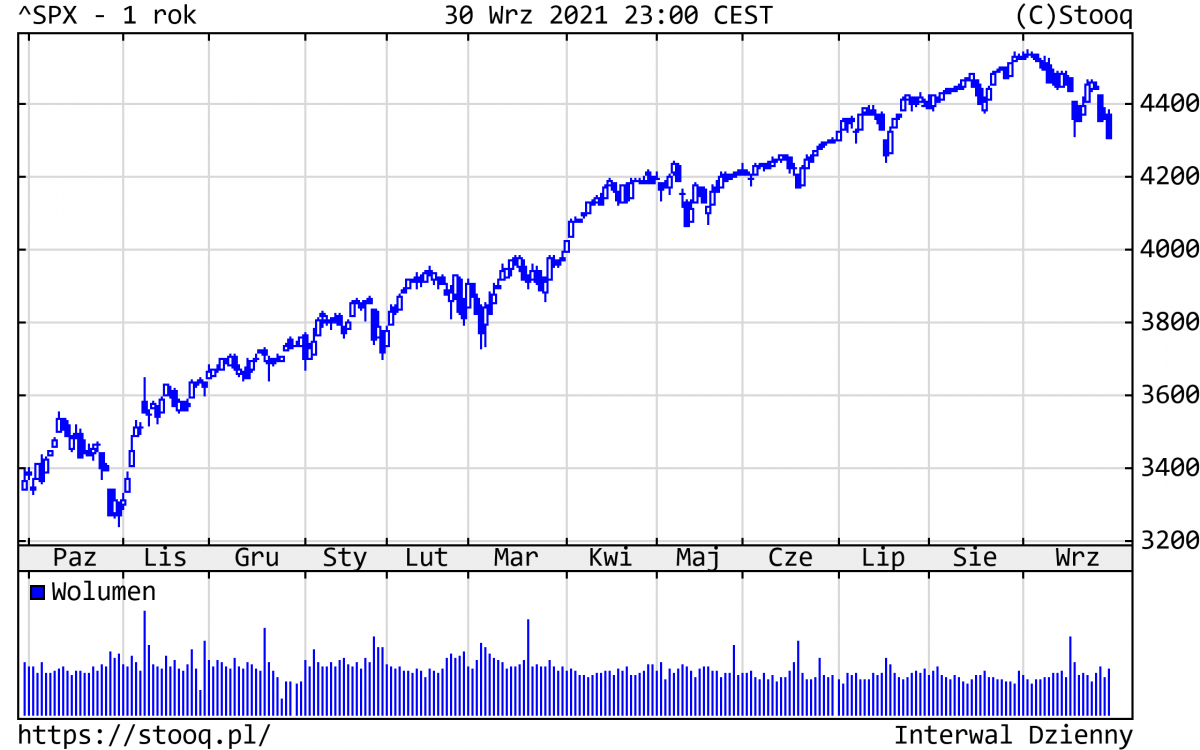

Wydarzeniem 3Q21 były nowe rekordy hossy na światowych giełdach. We wrześniu nadeszła korekta. Jesienne miesiące sezonowo obfitują w większą zmienność rynkową. Pomimo korekty, od początku roku światowe indeksy pozostały na solidnych plusach: S&P500 +14,7%, Nasdaq +12,1%, a niemiecki DAX +11,2%.

Wykres 2. S&P500 – ostatni rok

Źródło: stooq.pl

Główny indeks GPW od początku br. jest na dużym plusie (+23,4%). Z blue chips od początku roku najlepiej zachowywały się: JSW (+115%), LPP (+85%) i Pekao (+74%). Na drugim biegunie znalazły się spółki technologiczne (CD Projekt -28% i Allegro -32%).

Wykres 3. WIG – ostatni rok

Źródło: stooq.pl

Szeroki rynek polskich spółek pozostawał w 3Q21 w trendzie bocznym. Od początku br. ponad 100 z nich podrożało o 60% i więcej, a sWIG80 zyskał 31,3%, cały czas pozytywnie wyróżniając się na tle różnych indeksów giełdowych. Z najlepiej zachowujących się walorów warto wyróżnić m.in.: Serinus (+253%), Mabion (+247%), Asbis (+211%), czy sektor budowlany, na czele z Erbudem (+182%).

Wykres 4. sWIG80 – ostatni rok

Źródło: stooq.pl

Ceny obligacji straciły na wartości, głównie ze względu na wysokie odczyty inflacji i oczekiwanie na normalizację polityki pieniężnej przez banki centralne. Rentowność amerykańskich 10-latek wzrosła do 1,49%, podobnie jak i niemieckich do -0,20%. Również w przypadku polskich instrumentów inwestorzy nie mieli powodów do zadowolenia. Ich rentowność wzrosła do 2,17%. Koniunktura na naszym rynku papierów dłużnych korporacyjnych była bardzo dobra, czemu sprzyjały niskie stopy procentowe oraz przesuwanie środków z depozytów bankowych do funduszy inwestycyjnych.

W przypadku surowców w większości przypadków mieliśmy do ze spadkiem notowań. Złoto przeceniło się do 1.757 dolarów za uncję (-7% w br.). Cena drugiego metalu szlachetnego – srebra – spadła jeszcze bardziej do 22 USD za uncję (-16%). Ropa naftowa, podobnie jak inne surowce energetyczne, podrożała, osiągając najwyższą cenę w br., 75 dolarów za baryłkę. Od początku roku wzrosła o 55%, oddziałując negatywnie na globalne oczekiwania inflacyjne. Inne surowce przemysłowe, jak miedź, mają za sobą korekcyjny okres. Od początku roku notowania wzrosły jednak o 16%, do 4,1 dolarów za funt.

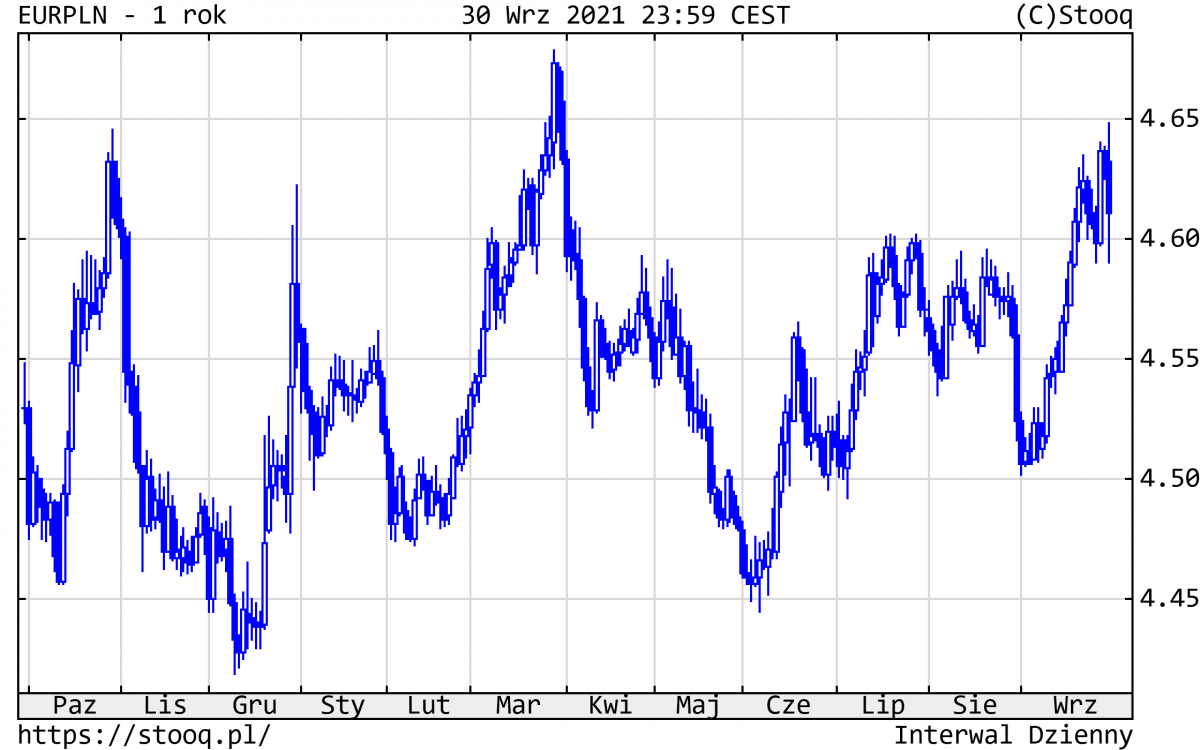

Złoty wyraźnie osłabił się, szczególnie do dolara. Kursy wynosiły: euro 4,61 zł, dolar 3,98 zł i frank 4,27 zł.

Wykres 5. EURPLN – ostatni rok

Źródło: stooq.pl

Komentarz do wyników QUERCUS Multistrategy FIZ

Wzrost wartości certyfikatów o 21,6% spowodowany był głównie zyskiem na części akcyjnej. Mocno zachowywały się zarówno duże, jak i średnie / mniejsze spółki na GPW. Najbardziej pozytywny wpływ na wynik miały banki, PZU i LPP, a ze średnich / mniejszych spółek Best i Oponeo.

Pozycje zabezpieczające kontrybuowały do wyników Funduszu negatywnie. Ujemny wpływ miały zabezpieczenia na Nasdaq (wzrost futures o 14,0%) i na WIG20 (wzrost o 16,5%).

Część dłużna Funduszu pracowała bardzo dobrze. Największymi pozycjami wśród obligacji są: MCI i Lokum.

Część surowcowa miała negatywny wpływ na wynik Funduszu ze względu na spadek kursu złota o 7% i srebra o 16%.

Na koniec okresu struktura aktywów Funduszu przedstawiała się następująco:

• akcje 59% (minus pozycje zabezpieczające łącznie 13%, które stanowiły kontrakty futures na Nasdaq i WIG20),

• gotówka, instrumenty dłużne, depozyty i certyfikaty inwestycyjne 40%,

• ekspozycja na złoto 7,5% i srebro 1,5%.

Struktura walutowa z kolei wyglądała następująco:

• złoty 97%,

• inne 3%.

Perspektywy

W czerwcu zrealizował się nasz optymistyczny wariant prognozy na rok 2021: nowy rekord wszech czasów na WIG.

W Polsce nadal podobają nam się 3 kwestie:

• wyceny wielu spółek na GPW są niskie lub neutralne,

• nastroje inwestorów nie są jeszcze w strefie euforii,

• środki z nieoprocentowanych depozytów są przenoszone do funduszy inwestycyjnych, w tym z udziałem akcji.

W najbliższych tygodniach nie można wykluczyć większej zmienności na rynkach. Korekty można wykorzystywać do uzupełnienia portfela o najbardziej perspektywiczne walory.

Sebastian Buczek

Zarządzający Funduszem i Prezes Zarządu Quercus TFI S.A.

Niniejszy materiał ma charakter wyłącznie edukacyjno-informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty, ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno-podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej. Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji. Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru. Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.