Komentarz z 2.11.2021 r.

Sebastian Buczek

Prezes Zarządu

Quercus TFI S.A.

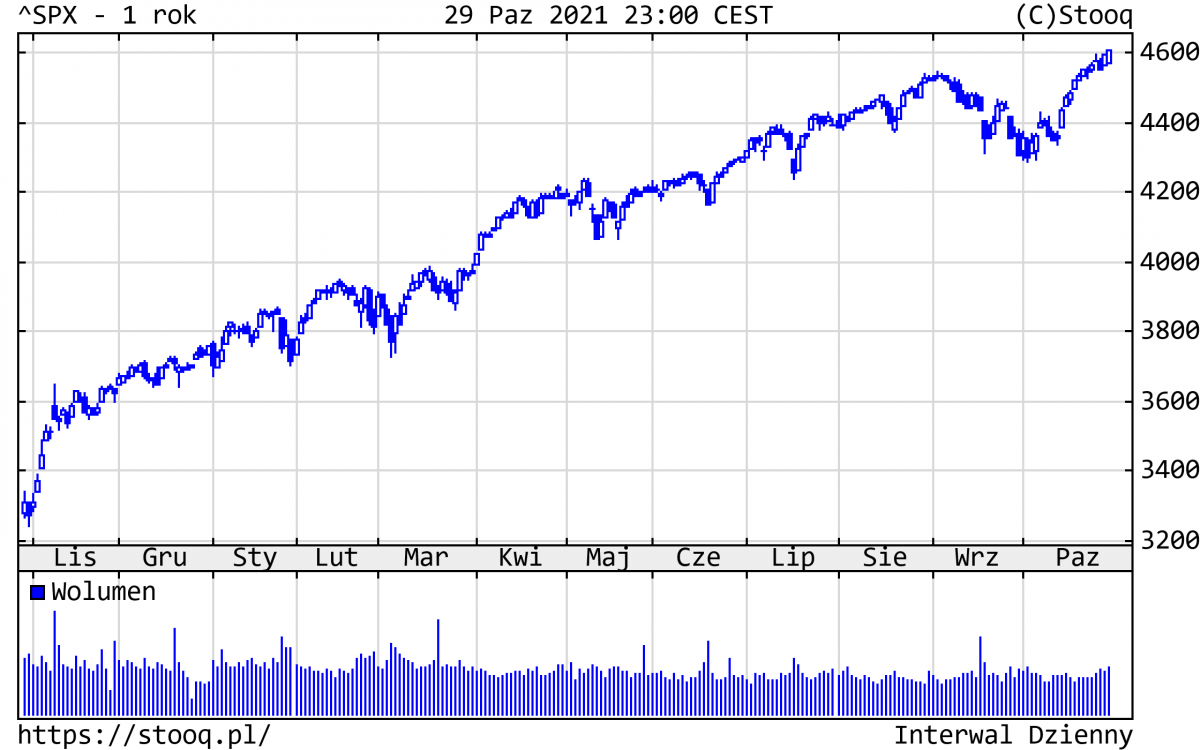

Październik obfitował w różne ważne wydarzenia na rynkach finansowych, z których chcielibyśmy zwrócić uwagę na trzy najważniejsze. Po pierwsze – padł nowy rekord wszech czasów na amerykańskim rynku akcji. Inwestorzy przestali obawiać się (przynajmniej na razie) normalizacji polityki pieniężnej przez Fed i ruszyli do zakupów przecenionych we wrześniu walorów, dyskontując dobre wyniki spółek i perspektywy ich dalszej poprawy w roku 2022. Od początku bieżącego roku światowe zyskały: S&P500 +22,6%, Nasdaq +20,3%, a niemiecki DAX +14,4%.

Wykres 1. S&P500 – ostatni rok

Źródło: stooq.pl

Po drugie – w przypadku WIG również mieliśmy do czynienia z nowym rekordem wszechczasów. Stało się tak za sprawą hossy na akcjach polskich banków, które były intensywnie kupowane przez inwestorów z powodu rosnących oczekiwań co do kolejnych podwyżek stóp procentowych przez RPP. Od początku roku WIG zyskał +29,0%. Z blue chips najlepiej zachowywały się właśnie banki, a w szczególności Pekao (+122%) i Santander (+101%). Na drugim biegunie znalazły się spółki technologiczne: CD Projekt -35% i Allegro -47%.

Wykres 2. WIG – ostatni rok

Źródło: stooq.pl

Szeroki rynek polskich spółek pozostawał w trendzie bocznym piąty miesiąc z rzędu. Od początku br. ponad 100 z nich podrożało o 65% i więcej, a sWIG80 zyskał 32,4%. Z najlepiej zachowujących się walorów warto wyróżnić m.in.: Bumech (+726%), Serinus (+277%), Mabion (+269%) czy Asbis (+211%). W rankingu najlepiej zachowujących się spółek duży awans zanotowały banki, w tym Alior (+271%) i mBank (+215%).

Wykres 3. sWIG80 – ostatni rok

Źródło: stooq.pl

Po trzecie – ceny obligacji, szczególnie polskich, traciły na wartości, głównie ze względu na wysokie odczyty inflacyjne i oczekiwanie na normalizację polityki pieniężnej przez banki centralne. Rentowność amerykańskich 10-latek wzrosła do 1,56%, podobnie jak i niemieckich do -0,11%. W przypadku polskich instrumentów doszło do skokowego wzrostu rentowności do poziomu 2,82%. Koniunktura na naszym rynku papierów dłużnych korporacyjnych była nadal dobra.

W przypadku surowców w większości przypadków mieliśmy do czynienia ze wzrostem notowań. Złoto podrożało do 1.784 dolarów za uncję (-6% w br.). Cena drugiego metalu szlachetnego – srebra – urosła nieco bardziej do 24 USD za uncję (-9%). Ropa naftowa nadal drożała, osiągając najwyższą cenę w br., ponad 83 dolarów za baryłkę. Od początku roku jej notowania wzrosły aż o 72%, oddziałując negatywnie na globalne oczekiwania inflacyjne. Inne surowce przemysłowe, jak miedź, mają za sobą udany miesiąc. Od początku roku jej cena zyskała 24%, do 4,4 dolarów za funt.

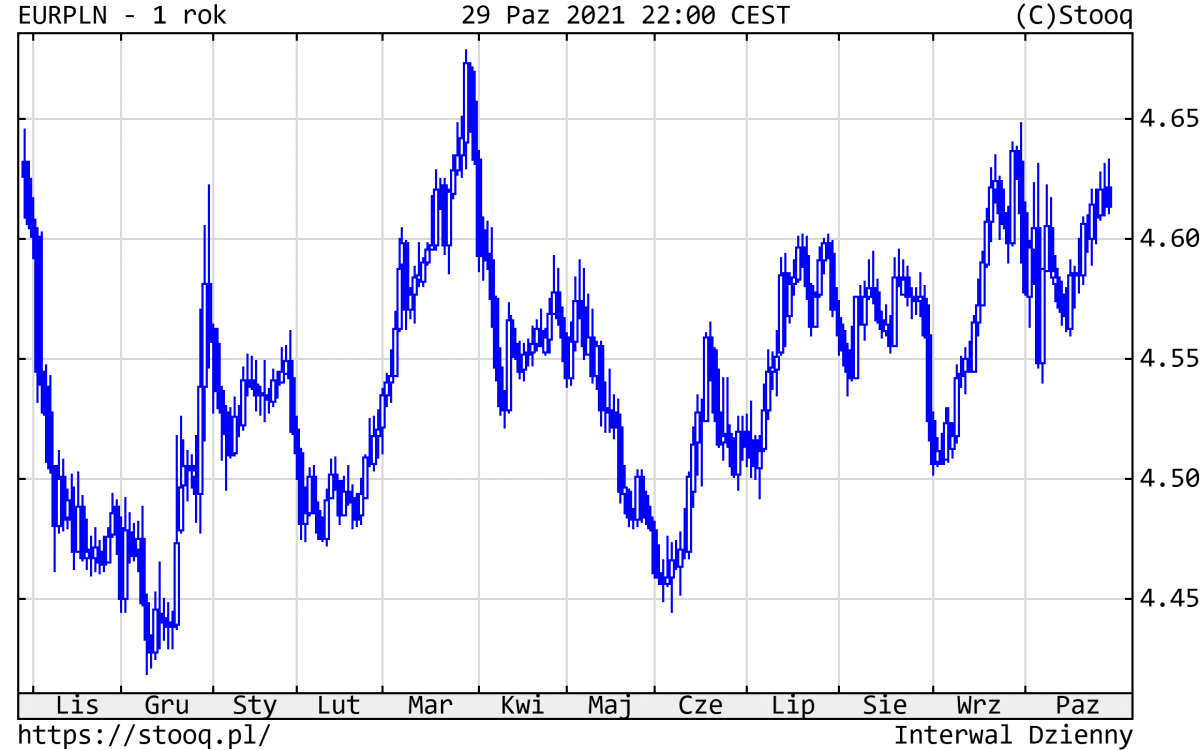

Kurs złotego wahał się, osłabł mocniej do CHF. Kursy wynosiły: euro 4,61 zł, dolar 3,99 zł i frank 4,36 zł.

Wykres 4. EURPLN – ostatni rok

Źródło: stooq.pl

Reasumując, po wydarzeniach z ostatnich tygodni można powiedzieć, że sytuacja na rynkach jest coraz bardziej dynamiczna. Z jednej strony – nowe rekordy na rynkach akcji, z drugiej – wzrost rentowności obligacji i oczekiwanie na normalizację polityki pieniężnej przez banki centralne, to główne tematy, którymi żyją rynki. Zakładamy, że jest to zapowiedź wejścia w dłuższy okres zwiększonej zmienności rynkowej, której oczekujemy nie tylko do końca bieżącego roku, ale także w roku 2022.

Sebastian Buczek

Zarządzający Funduszami i Prezes Zarządu Quercus TFI S.A.

Niniejszy materiał ma charakter wyłącznie edukacyjno – informacyjny / promocyjny i stanowi on wyraz własnych ocen, przemyśleń i opinii autora (autorów). Niniejszy materiał nie stanowi oferty ani rekomendacji do zawarcia transakcji kupna lub sprzedaży jakiegokolwiek instrumentu finansowego. Podane informacje nie mogą być traktowane jako usługa doradztwa inwestycyjnego lub innego typu doradztwa, w tym świadczenia pomocy prawno - podatkowej. Podane informacje nie stanowią oferty w rozumieniu Kodeksu cywilnego ani publicznego proponowania w rozumieniu ustawy o ofercie publicznej.

Autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. dołożyli należytej staranności w celu zapewnienia, aby zawarte w niej informacje były rzetelne i oparte na wiarygodnych źródłach. Niemniej jednak autor (autorzy) niniejszej publikacji oraz Quercus TFI S.A. nie ponoszą odpowiedzialności za jej prawdziwość i kompletność informacji, ani za wszelkie szkody mogące powstać w wyniku wykorzystania niniejszej publikacji lub zawartych w niej informacji.

Quercus TFI S.A. posiada zezwolenie na prowadzenie działalności udzielone przez Komisję Nadzoru Finansowego, będącą dla Quercus TFI S.A. organem nadzoru.

Quercus TFI S.A. udostępnia niniejszą publikację nieodpłatnie. Quercus TFI S.A. informuje, że z każdą inwestycją związane jest ryzyko.